DOF: 28/12/2023

RESOLUCIÓN Final del procedimiento administrativo de investigación antidumping sobre las importaciones de lámina rolada en frío originarias de la República Socialista de Vietnam, independientemente del país de procedencia.

Al margen un sello con el Escudo Nacional, que dice: Estados Unidos Mexicanos.- Secretaría de Economía.

RESOLUCIÓN FINAL DEL PROCEDIMIENTO ADMINISTRATIVO DE INVESTIGACIÓN ANTIDUMPING SOBRE LAS IMPORTACIONES DE LÁMINA ROLADA EN FRÍO ORIGINARIAS DE LA REPÚBLICA SOCIALISTA DE VIETNAM, INDEPENDIENTEMENTE DEL PAÍS DE PROCEDENCIA

Visto para resolver en la etapa final el expediente administrativo 02/22 radicado en la Unidad de Prácticas Comerciales Internacionales de la Secretaría de Economía (la “Secretaría”), se emite la presente Resolución de conformidad con los siguientes

RESULTANDOS

A. Solicitud

1. El 18 de febrero de 2022, Ternium México, S.A. de C.V. (“Ternium” o “Solicitante”) solicitó el inicio del procedimiento administrativo de investigación por prácticas desleales de comercio internacional, en su modalidad de discriminación de precios, sobre las importaciones de lámina rolada en frío, entre ellas, las definitivas; las temporales; las que ingresan por los regímenes de importación de depósito fiscal (incluyendo automotriz); elaboración, transformación o reparación en recinto fiscalizado; recinto fiscalizado estratégico, y cualquier otro que se incorpore a la legislación aduanera, así como las que ingresen al amparo de la Regla Octava de las complementarias (“Regla Octava”) para la aplicación de la Tarifa de la Ley de los Impuestos Generales de Importación y de Exportación (TIGIE) originarias de la República Socialista de Vietnam (“Vietnam”), independientemente del país de procedencia.

B. Inicio de la investigación

2. El 28 de julio de 2022, se publicó en el Diario Oficial de la Federación (DOF) la “Resolución por la que se acepta la solicitud de parte interesada y se declara el inicio del procedimiento administrativo de investigación antidumping sobre las importaciones de lámina rolada en frío originarias de la República Socialista de Vietnam, independientemente del país de procedencia”(“Resolución de Inicio”), a través de la cual se fijó como periodo investigado el comprendido del 1 de octubre de 2020 al 30 de septiembre de 2021, y como periodo de análisis de daño el comprendido del 1 de octubre de 2018 al 30 de septiembre de 2021.

C. Producto objeto de investigación

1. Descripción general

3. El producto objeto de investigación es la lámina rolada en frío, o simplemente lámina en frío, tanto aleada como sin alear, sin chapar ni revestir, de espesor inferior a 3 milímetros (mm), independientemente del ancho, incluyendo tanto ancho inferior como igual o superior a 600 mm. Entre otras presentaciones, puede ofrecerse en rollos, hojas, tiras, flejes o cintas. Incluye a la lámina rolada en frío cruda y a la lámina rolada en frío recocida. En el mercado internacional se le conoce como Cold Rolled Steel o Cold Rolled Steel Sheet.

2. Características

4. La lámina rolada en frío puede ser de acero sin alear, constituido principalmente por carbono, manganeso, azufre y fósforo, o de acero aleado, constituido por los elementos señalados, y añadiendo algún microaleante, como el boro, titanio, niobio, vanadio o alguna combinación de estos. Pueden existir otros elementos, tales como: aluminio, silicio, níquel, cromo, molibdeno, o nitrógeno, entre otros. En cuanto a sus dimensiones, presenta anchos tanto inferiores como iguales o superiores a 600 mm y espesores menores de 3 mm.

5. Asimismo, cubre las siguientes calidades: comercial, estructural, formado, troquelado profundo, troquelado extra profundo y de alta resistencia, entre otras. En cuanto a las propiedades mecánicas, estas se refieren a la resistencia a la cedencia (elasticidad), resistencia a la rotura (resistencia a la tensión), deformación (alargamiento) y, en algunos casos, a la dureza.

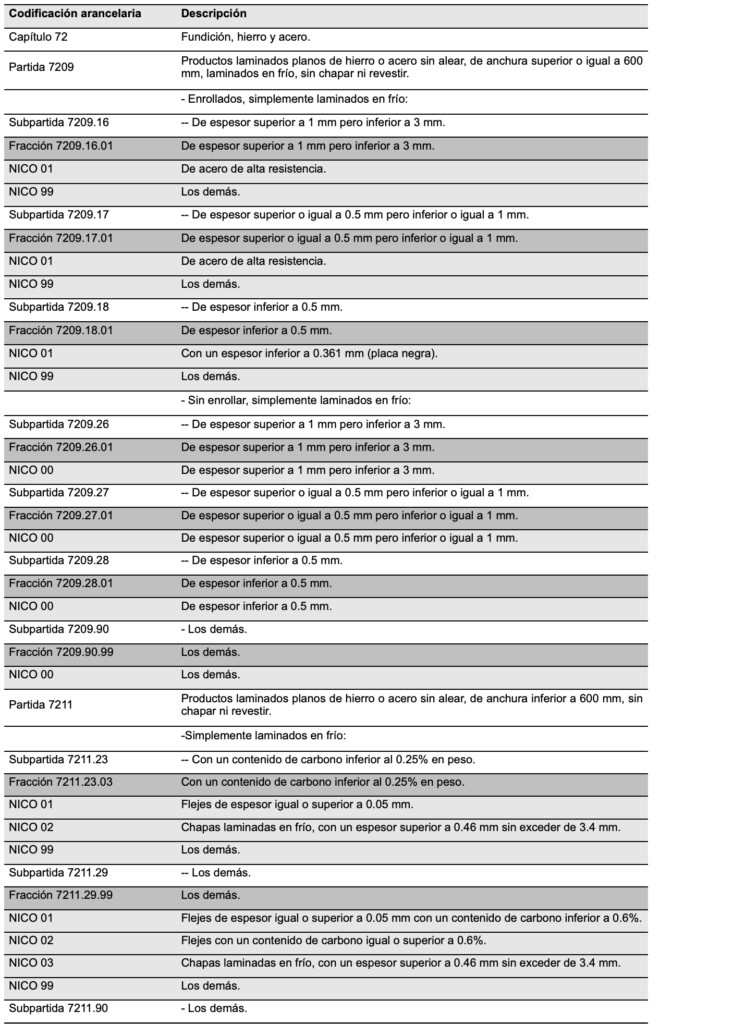

3. Tratamiento arancelario

6. Durante el periodo analizado, el producto objeto de investigación ingresó al mercado nacional a través de las fracciones arancelarias 7209.16.01, 7209.17.01, 7209.26.01, 7209.27.01, 7209.28.01, 7209.90.99, 7211.23.01, 7211.23.02, 7211.23.99, 7211.29.01, 7211.29.02, 7211.29.03, 7211.90.99, 7225.50.02, 7225.50.03, 7225.50.04, 7225.50.99, 7226.92.02, 7226.92.03, 7226.92.04 y 7226.92.05 de la Ley de los Impuestos Generales de Importación y de Exportación (LIGIE) publicada en el DOF el 18 de junio de 2007. Además, ingresó a través de la fracción arancelaria 7209.18.99 creada en la modificación a la TIGIE,publicada en el DOF el 20 de septiembre de 2019.

7. Las fracciones arancelarias 7209.18.99, 7211.23.01, 7211.23.02, 7211.23.99, 7211.29.01, 7211.29.02, 7211.29.03, 7225.50.02, 7225.50.03, 7225.50.04, 7225.50.99, 7226.92.02, 7226.92.03, 7226.92.04 y 7226.92.05 fueron suprimidas a partir del 28 de diciembre de 2020, de conformidad con el “Decreto por el que se expide la Ley de los Impuestos Generales de Importación y de Exportación, y se reforman y adicionan diversas disposiciones de la Ley Aduanera”, publicado en el DOF el 1 de julio de 2020, en el cual, también se crearon y reformaron otras fracciones arancelarias aplicables al producto objeto de investigación.

8. El 18 de noviembre de 2020, se publicó en el DOF el “Acuerdo por el que se dan a conocer las tablas de correlación entre las fracciones arancelarias de la Tarifa de la Ley de los Impuestos Generales de Importación y de Exportación (TIGIE) 2012 y 2020”, de acuerdo con el cual las fracciones arancelarias suprimidas se correlacionan con las fracciones arancelarias creadas y/o reformadas, señaladas en el punto anterior, en vigor a partir del 28 de diciembre de 2020, en los siguientes términos:

a. la fracción arancelaria 7209.18.99, vigente hasta el 27 de diciembre de 2020, corresponde a la fracción arancelaria 7209.18.01;

b. las fracciones arancelarias 7211.23.01, 7211.23.02 y 7211.23.99, vigentes hasta el 27 de diciembre de 2020, corresponden a la fracción arancelaria 7211.23.03;

c. las fracciones arancelarias 7211.29.01, 7211.29.02 y 7211.29.03, vigentes hasta el 27 de diciembre de 2020, corresponden a la fracción arancelaria 7211.29.99;

d. las fracciones arancelarias 7225.50.02, 7225.50.03, 7225.50.04 y 7225.50.99, vigentes hasta el 27 de diciembre de 2020, corresponden a la fracción arancelaria 7225.50.07, y

e. las fracciones arancelarias 7226.92.02, 7226.92.03, 7226.92.04 y 7226.92.05, vigentes hasta el 27 de diciembre de 2020, corresponden a la fracción arancelaria 7226.92.06.

9. Cabe mencionar que las fracciones arancelarias 7209.16.01, 7209.17.01, 7209.26.01, 7209.27.01, 7209.28.01, 7209.90.99 y 7211.90.99 de la TIGIE no fueron modificadas en las reformas antes mencionadas.

10. El 7 de junio de 2022, se publicó en el DOF el “Decreto por el que se expide la Ley de los Impuestos Generales de Importación y de Exportación” (“Decreto”), en el que se suprime la fracción arancelaria 7225.50.07 y se crea la fracción arancelaria 7225.50.91, vigente a partir del 12 de diciembre de 2022, fecha de entrada en vigor del Decreto, conforme al artículo segundo de la “Cuarta Resolución de Modificaciones a las Reglas Generales de Comercio Exterior para 2022” (“Cuarta Resolución”), publicada en el DOF el 5 de diciembre de 2022, en la que se indica que los sistemas utilizados en las operaciones de comercio exterior se encuentran listos para operar, en relación con el transitorio Primero del Decreto. Las demás fraccionesarancelarias no fueron modificadas con la entrada en vigor del Decreto.

11. El 14 de julio de 2022, se publicó en el DOF el “Acuerdo por el que se dan a conocer las tablas de correlación entre las fracciones arancelarias de la Tarifa de la Ley de los Impuestos Generales de Importación y de Exportación (TIGIE) 2020-2022″(“Acuerdo de correlación”), en el que se indica que la fracción arancelaria 7225.50.07 corresponde a la fracción arancelaria 7225.50.91, a partir del 12 de diciembre de 2022, conforme a la Cuarta Resolución.

12. El 22 de agosto de 2022, se publicó en el DOF el “Acuerdo por el que se dan a conocer los Números de Identificación Comercial (NICO) y sus tablas de correlación” (“Acuerdo NICO”), en el que se dan a conocer los siguientes NICO: 01 y 99 para las fracciones arancelarias 7209.16.01, 7209.17.01 y 7209.18.01 de la TIGIE; 00 para las fracciones arancelarias 7209.26.01, 7209.27.01, 7209.28.01, 7209.90.99 y 7211.90.99 de la TIGIE; 01, 02 y 99 para la fracción arancelaria 7211.23.03 de la TIGIE; 01, 02, 03 y 99 para la fracción arancelaria 7211.29.99 de la TIGIE; 01, 02, 03, 08, 09, 11, 92 y 99 para la fracción arancelaria 7225.50.91 de la TIGIE, y 02, 03, 04, 05, 06 y 99 para la fracción arancelaria 7226.92.06 de la TIGIE, vigentes a partir del 12 de diciembre de 2022, conforme a la Cuarta Resolución.

13. De acuerdo con lo descrito en los puntos anteriores, actualmente el producto objeto de investigación ingresa al mercado nacional a través de las fracciones arancelarias 7209.16.01, 7209.17.01, 7209.18.01, 7209.26.01, 7209.27.01, 7209.28.01, 7209.90.99, 7211.23.03, 7211.29.99, 7211.90.99, 7225.50.91 y 7226.92.06 de la TIGIE, cuya descripción es la siguiente:

14. El producto objeto de investigación ingresa también al amparo de la Regla Octava, a través del Capítulo 98 (Operaciones Especiales), fundamentalmente, a través de las fracciones arancelarias 9802.00.01 (Industria Eléctrica); 9802.00.02 (Industria Electrónica); 9802.00.03 (Industria del Mueble); 9802.00.07 (Industria Bienes de Capital); 9802.00.13 (Industria Siderúrgica); 9802.00.15 (Industria del Transporte), y 9802.00.19 (Industria Automotriz y de Autopartes) de la TIGIE.

15. La unidad de medida para las operaciones comerciales es la tonelada, mientras que, conforme a la TIGIE, es el kilogramo.

16. Conforme al “Acuerdo por el que la Secretaría de Economía emite Reglas y criterios de carácter general en materia de comercio exterior” y sus modificaciones posteriores, se sujetan a la presentación de un aviso automático ante la Secretaría las mercancías comprendidas en las fracciones arancelarias 7209.16.01, 7209.17.01, 7209.18.01, 7209.26.01, 7209.27.01, 7209.28.01, 7209.90.99, 7211.23.03, 7211.29.99, 7211.90.99, 7225.50.91 y 7226.92.06 de la TIGIE, para monitoreo estadístico comercial cuando se destinen al régimen aduanero de importación definitiva.

17. De acuerdo con transitorio Primero del “Decreto por el que se modifica la Tarifa de la Ley de los Impuestos Generales de Importación y de Exportación”, publicado en el DOF el 15 de agosto de 2023, las importaciones que ingresan a través de las fracciones arancelarias 7209.16.01, 7209.17.01, 7209.18.01, 7209.26.01, 7209.27.01, 7209.28.01, 7209.90.99, 7211.23.03, 7211.29.99, 7211.90.99, 7225.50.91 y 7226.92.06 de la TIGIE se encuentran sujetas a un arancel temporal del 25%, a partir del 16 de agosto de 2023 y hasta el 31 de julio de 2025.

4. Proceso productivo

18. Los principales insumos para la fabricación de la lámina rolada en frío son: el planchón, la lámina rolada en caliente, o bien, acero líquido (obtenido mediante mineral de hierro, chatarra y carbono o hierro esponja), así como ferroaleaciones, electricidad, gas y tratamientos químicos, entre otros.

19. Para la producción del acero, existen principalmente los siguientes procesos: Horno Básico al Oxígeno (BOF, por las siglas en inglés de “Basic Oxigen Furnace”), o bien, Horno Eléctrico (EF, por las siglas en inglés de “Electric Furnace”). De acuerdo con el “Anuario Estadístico del Acero 2021” de la Asociación Mundial del Acero, Vietnam produce el acero líquido con las siguientes proporciones: 56% mediante el proceso de BOF, y 29% mediante el proceso de EF.

20. La producción de lámina rolada en frío parte de la transformación de la lámina rolada en caliente y es resultado de los procesos de laminación en caliente, decapado, laminación en frío y, según sea requerido, recocido (annealing), temple y tensonivelado. A su vez, la fabricación de la lámina rolada en caliente parte de un planchón, el cual resulta de la fundición de acero líquido, ya sea mediante Alto Horno o Arco Eléctrico.

21. La primera de las etapas, denominada también laminación en caliente puede partir del insumo principal, el planchón, el cual después de ser recalentado es laminado a través de un molino caliente, formando una lámina de acero fría (cruda) con el espesor y ancho deseado. La lámina rolada en frío cruda, de alta dureza o “full hard”; posteriormente, puede someterse a un proceso de lavado, recocido, y luego a un proceso de temple y nivelación, donde se le imprime el acabado mate o brillante, los cuales le darán al producto las características físicas y mecánicas de conformabilidad y ductilidad que se requiere (lámina fríarecocida). Después, es embobinada al final del proceso, con lo cual se forman los rollos o bobinas, aunque también puede someterse a cortes para obtener, por ejemplo, flejes, tiras u hojas.

22. La lámina rolada en frío se puede comercializar como lámina fría cruda o recocida, dependiendo del requerimiento.

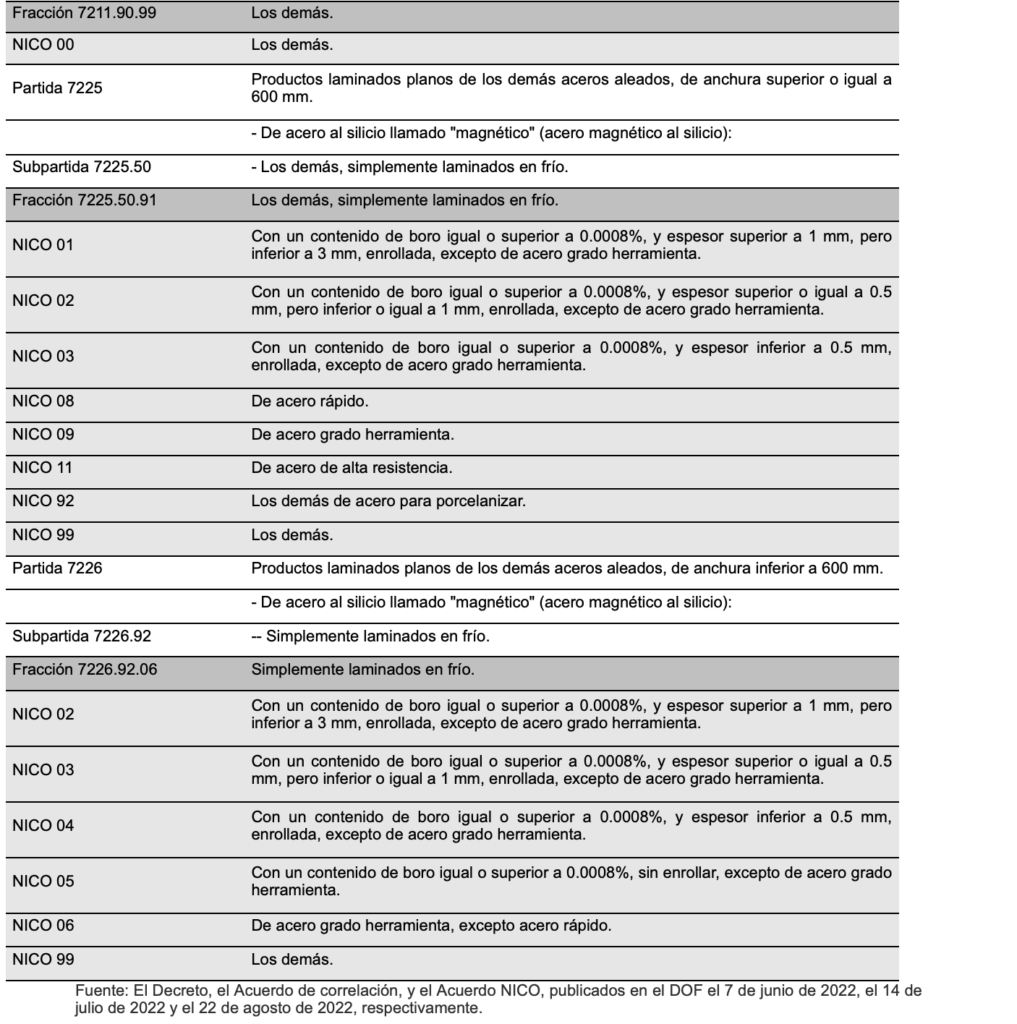

5. Normas

23. No existen Normas Oficiales Mexicanas para el producto objeto de investigación. Sin embargo, a nivel internacional, la lámina rolada en frío se produce principalmente conforme a las especificaciones de normas internacionalmente conocidas o normas equivalentes, por ejemplo, bajo las normas de la Sociedad Americana para Pruebas y Materiales (ASTM, por las siglas en inglés de “American Society for Testing Materials”); de la Sociedad de Ingenieros Automotrices (SAE, por las siglas en inglés de “Society of Automotive Engineers”); del Instituto Alemán de Normas (DIN, por las siglas en alemán de “Deutsches Institut für Normung”), y la Norma Europea (NE, por las siglas en francés de “Norme Européenne”), o bien, las normas industriales de Japón(JIS, por las siglas en inglés de “Japanese Industrial Standards”), que se utilizan en sistemas de calidad, comprobación y aceptación de productos y transacciones comerciales en los mercados internacionales. Estas normas no son excluyentes entre sí, ya que existen equivalencias entre las mismas.

24. De acuerdo con la información señalada en el punto anterior, así como con aquella de los avisos automáticos de importaciones que aportó la Solicitante, la lámina rolada en frío originaria de Vietnam, tanto aleada como no aleada, se fabricó principalmente bajo las especificaciones de las normas ASTM A1008, JIS G3141, SAE J403 (grado de acero SAE 1008), NE 10130 y NE 10268.

6. Usos y funciones

25. El producto objeto de investigación se utiliza como insumo para la fabricación de productos planos recubiertos (lámina galvanizada, lámina cromada u hojalata), así como para la elaboración de diversos bienes intermedios y de capital, como artículos de línea blanca (refrigeradores, estufas, secadoras, entre otros), perfiles, tubería, ductos, polines, recipientes a presión, tambores y envases, materiales de construcción, aparatos de cocina, estantería y puertas metálicas, así como partes de automóviles, como son los componentes de chasis, acero eléctrico, entre otros. Al respecto, la Solicitante presentó los catálogos de las empresas productoras vietnamitas China Steel and Nippon Steel Vietnam Joint Steel Company (“CSVC”), Hoa Sen Group (Hoa Sen), Ton Dong A, Posco Vietnam Co., Ltd. (“Posco Vietnam”) y Ton Nam Kim, mismos que constatan estos usos y aplicaciones de la lámina rolada en frío.

D. Convocatoria y notificaciones

26. Mediante la Resolución de Inicio, la Secretaría convocó a las importadoras y exportadoras del producto objeto de investigación y a cualquier persona que considerara tener interés jurídico en el resultado de la investigación, para que comparecieran a presentar los argumentos y las pruebas que estimaran pertinentes.

27. La Secretaría notificó el inicio de la investigación antidumping a la Solicitante, a las importadoras y exportadoras de las que tuvo conocimiento y al gobierno de Vietnam. Con la notificación les corrió traslado de la versión pública de la solicitud de inicio, de la respuesta a la prevención y sus respectivos anexos, así como del formulario oficial de investigación, con el objeto de que formularan su defensa.

E. Partes interesadas comparecientes

28. Las partes interesadas acreditadas, que comparecieron en tiempo y forma al presente procedimiento, son las siguientes:

1. Solicitante

Ternium México, S.A. de C.V.

Av. Múnich No. 101

Col. Cuauhtémoc

C.P. 66452, San Nicolás de los Garza, Nuevo León

2. Importadoras

Operadora de Pytsa Industrial, S.A. de C.V.

Martín Mendalde No. 1755-PB

Col. Del Valle

C.P. 03100, Ciudad de México

Posco International México, S.A. de C.V.

Av. Paseo de los Tamarindos No. 400-A, piso 4

Col. Bosques de las Lomas

C.P. 05120, Ciudad de México

QSSC, S.A. de C.V.

Av. Industria de la Construcción No. 632

Col. Parque Industrial Querétaro

C.P. 76220, Querétaro, Querétaro

3. Exportadoras

Hoa Phat Steel Sheet Co., Ltd.

Posco Vietnam Co., Ltd.

Martín Mendalde No. 1755-PB

Col. Del Valle

C.P. 03100, Ciudad de México

F. Resolución Preliminar

29. El 13 de septiembre de 2023, la Secretaría publicó en el DOF la “Resolución preliminar del procedimiento administrativo de investigación antidumping sobre las importaciones de lámina rolada en frío originarias de la República Socialista de Vietnam, independientemente del país de procedencia” (la “Resolución Preliminar”), mediante la cual se determinó continuar con el procedimiento administrativo de investigación e imponer las siguientes cuotas compensatorias provisionales a las importaciones de lámina rolada en frío originarias de Vietnam:

a. de 12.77% para las importaciones procedentes de la empresa exportadora Hoa Phat Steel Sheet Co., Ltd. (“Hoa Phat”);

b. de 25.64% para las importaciones procedentes de la empresa exportadora Posco Vietnam, y

c. de 81.06% para todas las demás productoras exportadoras.

30. Mediante la publicación a que se refiere el punto anterior, la Secretaría notificó la Resolución Preliminar a las partes interesadas acreditadas y las convocó para que presentaran los argumentos y las pruebas complementarias que estimaran pertinentes.

G. Reuniones técnicas de información

31. Ternium, Posco International México, S.A. de C.V. (“Posco International México”), Hoa Phat y Posco Vietnam solicitaron reuniones técnicas de información con el objeto de conocer la metodología que la Secretaría utilizó para calcular el margen de discriminación de precios, el daño y la relación de causalidad en la Resolución Preliminar. Las reuniones se celebraron el 21 de septiembre de 2023 con Ternium y el 28 de septiembre de 2023 con Hoa Phat, Posco Vietnam y Posco International México. La Secretaría levantó los reportes correspondientes, mismos que constan en el expediente administrativo del caso, de conformidad con el artículo 85 del Reglamento de la Ley de Comercio Exterior (RLCE).

H. Argumentos y pruebas complementarias

32. La Secretaría otorgó, a solicitud de Ternium, Posco International México, Hoa Phat y Posco Vietnam, una prórroga de cinco días hábiles a cada una, para que presentaran sus argumentos y pruebas complementarios. El plazo venció el 18 de octubre de 2023 para las cuatro empresas.

33. El 11 de octubre de 2023 QSSC, S.A. de C.V. (“QSSC”) y el 18 de octubre de 2023 la Solicitante, Hoa Phat, Posco International México y Posco Vietnam, presentaron argumentos y pruebas de carácter complementario en la presente investigación, los cuales constan en el expediente administrativo del caso y fueron considerados para la emisión de la presente Resolución. La importadora Operadora de Pytsa Industrial, S.A. de C.V. (“Operadora de Pytsa”) no presentó argumentos ni pruebas complementarios.

I. Requerimientos de información

1. Prórrogas

34. La Secretaría otorgó una prórroga de cinco días a solicitud de Posco Vietnam para que presentara su respuesta al requerimiento de información. El plazo venció el 15 de noviembre de 2023.

2. Partes interesadas

a. Exportadores

35. El 8 de noviembre de 2023, Hoa Phat respondió al requerimiento de información que la Secretaría le formuló el 24 de octubre de 2023, para que corrigiera diversos aspectos de forma.

36. El 15 de noviembre de 2023, Posco Vietnam respondió al requerimiento de información que la Secretaría le formuló el 24 de octubre de 2023, para que corrigiera diversos aspectos de forma; explicara por qué no aplicó las deducciones correspondientes al flete desde la frontera o aduana hasta la bodega del importador, así como los gastos aduanales, al precio de exportación; aclarara por qué al cálculo del margen de discriminación de precios le aplicó la deducción por concepto de Derecho de Trámite Aduanero; realizara la trazabilidad de forma lineal, uno a uno, de todas sus operaciones de exportación a México, considerando cada una de las cadenas de comercialización, con base en los códigos exportados hasta el primer cliente norelacionado, y correlacionara sus ventas de exportación hasta su primer cliente no relacionado en sus distintos canales de distribución, con base en sus facturas de venta.

J. Otras comparecencias

37. El 18 de octubre y 11 de diciembre de 2023, compareció el Ministerio de Industria y Comercio de Vietnam, a efecto de realizar manifestaciones respecto de la Resolución Preliminar.

38. El 13 y 17 de noviembre de 2023, Posco Vietnam compareció a efecto de solicitar una reunión con la Secretaría para comentar la determinación emitida en la Resolución Preliminar, referente a lo establecido como situación especial de mercado en Vietnam; solicitud que se negó mediante oficio UPCI.416.23.0894 del 23 de noviembre de 2023 debido a que la legislación no contempla la posibilidad de celebrar la reunión solicitada en ninguna etapa del procedimiento, aunado a que, conforme a lo señalado en el punto 31 de la presente Resolución, el 28 de septiembre de 2023, la Secretaría celebró la reunión técnica correspondiente a Posco Vietnam, por lo que dicha etapa se agotó conforme a derecho; por lo que se tiene dicho oficioreproducido como si a la letra se insertara en la presente Resolución.

39. El 27 de noviembre de 2023, compareció la Embajada de Vietnam en México a efecto de solicitar se le permitiera participar en la audiencia pública referida en el punto 41 de la presente Resolución.

K. Hechos esenciales

40. El 24 de noviembre de 2023, la Secretaría notificó a las partes interesadas acreditadas los hechos esenciales de esta investigación, los cuales sirvieron de base para emitir la presente Resolución, de conformidad con el artículo 6.9 del “Acuerdo relativo a la Aplicación del Artículo VI del Acuerdo General sobre Aranceles Aduaneros y Comercio de 1994” (el “Acuerdo Antidumping”). El 8 de diciembre de 2023, la Solicitante, Hoa Phat y Posco Vietnam presentaron argumentos sobre los hechos esenciales, los cuales constan en el expediente administrativo del caso y se consideraron para emitir la presente Resolución.Operadora de Pytsa, Posco International México y QSSC no presentaron argumentos a los hechos esenciales.

L. Audiencia pública

41. El 1 de diciembre de 2023, se celebró la audiencia pública de este procedimiento, la cual contó con la participación de la Solicitante, Operadora de Pytsa, Posco International México, Hoa Phat y Posco Vietnam, así como de la representación de la Embajada de Vietnam en México, quienes tuvieron la oportunidad de exponer sus argumentos y refutar los de sus contrapartes, según consta en el acta que se levantó con tal motivo, la cual constituye un documento público de eficacia probatoria plena, de conformidad con el artículo 46, fracción I de la Ley Federal de Procedimiento Contencioso Administrativo (LFPCA).

42. El 6 de diciembre de 2023, Ternium presentó la respuesta a las preguntas que quedaron pendientes en la audiencia pública.

M. Alegatos

43. El 8 de diciembre de 2023, la Solicitante, la importadora Posco International México, así como las exportadoras Hoa Phat y Posco Vietnam presentaron sus alegatos, los cuales constan en el expediente administrativo del caso y fueron considerados para emitir la presente Resolución. Operadora de Pytsa y QSSC no presentaron alegatos.

N. Opinión de la Comisión de Comercio Exterior

44. Con fundamento en los artículos 58 de la Ley de Comercio Exterior (LCE) y 19 fracción XI del Reglamento Interior de la Secretaría de Economía (RISE), se sometió el proyecto de la presente Resolución a la opinión de la Comisión de Comercio Exterior, que lo consideró en su sesión extraordinaria del 14 de diciembre de 2023. El proyecto fue opinado favorablemente por mayoría.

CONSIDERANDOS

A. Competencia

45. La Secretaría es competente para emitir la presente Resolución conforme a lo dispuesto en los artículos 9.1 y 12.2 del Acuerdo Antidumping; 5o., fracción VII y 59, fracción I de la LCE; 16 y 34, fracciones V y XXXIII de la Ley Orgánica de la Administración Pública Federal; 80 y 83, fracción I del RLCE, y 1, 2, apartado A, fracción II, numeral 7, y 19, fracciones I y IV del RISE.

B. Legislación aplicable

46. Para efectos de este procedimiento son aplicables el Acuerdo Antidumping, la LCE, el RLCE, el Código Fiscal de la Federación (CFF), el Código Federal de Procedimientos Civiles, y la LFPCA, estos tres últimos de aplicación supletoria.

C. Protección de la información confidencial

47. La Secretaría no puede revelar públicamente la información confidencial que las partes interesadas le presentaron, ni la información confidencial que ella misma se allegó, de conformidad con lo dispuesto en los artículos 6.5 del Acuerdo Antidumping, 80 de la LCE y 152 y 158 del RLCE.

D. Derecho de defensa y debido proceso

48. Las partes interesadas tuvieron amplia oportunidad para presentar toda clase de argumentos, excepciones y defensas, así como las pruebas para sustentarlos, de conformidad con el Acuerdo Antidumping, la LCE y el RLCE. La Secretaría las valoró con sujeción a las formalidades esenciales del procedimiento administrativo.

E. Ampliación del plazo para emitir la Resolución final

49. De conformidad con el artículo 5.10 del Acuerdo Antidumping, la Secretaría emite la presente Resolución dentro del plazo de 18 meses contados a partir del inicio de esta investigación, en virtud de las siguientes consideraciones: i) el volumen de información que exhibió cada una de las partes comparecientes; ii) la complejidad del análisis de la información presentada por las partes, y iii) el otorgamiento de diversas prórrogas durante el procedimiento, razones por las cuales se actualiza la circunstancia excepcional que contempla el Acuerdo Antidumping para emitir la presente Resolución dentro del plazo descrito.

F. Respuesta a ciertos argumentos de las partes

1. Comparecencia del Gobierno de Vietnam

50. Como se señaló en el punto 37 de la presente Resolución, el 18 de octubre y 11 de diciembre de 2023, compareció el Ministerio de Industria y Comercio de Vietnam, a efecto de realizar manifestaciones en relación con la Resolución Preliminar. Al respecto, solicitó que el procedimiento de investigación fuese realizado de manera objetiva y transparente, es decir, que exista razonabilidad entre los criterios utilizados por la Secretaría y sus determinaciones. Añadió que el gobierno de Vietnam no interfiere en las actividades comerciales y de producción de sus empresas, especialmente en industrias con un alto nivel de privatización,como lo es el sector siderúrgico, el cual representa una proporción muy pequeña de empresas estatales vietnamitas. Argumentó que en Vietnam existen empresas nacionales capaces de producir bobinas roladas en caliente, principal insumo para la industria de los aceros planos en frío, de manera que no existe una dependencia de importaciones de insumos o materias primas y, en consecuencia, se mantiene una competencia leal que demuestra condiciones del mercado. Agregó que la ausencia de imposición de medidas comerciales correctivas por parte de las autoridades vietnamitas en contra de las importaciones de bobinas roladas en frío resulta insuficiente para concluir la existencia de una situación especial del mercado, toda vez que el Decreto 82/2018/ND-CP no contiene ningún mecanismo que comprenda beneficios específicos proporcionados por el gobierno a las empresas.

51. Asimismo, destacó que el supuesto de la existencia de situación especial de mercado contenido en el artículo 2.2 del Acuerdo Antidumping solo tendría aplicación en caso de que el precio del mercado interno del país exportador no permitiera una comparación adecuada de precios, puesto que no se determinan en función de la ley de la oferta y la demanda. Señaló que el análisis que debe realizar la Secretaría es en función de investigar si los precios internos en Vietnam se rigen de acuerdo a la ley de la oferta y la demanda, y si el gobierno interfiere en la determinación de dichos precios. Finalmente, indicó que la industria del acero plano rolado en frío opera bajo un mecanismo económico de mercado basado en la ley de la oferta y la demanda, y no existe intervención alguna por parte del gobierno, por tanto, no hay una situación particular de mercado.

52. Al respecto, la Secretaría destaca que, si bien, el Gobierno de Vietnam no compareció como parte interesada acreditada dentro del presente procedimiento, sí tomó en consideración sus manifestaciones, ya que la determinación de la Secretaría en la presente Resolución se realiza conforme a la información que consta en el expediente administrativo del caso, tal y como se describe en los puntos subsecuentes de la presente Resolución.

2. Fundamento jurídico para recurrir a la mejor información disponible

53. Posco Vietnam argumentó que la Secretaría no se fundamentó en el artículo 6.8 del Acuerdo Antidumping y que no tiene una base legal para aplicar en su perjuicio la mejor información disponible conforme a los hechos de que tenga conocimiento, respecto de las siguientes determinaciones: i) los costos de producción de Posco Vietnam se encuentran afectados, toda vez que la Secretaría identificó factores que constituyen una situación especial del mercado en la industria de lámina rolada en caliente; (ii) los precios de Posco Vietnam están marginados por la situación especial de mercado de la lámina rolada en frío, lo cual nopermite una comparación adecuada entre los precios de venta en el mercado interno y los precios de exportación; iii) los precios de Hoa Phat no están marginados por la situación especial del mercado de lámina rolada en frío, y iv) a Posco Vietnam le corresponde la información de Hoa Phat como mejor información disponible.

54. Asimismo, Posco Vietnam indicó que la Secretaría apoyó su determinación preliminar de la situación especial de mercado en los artículos 2.2 del Acuerdo Antidumping y 42 del RLCE; sin embargo, realizó dos determinaciones de dicha situación, una para lámina rolada en frío, y otra para lámina rolada en caliente; no obstante, si bien la lámina rolada en caliente es el insumo inmediato anterior a la lámina rolada en frío, no constituye el producto investigado, lo cual genera más dudas, pues suponiendo que se pudiera llegar a la conclusión de que existe una situación especial de mercado en la lámina rolada en frío, en virtud de que existe una situación especial del mercado en la lámina rolada caliente, ello significaría que cualquier producto aguas abajo a partir de la lámina rolada en caliente también se encuentra afectado por los mismos factores, como lo es la lámina galvanizada.

55. De igual manera, Posco Vietnam agregó que la Secretaría ha determinado que en el mercado de la lámina galvanizada en Vietnam, cuyo insumo de partida es la lámina rolada en caliente, no existe una situación especial de mercado, por lo cual es incongruente que llegue a resultados diametralmente distintos partiendo del mismo insumo, y más aún que realice dos determinaciones sobre situación especial del mercado, una para el producto investigado y otra para un producto no investigado; de ahí que supone que la Secretaría decidió aplicar el uso de la mejor información disponible para Posco Vietnam, a partir de lainformación de Hoa Phat, partiendo de meras presunciones y fundamentando su actuar en disposiciones legales que no se lo autorizan.

56. También destacó que la Secretaría determinó que los precios de Posco Vietnam están marginados por la situación especial de mercado de la lámina rolada en frio, lo cual no permitió una comparación adecuada entre los precios de venta en el mercado interno y los precios de exportación. Sin embargo, la Secretaría podría haber recurrido al costo de producción en el país de origen más una cantidad razonable por concepto de gastos administrativos, de venta y de carácter general, así como por beneficios; no obstante, prefirió emplear la información de Hoa Phat para efectos del valor normal, y descartó la información de producción de Posco Vietnam.

57. Por otra parte, añadió que la normatividad nacional e internacional indican claramente cuándo se puede recurrir al uso de la mejor información disponible, con base en los hechos que tiene conocimiento. Manifestó que diversos Grupos Especiales han aclarado el sentido y alcance del artículo 6.8 del Acuerdo Antidumping. En particular, el Grupo Especial en Argentina – Baldosas de Cerámica señaló que la autoridad investigadora solamente puede recurrir a los hechos de que se tenga conocimiento cuando una parte: (i) niegue el acceso a la información necesaria; (ii) no la facilite dentro de un plazo prudencial, o (iii) entorpezcasignificativamente la investigación. Por otra parte, indicó que el Grupo Especial en Egipto – Barras de Refuerzo de Acero concluyó que la autoridad investigadora está obligada a tomar en cuenta toda la información que se pueda utilizar sin dificultades excesivas y facilitadas a tiempo por las partes interesadas, lo cual proviene de la interpretación del Anexo II en el contexto del artículo 6.8 del Acuerdo Antidumping. Finalmente, añadió que el Grupo Especial en CE – Salmón (Noruega) apuntó que cuando una parte interesada presenta información específica que una autoridad investigadora ha solicitado a efectos de formular una determinación y no se dan las condiciones establecidas para recurrir a los hechos de que se tenga conocimiento, la autoridad investigadora no tiene derecho a descartar la información solicitada.

58. En este sentido, argumentó que Posco Vietnam facilitó toda la información requerida, tan es así, que durante la reunión técnica de información le fueron entregadas las hojas de cálculo, por lo que es incuestionable que: i) no negó el acceso a la información; ii) la facilitó en un plazo prudencial, y iii) no entorpeció la investigación. Es decir, Posco Vietnam cooperó de manera plena: proporcionó la información requerida en dos requerimientos de información y participó activamente en el transcurso de la investigación.

59. Finalmente, concluyó que es notoriamente ilegal y contrario a las normas de la Organización Mundial del Comercio (OMC) que la Secretaría haya recurrido a la información de Hoa Phat para efectos del cálculo del valor normal y a la información del Sistema de Información Comercial de México (SIC-M) para el precio de exportación y no haya empleado su información, la cual se facilitó en tiempo y forma.

60. Al respecto, la Secretaría considera infundadas las argumentaciones de Posco Vietnam, debido a que, en primera instancia, en los puntos 239, 240 y 408 de la Resolución Preliminar, la Secretaría determinó que realizó las determinaciones del precio de exportación y del margen de discriminación de precios para Posco Vietnam con base en la mejor información disponible, con fundamento en el artículo 6.8 del Acuerdo Antidumping. Por cuanto hace al valor normal, tal y como se determinó en los puntos 300 y 301 de la Resolución Preliminar, los costos de producción de Posco Vietnam se encuentran afectados por la situación especial del mercado en la industria de la lámina rolada en caliente, por lo cual consideró improcedente emplear sus costos y precios internos de la mercancía objeto de investigación.

61. Asimismo, la Secretaría considera infundadas las argumentaciones de Posco Vietnam, ya que la información que proporcionó tanto para el cálculo del precio de exportación como para el valor normal se trata de información no adecuada para el cálculo del margen de discriminación de precios individual. En este sentido, la Secretaría se vio imposibilitada para calcular el precio de exportación reconstruido y, por lo tanto, el precio de exportación, así como el valor normal, con la información que proporcionó Posco Vietnam, para dicho efecto, en virtud de que la Secretaría no tuvo certeza sobre la veracidad de las operaciones de exportación a México reportadas por Posco Vietnam, toda vez que la información contiene operacionesreportadas como chatarra, lo cual, en caso de tomar en cuenta dicha información, conduciría a un análisis en el que se subvaloraría el precio calculado. Además, no se contó de forma clara con la información para verificar la trazabilidad de las ventas hasta el primer cliente no relacionado, toda vez que en la respuesta al requerimiento que le fue formulado, descrito en el punto 36 de la presente Resolución, la base de datos seguía conteniendo operaciones identificadas por la Secretaría como chatarra. Asimismo, identificó que los precios de Posco Vietnam no permiten una comparabilidad, derivado de la situación especial de mercado, es decir, Posco Vietnam obtiene beneficio al adquirir la lámina rolada en caliente a precios que le permiten marginar sus ventas del producto investigado, tal como se observa del análisis detallado en los puntos 175 a 219, 237 y 291 de la presente Resolución, por lo que los factores que constituyen una “situación especial del mercado” en la industria de la lámina rolada en caliente hacen improcedente emplear sus costos y precios internos de la mercancía objeto de investigación, para el cálculo del valor normal.

62. De lo anterior, se desprende que, contrario a lo argumentado por Posco Vietnam, la Secretaría formuló debidamente su determinación preliminar sobre la base de la mejor información disponible, no por el hecho de que la empresa haya incurrido en alguno de los supuestos previstos en el artículo 6.8 del Acuerdo Antidumping, es decir, que haya negado el acceso a la información que le fue requerida, o no la haya facilitado en un plazo prudencial, o haya entorpecido significativamente la investigación, sino más bien de conformidad con los supuestos previstos en el párrafo 3 y 5 del Anexo II del Acuerdo Antidumping, que señalan lo siguiente:

3. Al formular las determinaciones deberá tenerse en cuenta toda la información verificable, presentada adecuadamente de modo que pueda utilizarse en la investigación sin dificultades excesivas, facilitada a tiempo y, cuando proceda, en un medio o lenguaje informático que hayan solicitado las autoridades. Cuando una parte no responda en el medio o lenguaje informático preferidos pero las autoridades estimen queconcurren las circunstancias a que hace referencia el párrafo 2 supra, no deberá considerarse que el hecho de que no se haya respondido en el medio o lenguaje informático preferidos entorpece significativamente la investigación.

…

5. Aunque la información que se facilite no sea óptima en todos los aspectos, ese hecho no será justificación para que las autoridades la descarten, siempre que la parte interesada haya procedido en toda la medida de sus posibilidades.

[Énfasis añadido]

63. En este sentido, es evidente que la Secretaría al formular sus determinaciones deberá tener en cuenta toda la información verificable y, aunque no sea óptima en todos los aspectos, deberá considerarla siempre que la parte interesada haya procedido en la medida de sus posibilidades. Sin embargo, en este caso, como se mencionó en los párrafos precedentes, la información de Posco Vietnam no fue verificable, entendiéndose como tal, aquella cuya exactitud y fiabilidad puede evaluarse mediante un proceso de examen objetivo, de acuerdo con el punto 7.164 del precedente México – Derechos antidumping sobre las tuberías de acero procedentes de Guatemala (WT/DS331/R) en el que el Grupo Especial de la OMC determinó lo siguiente:

7.164 A este respecto adoptamos el mismo enfoque que el Grupo Especial que examinó el asunto Egipto – Barras de refuerzo de acero al considerar que los párrafos 3 y 5 del Anexo II enuncian conjuntamente los elementos sustantivos de una decisión justificada de rechazar la información de una parte y recurrir a los hechos de que se tenga conocimiento. Destacamos también que la resolución del Órgano de Apelación en Estados Unidos – Acero laminado en caliente es coherente con ese enfoque en el sentido de que el Órgano de Apelación declaró que las autoridades investigadoras “no pueden rechazar […] la información facilitada” si dicha información cumple las condiciones del párrafo 3 de ser “verificable”, “presentada adecuadamente de modo que pueda utilizarse sin dificultades excesivas” y “facilitada a tiempo”. El Grupo Especial que examinó el asunto Estados Unidos – Chapas de acero consideró que la información es verificable cuando “laexactitud y fiabilidad de la información puedan evaluarse mediante un proceso de examen objetivo”. Ese mismo Grupo Especial constató también que la expresión “dificultades excesivas” se refiere a las “que van más allá de lo que por lo demás constituye la norma en una investigación antidumping” y que el párrafo 6 del Anexo II obliga a la autoridad investigadora a “expli[car] […] los fundamentos de una conclusión en el sentido de que información que es verificable y se ha presentado a tiempo no puede utilizarse en la investigación sin dificultades excesivas“. Por último, señalamos en relación con esta alegación la caracterización del Grupo Especial como una cuestión que debe resolverse caso por caso la de si una conclusión de que determinada información no cumple los criterios del párrafo 3, y por lo tanto puede ser rechazada, puede justificar el rechazo de otra información que, aisladamente, habría cumplido los criterios del párrafo 3, ya que consideramos que es un elemento importante de la argumentación de México.

[Énfasis añadido]

64. En ese sentido, al no tener la información necesaria a efecto de conocer la trazabilidad sin elementos que distorsionen el cálculo del precio de exportación, no es posible analizarla de forma objetiva, ya que conlleva dificultades excesivas para distinguir cada una de las operaciones que corresponden a la mercancía investigada y/o a chatarra, por lo que la información proporcionada por Posco Vietnam para el cálculo del margen de discriminación de precios no fue exacta y fiable.

65. Aunado a que, respecto del precio de exportación, dicha información no fue presentada adecuadamente, puesto que tal y como se señaló en la literal c del punto 237 de la Resolución Preliminar, la Secretaría no contó con los elementos necesarios para realizar la trazabilidad del producto objeto de investigación en todos los canales de distribución y para todas las líneas de venta entre los comercializadores relacionados a clientes relacionados y no relacionados, por lo cual no pudo ser utilizada, dado que implicaba manipular las bases de datos, lo que implicaría incluir o excluir operaciones sin tener la certeza de si corresponde, o no, al producto investigado, así como podría ser el considerar precios sobrevalorados o subvalorados y, en todo caso, le correspondía a Posco Vietnam realizar una revisión exhaustiva de las operaciones de venta a México que reportó.

66. Por otra parte, la Secretaría aclara que, si bien el párrafo 5 del Anexo II del Acuerdo Antidumping prohíbe a las autoridades investigadoras descartar información que no sea óptima en todos los aspectos, si la parte interesada que la ha facilitado procedió en toda la medida de sus posibilidades, esto no significa que una autoridad investigadora se encuentre impedida de utilizar los hechos de los que hubiere tenido conocimiento, cuando la calidad de la información sustantiva presentada no fuese la óptima, pese al grado de cooperación de la parte interesada. Al respecto, sirve de apoyo lo señalado por el Grupo Especial en el precedente Egipto – Medidas antidumping definitivas aplicadas a las barras de refuerzo de acero procedentes de Turquía (WT/DS211/R):

7.242 Recordamos nuestra constatación, expresada más arriba, de que las disposiciones del párrafo 5 del Anexo II forman parte de la base sustantiva para interpretar el párrafo 8 del artículo 6. Es decir, determinamos que este párrafo, junto con otros párrafos del Anexo II, proporciona ciertos parámetros sustantivos a los que debe ajustarse una autoridad investigadora para determinar si, en un caso particular, está justificada la utilización de los “hechos de que se tenga conocimiento”, de conformidad con el párrafo 8 del artículo 6, respecto de ciertos elementos de información. En otras palabras, el párrafo 5 no existe en forma aislada, ya sea de otros párrafos del Anexo II, o del propio párrafo 8 del artículo 6. Lo mismo sucede, a fortiori, con la frase “haya procedido en toda la medida de sus posibilidades”. En particular, aun en el caso de que, con la mejor de las intenciones, una parte interesada hubiera actuado en toda la medida de sus posibilidades al tratar de cumplimentar una petición de información de la autoridad investigadora, ese hecho, por sí mismo, no impediría a la autoridad investigadora utilizar los hechos de que tuviera conocimiento respecto de la información solicitada. Esto se debe a que el nivel de los esfuerzos realizados por la parte interesada para presentar cierta información no tiene necesariamente nada que ver con la calidad sustantiva de la información presentada, y en cualquier caso no es el único determinante a este respecto. Recordamos que el Órgano de Apelación, en el caso Estados Unidos – Acero laminado en caliente, reconoció este principio (aunque en un contexto algo diferente), al determinar que “Es perfectamente posible que haya un elevado grado de ‘cooperación’ entre las partes aun cuando, en último término, no se obtenga la información necesaria, debido al hecho de que la ‘cooperación’ no es el único factordeterminante del resultado final.”

[Énfasis añadido]

3. Daño material y amenaza de daño

67. Posco Vietnam argumentó que de forma injustificada en la Resolución Preliminar se determinó que las importaciones del producto objeto de investigación causaron una amenaza de daño a la rama de producción nacional, en virtud de que, si bien la Secretaría considera válido realizar el análisis de daño bajo las figuras de daño material y amenaza de daño de manera simultánea, tal consideración es errónea.

68. Agregó que los artículos 3 del Acuerdo Antidumping y 39 de la LCE no permiten un cambio en la figura de daño a media investigación, aunado a que de la interpretación literal de la nota al pie de página 9 del Acuerdo Antidumping y el referido artículo 39 de la LCE se observa que los supuestos de daño son: i) daño material; ii) amenaza de daño, o iii) retraso en la creación de una rama de producción nacional, los cuales son de naturaleza disyuntiva, es decir, puede ser un supuesto u otro, mas no dos o más simultáneamente.

69. Señaló que el Grupo Especial en el caso Egipto – Barras de refuerzo de acero, interpretó que cuando el término “daño” aparece en el Acuerdo Antidumping sin una calificación específica, dicho término abarca todas las formas de daño. Sin embargo, aplica únicamente cuando en el Acuerdo Antidumping se hace referencia en abstracto o en forma genérica al concepto de daño; no obstante, el Acuerdo Antidumping incluye diversas disposiciones donde distingue entre daño material, amenaza de daño y retraso en el establecimiento de una rama de producción.

70. Posco Vietnam añadió que el artículo 3.7 del Acuerdo Antidumping hace referencia a los factores específicos que deben tomarse en consideración para la determinación de una amenaza de daño, y que los artículos 41 y 42 de la LCE también hacen una distinción sobre la importancia de tratar de manera diferenciada las investigaciones por daño material y por amenaza de daño. Agregó que el punto 46 del “Formulario Oficial para Solicitantes de Investigación por Discriminación de Precios” refuerza dicho argumento, ya que puntualiza el requisito de identificar el supuesto de daño correspondiente, por lo tanto, losprocedimientos de investigación antidumping se deben iniciar, desarrollar y concluir únicamente en relación con alguno de los tres supuestos de daño, en virtud de que su regulación, implicaciones y funcionamiento son distintas.

71. Agregó que el daño material hace referencia a una situación presente, es decir, se refiere a un daño que ya está materializado, hace alusión a la existencia de una situación importante, actual, real y comprobable respecto a que la rama de producción nacional enfrenta una situación adversa en el periodo analizado. Y lo más importante, en el periodo más cercano o presente, que es justamente el periodo investigado, la razón para imponer una cuota compensatoria es aliviar el daño presente que afecta a la rama de producción nacional, mientras que la amenaza de daño se presenta toda vez que no existe daño material aun, pero este se materializará inevitablemente en un futuro inminente de continuar la conducta, es decir, el daño está por ocurrir.

72. Indicó que el Grupo Especial en México – Jarabe de Maíz realizó un análisis sobre cómo interpretar y aplicar el artículo 3 del Acuerdo Antidumping, y consideró que la determinación de la existencia de una amenaza de daño requiere estudiar necesariamente el “estado futuro previsto de la rama de producción nacional”, es decir, la existencia de una probabilidad fundada de que en el futuro dicha rama se encuentre en una situación adversa, por lo que, en este caso, el efecto de la imposición de una cuota compensatoria es evitar que se dañe a la rama de producción nacional.

73. En este sentido, agregó que los supuestos de daño material y amenaza de daño son incompatibles, ya que, si bien ambos requieren un análisis semejante, cada uno aplica para una situación concreta y diferente en que se encuentre la rama de producción nacional, por lo que es lógicamente contradictorio que la rama de producción nacional manifieste que sufre un daño presente, pero existe la probabilidad fundada de que se materialice un daño futuro.

74. Al respecto, indicó que la Resolución de Inicio refiere a la existencia de daño material a la rama de producción nacional, no de una amenaza de daño, toda vez comprende un análisis sobre si las importaciones de lámina rolada en frío originarias de Vietnam, en presuntas condiciones de discriminación de precios, causaron daño a la rama de producción nacional del producto similar, así como, entre otras cosas, el volumen de las importaciones, la repercusión del volumen y precio de esas importaciones en los indicadores económicos y financieros de la rama de producción nacional que fabrica el producto similar, y la probabilidadde que las importaciones aumenten sustancialmente.

75. En virtud de lo anterior, destacó, la Secretaría tiene prohibido realizar cambios súbitos e imprevisibles en sus determinaciones. Esta prohibición proviene del principio de confianza legítima que rige el sistema jurídico mexicano, es decir, la Secretaría tiene la obligación jurídica de mantener la estabilidad de sus actos, lo cual se liga intrínsecamente con la seguridad jurídica.

76. Agregó que esto es especialmente relevante cuando las partes interesadas en un determinado procedimiento o acto administrativo actuaron a partir de las determinaciones previas de la autoridad. Además, si bien hay precedentes en la OMC sobre casos en que la autoridad investigadora ha cambiado una investigación de amenaza de daño a daño material, dichos precedentes son inaplicables en este procedimiento. En ese sentido, el Grupo Especial en Egipto – Barras de refuerzo de acero determinó que se puede pasar de una investigación por amenaza de daño a una por daño material, pero esta posibilidad descansa en el hecho de que una investigación por amenaza de daño se inicia por la probabilidad fundada de que se materialice un daño futuro e inminente a la rama de producción nacional, por lo que podría resultar válido analizar si dicho daño efectivamente se materializó en el transcurso de la investigación. No obstante, el precedente referido no debe entenderse en el sentido de que lo contrario es posible, esto es, si la autoridad investigadora inicia una investigación por un daño presente no puede corregirse para determinar que sólo hay la posibilidad de un daño futuro, pues ello significaría que el daño material alegado en la solicitud de investigación no ocurrió.

77. Indicó que Posco Vietnam y las demás partes interesadas actuaron sobre la determinación de que el procedimiento inició por el supuesto de daño material a la rama de producción nacional. En este sentido, las comparecencias y argumentos de Posco Vietnam se centran en analizar si la situación actual de la rama de producción nacional demuestra que resiente un daño presente. Sin embargo, la Secretaría modificó tal determinación en la Resolución Preliminar, y, además, súbitamente señaló que la presente investigación se sustenta bajo la figura de amenaza de daño a la rama de producción nacional, por lo cual se corre el riesgo que la Secretaría lo vuelva a modificar en la resolución final.

78. Asimismo, argumentó que la Secretaría usa equivocadamente fundamentos aplicables al daño material en relación con la amenaza de daño; en particular, se advierte que aplica disposiciones propias del daño material para analizar la amenaza de daño en diferentes puntos de la Resolución Preliminar y que la Secretaría no realizó un análisis objetivo de las importaciones investigadas y sus efectos en los precios nacionales. Que la Secretaría consideró como fundamento jurídico aplicable para el análisis de la amenaza de daño lo dispuesto en los artículos 3.2 del Acuerdo Antidumping, 41, fracción II de la LCE, y 64, fracción II y 65 del RLCE, no siendo aplicables. Agregó que este tipo de deficiencias demuestran que la Secretaría no sólo cambió de manera imprevisible y súbita de una investigación por daño material por una de amenaza de daño, sino que también realiza un análisis incorrecto, y aplica indebidamente el derecho aplicable.

79. Concluyó que, si bien la Secretaría considera que es válido realizar simultáneamente el análisis de daño a la rama de producción nacional bajo las figuras de daño material y amenaza de daño, dicha consideración es errónea, en virtud de que el texto, interpretación y aplicación de los artículos 3 del Acuerdo Antidumping y 39 de la LCE no permiten que se realice un cambio de una figura a otro a mitad de una investigación.

80. Al respecto, la Secretaría considera que los señalamientos de Posco Vietnam son improcedentes y no existe contradicción o un cambio imprevisible y súbito respecto del análisis del daño alegado por la rama de producción nacional respecto de la Resolución de Inicio y la Resolución Preliminar. De acuerdo con los artículos 3.1, 3.2, 3.4 y 3.7 del Acuerdo Antidumping, 41, fracción III y 42 de la LCE, así como 64, fracción III y 68 del RLCE, la Secretaría analizó los efectos reales y potenciales (proyecciones) sobre los indicadores económicos y financieros a partir de los argumentos y medios de prueba que proporcionó la Solicitante, y como resultado del análisis realizado, concluyó que existían elementos suficientes de que, durante el periodoinvestigado, las importaciones de lámina rolada en frío originaria de Vietnam se efectuaron en condiciones de discriminación de precios, y causaron daño a la rama de la producción nacional del producto similar. En relación con lo anterior, es conveniente realizar las siguientes precisiones:

a. la Secretaría no observa contradicción o limitante alguna en que Ternium haya solicitado para fines del inicio de la presente investigación que se analizara una posible afectación tanto por daño material como por amenaza de daño y que se hubiese presentado información de sus indicadores económicos y financieros del periodo analizado y proyecciones para tal fin, pues no existe en la legislación de la materia ninguna limitación en ese sentido;

b. efectivamente, la nota al pie de página 9 del Acuerdo Antidumping indica claramente que se entenderá por “daño”, salvo indicación en contrario, un daño importante causado a una rama de producción nacional, una amenaza de daño importante a una rama de producción nacional o un retraso importante en la creación de esta rama de producción;

c. existen tres elementos en apoyo a la determinación de la Secretaría: 1) no hay disposición alguna que indique que las figuras del daño (material o amenaza) sean excluyentes una de otra; 2) de conformidad con el artículo 3.4 del Acuerdo Antidumping es obligación de la autoridad investigadora analizar todos los factores de daño en cada investigación, por lo tanto, en los casos en que se examine la existencia de amenaza de daño, deben analizarse también los relativos al daño material, y 3) de conformidad con los precedentes de la OMC, no existe obligación para que una autoridad formule una determinación exclusiva de una u otra forma del daño desde el inicio y hasta el final de la investigación, ni impedimento alguno para que cambie el fundamento jurídico de su determinación en el transcurso del procedimiento. Al respecto, esta interpretación es consistente con las recomendaciones de los Grupos Especiales de la OMC, tal como se indica a continuación:

i. Informe del Grupo Especial en la controversia Egipto-Medidas antidumping definitivas aplicadas a las barras de refuerzo de acero procedentes de Turquía (WT/DS211/R):

7.92. En particular, el título del artículo 3, “Determinación de la existencia de daño”, tiene una nota 9 que dispone:

En el presente Acuerdo se entenderá por ‘daño’, salvo indicación en contrario, un daño importante causado a una rama de producción nacional, una amenaza de daño importante a una rama de producción nacional o un retraso importante en la creación de esta rama de producción, y dicho término deberá interpretarse de conformidad con las disposiciones del presente artículo.”

En otras palabras, cuando el término “daño” aparece en el Acuerdo Antidumping sin calificación, abarca todas las formas de daño -el daño importante efectivo o la amenaza de daño importante- así como el retraso importante en el establecimiento de una rama de producción.

1) De lo anterior, la Secretaría considera que resulta evidente que, contrario a lo expresado por Posco Vietnam, de conformidad con lo dispuesto en la nota al pie de página 9 del Acuerdo Antidumping, al hablar del término “daño” y las figuras que pueda adoptar, en ningún momento se excluyen una de otra, sino que dicho término puede abarcar tanto el daño material, la amenaza de daño y el retraso importante en la creación de una rama de producción, por lo que la determinación de la existencia de alguna de sus formas no necesariamente implica la exclusión de las otras desde el inicio, y menos aún que no sea necesario el análisis de la autoridad investigadora. Aunado a ello, el mismo Grupo Especial determinó:

“7.93 Al aplicar esta definición al párrafo 1 del artículo 3, resulta claro que toda investigación de daño, ya se trate de daño importante efectivo, amenaza de daño o retraso importante “comprenderá un examen objetivo: a) del volumen de las importaciones objeto de dumping y del efecto de éstas en los precios de productos similares en el mercado interno y b) de la consiguiente repercusión de esas importaciones sobre los productores nacionales de esosproductos” (sin cursivas en el original). Por otro lado, es el párrafo 4 del artículo 3 el que rige “el examen de la repercusión de las importaciones objeto de dumping sobre la rama de producción nacional”. En resumen, por lo tanto, los factores del párrafo 4 del artículo 3 deben examinarse en cada investigación, independientemente de la manifestación o forma particular de daño que sea objeto de una investigación determinada.”

2) Por lo tanto, la Secretaría considera que no resulta contradictorio ni excluyente que la Solicitante haya manifestado una forma particular de daño o haya referido a dos figuras del mismo, toda vez que es obligación de la autoridad investigadora examinar de forma objetiva todos los factores de daño en cada investigación, por lo que, independientemente de la forma en que se manifieste, se deben examinar cada uno de los elementos para alcanzar una determinación debidamente motivada de la configuración del daño correspondiente.

ii. El Grupo Especial en México – Investigación antidumping sobre el jarabe de maíz con alta concentración de fructosa (JMAF) procedente de los Estados Unidos (WT/DS132/R) indicó que “[e]l párrafo 7 del artículo 3 indica otros factores adicionales que deben considerarse en un caso de amenaza de daño, pero no anula la obligación de examinar la repercusión de las importaciones objeto de dumping sobre la rama de producción nacional de conformidad con lo prescrito en el párrafo 4 del artículo 3”, razonamiento que reiteró el Grupo Especial en la antesmencionada controversia DS211, concluyendo que los factores del párrafo 4 del artículo 3 del Acuerdo Antidumping deben analizarse sin importar si se analiza la existencia de daño material o una amenaza de daño, con la única diferencia en la pertinencia que hubieran podido tener a la luz de los referidos en el diverso 3.7 del Acuerdo Antidumping en caso de que “se hubiera modificado de amenaza de daño a daño importante efectivo”.

iii. El Grupo Especial en la controversia México – Investigación antidumping sobre el jarabe de maíz con alta concentración de fructosa (JMAF) procedente de los Estados Unidos (DS132) determinó:

“7.127 Con respecto a la naturaleza del análisis que es necesario realizar, observamos que el párrafo 4 del artículo 3 del Acuerdo Antidumping enumera varios factores que es preciso evaluar en el marco del examen de la repercusión de las importaciones objeto de dumping sobre la rama de producción nacional. No hay en el texto o en el contexto de ese párrafo ninguna cláusula que limite la consideración de los factores mencionados en el párrafo 4 del artículo 3 a los casos relativos a un daño importante. Por el contrario, como se ha indicado antes, el párrafo 1 del artículo 3 prescribe que la determinación de la existencia de “daño”, término que comprende la amenaza de un daño importante, entraña un examen de la repercusión de las importaciones, y el párrafo 4 del artículo 3 enuncia los factores pertinentes a ese examen. El párrafo 7 del artículo 3 exige que la autoridad investigadora determine si, a menos que se adopten medidas de protección, se producirá un daño importante. A nuestro juicio, en un caso relativo a una amenaza de daño, para formular una determinación compatible con las prescripciones de los párrafos 1 y 7 del artículo 3 es necesario tener en cuenta los factores mencionados en el párrafo 4 del artículo 3 al examinar la consiguiente repercusión de las importaciones.

…

7.132 En nuestra opinión, el texto del propio párrafo 7 del artículo 3 del Acuerdo Antidumping impone esta conclusión, apoyada también por el conjunto del artículo 3, que constituye el contexto del párrafo 7 a efectos de interpretación. El artículo 3 en su conjunto trata de la determinación en las investigaciones antidumping de la existencia de daño, entendido como un daño importante, una amenaza de daño importante o un retraso importante en la creación de unarama de producción. Con respecto a la cuestión de la amenaza de daño importante, consideramos que las autoridades investigadoras no pueden llegar a una conclusión razonada, basada en una evaluación imparcial y objetiva de los hechos, sin tener en cuenta los factores del párrafo 4 del artículo 3 en relación con la repercusión de las importaciones sobre la rama de producción nacional. Los factores enumerados en ese párrafo -las ventas, los beneficios, la producción, la participación en el mercado, la productividad, el rendimiento de las inversiones, losfactores que afecten a los precios internos, el flujo de caja, las existencias, el empleo, los salarios, el crecimiento, la capacidad de reunir capital- se refieren todos ellos a una evaluación del estado general y las actividades de la rama de producción general. El examen de esos factores es a nuestro parecer, necesario para establecer las bases para que la autoridad investigadora puede evaluar si la realización inminente de nuevas importaciones objeto de dumping afectará al estado de la rama de producción de tal forma que, a menos que se adopten medidas de protección, se producirá un daño importante, como prevé el párrafo 7 del artículo 3.”

1) De lo anterior la Secretaría advierte que, en efecto, la autoridad investigadora debe realizar el análisis de los factores correspondientes al daño material y a la amenaza de daño para poder determinar, en su caso, la existencia de daño, en cualquiera de sus formas.

2) En consecuencia, la Secretaría advierte que no existe ningún impedimento para que la autoridad investigadora emita una determinación ya sea por la existencia de daño material o por amenaza de daño, ya que ello dependerá del examen que se lleve a cabo de todos los elementos previstos en el Acuerdo Antidumping.

d. La Secretaría observó la probabilidad fundada de que en el futuro inmediato las importaciones de lámina rolada en frío originarias de Vietnam en condiciones de discriminación de precios aumenten considerablemente, en una magnitud tal, que incrementen su participación en el mercado nacional y desplacen aún más a la rama de producción nacional, y en un contexto de recuperación del mercado, incidieron negativamente en algunos indicadores económicos y financieros relevantes de la rama de producción nacional, tanto en el periodo investigado como en el periodo analizado, entre ellos:empleo y salarios utilizados para la producción y para la venta, así como el Rendimiento sobre la Inversión en Activos (ROA, por las siglas en inglés de “Return of the Investment in Assets”), flujo de caja y la capacidad de reunir capital limitada; adicionalmente, la producción nacional, la Producción Nacional Orientada al Mercado Interno (PNOMI) y las ventas internas nacionales aumentaron a un ritmo menor que el del mercado interno; la PNOMI disminuyó su participación en el Consumo Nacional Aparente (CNA); las ventas al mercado interno redujeron su participación en el consumo interno, y se registraron niveles de utilización de capacidad instalada no adecuados para la industria nacional. Ello no desvirtúa ni representa ningún cambio súbito en la investigación antidumping, así como violación al principio de seguridad jurídica de las partes, sino que refuerza la evidencia que obra en el expediente administrativo de que la tendencia creciente y condiciones en que se realizan las importaciones investigadas, efectivamente, representan una amenaza de daño a la rama de producción nacional, dada la afectación que muestran las proyecciones de los indicadores económicos y financieros, y

e. Por lo anterior, la Secretaría considera que no tienen sustento y, por ende, son incorrectos los señalamientos de Posco Vietnam, referentes a que se le dejó en estado de incertidumbre y/o indefensión respecto al inicio de la investigación en relación con la determinación preliminar, pues fueron de su conocimiento los elementos que se analizaron en la Resolución de Inicio y la información que obra en el expediente administrativo, y si no presentó argumentos al respecto, ello no es atribuible en ningún momento a la Secretaría.

4. Periodo investigado y analizado

81. En el punto 34 de la Resolución de Inicio la Secretaría fijó como periodo investigado el comprendido del 1 de octubre de 2020 al 30 de septiembre de 2021, y como periodo de análisis de daño el comprendido del 1 de octubre de 2018 al 30 de septiembre de 2021.

82. En la etapa preliminar de la investigación, Posco Vietnam manifestó su desacuerdo con los periodos investigado y analizado fijados por la Secretaría al considerar que no son lo más cercano posible al inicio de la investigación, de conformidad con la recomendación del Comité de Prácticas Antidumping (G/ADP/6) y el artículo 76 del RLCE, ya que existe un desfase de cinco meses entre la terminación del periodo analizado y la presentación de la solicitud de investigación, así como un desfase de diez meses entre la terminación del periodo analizado y el inicio de la investigación antidumping. Agregó que con dichos periodos la Secretaría no puede realizar una determinación objetiva sobre la práctica de dumping ni un examen objetivo del daño actualpues no cuenta con información reciente. Sus argumentos se señalan en los puntos 52 a 55 de la Resolución Preliminar.

83. Por su parte, Ternium consideró que los periodos que fijó la Secretaría cumplen con la normatividad antidumping y que, si bien el Acuerdo Antidumping no establece un periodo determinado y tampoco directrices para determinar los periodos de investigación, en el documento G/ADP/6 del 16 de mayo del 2000, el Comité de Prácticas Antidumping de la OMC sí establece recomendaciones pero también reconoce que tales directrices no excluyen la posibilidad de que, al definir los periodos investigado y analizado, las autoridades investigadoras tomen en cuenta las circunstancias particulares de cada investigación y se aseguren que sean adecuados en cada caso, tal como también lo retoma el artículo 76 del RLCE. Sus argumentos se señalan enlos puntos 56 a 60 de la Resolución Preliminar.

84. De acuerdo con lo descrito en los puntos 61 a 63 de la Resolución Preliminar, la Secretaría determinó que los periodos analizado e investigado cumplen con lo dispuesto en el artículo 76 del RLCE y con la Recomendación G/ADP/6 del Comité de Prácticas Antidumping de la OMC. Asimismo, permiten realizar, de forma razonable, una determinación de la existencia de la práctica desleal basada en pruebas positivas y mediante un examen objetivo, de conformidad con lo establecido en el artículo 3.1 del Acuerdo Antidumping, por lo que no es procedente actualizar dichos periodos.

85. En esta etapa final de la investigación, las empresas comparecientes no presentaron argumentos adicionales tendientes a desvirtuar la validez del periodo analizado e investigado fijado en la presente investigación, por lo que la Secretaría reitera que resulta improcedente actualizar el periodo investigado y, en consecuencia, el analizado, pues dicho periodo cumple con lo establecido en el artículo 76 del RLCE y en la Recomendación de la OMC.

5. Cuotas compensatorias provisionales sobre las importaciones temporales

86. En esta etapa de la investigación, Posco Vietnam argumentó que es ilegal la imposición y el cobro de cuotas compensatorias provisionales a las importaciones temporales de lámina rolada en frío al amparo del Programa de la Industria Manufacturera, Maquiladora y de Servicios de Exportación (“IMMEX”), en virtud de que las disposiciones aplicables sólo permiten que se impongan y cobren cuotas compensatorias a las importaciones temporales en resoluciones finales o definitivas de investigaciones antidumping y no en resoluciones preliminares. Asimismo, reiteró su desacuerdo respecto de la cobertura de las importaciones temporales, incluidas las realizadas por Regla Octava, y su posición legal de por qué dichas importacionesdebieren ser excluidas.

87. Al respecto, indicó que el artículo 85 de la LCE establece que el CFF aplica como ley supletoria, por lo que el derecho fiscal es de interpretación y aplicación estricta. Es decir, la interpretación y aplicación estrictas prohíben que se pretenda que una disposición fiscal se entienda en el sentido de permitir que se abarquen más situaciones de hechos de las que expresamente contiene dicha disposición jurídica.

88. Agregó que el artículo Sexto Transitorio del Decreto por el que se reforman, adicionan y derogan diversas disposiciones de la Ley Aduanera dispone que en lo relativo al pago de las cuotas compensatorias, las mismas son aplicables a las mercancías que se introduzcan bajo el régimen de importación temporal, en los términos y condiciones que establezcan las resoluciones definitivas que se emitan como resultado de las investigaciones; es decir, en lo relativo al pago de las cuotas compensatorias, son aplicables únicamente a las importaciones temporales en los términos de las resoluciones definitivas en las investigaciones antidumping, y no de las resoluciones preliminares.

89. Indicó que el Acuerdo por el que la Secretaría de Economía emite Reglas y Criterios de Carácter General en Materia de Comercio Exterior y el Decreto IMMEX prevén disposiciones semejantes y disponen que las cuotas compensatorias son aplicables a las importaciones temporales en los términos de las resoluciones respectivas o correspondientes, es decir, únicamente pueden referirse a las resoluciones definitivas, ya que en todo caso, de haber querido el legislador incluir a las resoluciones preliminares, se habría referido a las resoluciones de una forma genérica.

90. Al respecto, la Secretaría considera que no le asiste la razón a Posco Vietnam, en virtud de que, como se señaló en las literales c y d del punto 70 de la Resolución Preliminar, si se aplican las cuotas compensatorias a las importaciones temporales, debe establecerse así en la Resolución correspondiente, conforme a lo dispuesto en el artículo 2.5.5 del Acuerdo por el que la Secretaría de Economía emite Reglas y Criterios de Carácter General en Materia de Comercio Exterior, publicado en el DOF el 9 de mayo de 2022 y sus modificaciones posteriores.

91. Adicionalmente, el 25 de junio de 2018, el artículo 104 de la Ley Aduanera fue reformado en su totalidad, siendo así que, a partir de su entrada en vigor, la redacción se constituye como se inserta a continuación:

Artículo 104. Las importaciones temporales de mercancías de procedencia extranjera se sujetarán a lo siguiente:

I. No se pagarán los impuestos al comercio exterior.

Lo dispuesto en esta fracción no será aplicable en los casos previstos en los artículos 63-A, 105, 108, fracción III, 110 y 112 de esta Ley.

II. Se cumplirán las obligaciones en materia de regulaciones y restricciones no arancelarias y, en su caso, de las cuotas compensatorias.

92. En virtud de lo anterior, Posco Vietnam saca de contexto las determinaciones de la Secretaría en la Resolución Preliminar, ya que, a partir del 2018, el referido artículo 104 de la Ley Aduanera ya no contempla un supuesto mediante el cual las importaciones temporales puedan ser exceptuadas del pago de las cuotas compensatorias, sino que estas deberán de cumplir con las obligaciones en materia de regulaciones y restricciones no arancelarias y, en su caso, de las cuotas compensatorias.

93. De acuerdo con lo descrito en los puntos 70 a 73 de la Resolución Preliminar y en lo descrito en los puntos anteriores de la presente Resolución, la Secretaría reitera que no es procedente excluir de la presente investigación a las importaciones temporales y en consecuencia del pago de los derechos antidumping correspondientes, toda vez que la información que obra en el expediente administrativo confirma que las importaciones investigadas, que incluyen las importaciones temporales y de Regla Octava, se realizaron en condiciones de discriminación de precios, tal como quedó establecido en los puntos 448 y 449 de la presente Resolución.

6. Argumentos referentes a situación especial de mercado

94. En los puntos 159 a 209 de la Resolución Preliminar se describe el análisis que la Secretaría realizó sobre la existencia de una situación especial de mercado (SEM) en la industria de la lámina rolada en frío, toda vez que Ternium manifestó que en el mercado de Vietnam existen condicionantes económicas que bajan artificialmente sus costos, dado que la industria de la lámina rolada en frío opera en una SEM. Por ello, solicitó a la Secretaría que corroborara si los insumos empleados para fabricar la mercancía objeto de investigación se encuentran en el curso de operaciones comerciales normales, dado que: i) se realizan importaciones de lámina rolada en caliente, principal materia prima, en condiciones desleales de comercio internacional; ii) elgobierno de Vietnam instrumenta acciones de apoyo a sus empresas estratégicas e interviene como propietario; iii) los productores de lámina rolada en frío se ubican en zonas de desarrollo económico y se benefician de políticas que les permiten acceder a insumos y servicios en condiciones artificialmente favorables, y iv) existen apoyos fiscales, logísticos y financieros de los que gozan las empresas ubicadas en dichas zonas.

95. En la etapa final de la investigación, Ternium reiteró los argumentos descritos en el punto 162 de la Resolución Preliminar, referentes a que presentó información y pruebas sobre los elementos que demuestran la existencia de una SEM en la industria de la lámina rolada en frío.

96. Manifestó que, de acuerdo con el punto 184 de la Resolución Preliminar, la Secretaría determinó que los productores de lámina rolada en frío se benefician de importaciones de lámina rolada en caliente, en condiciones desleales de comercio internacional, por lo cual, la Secretaría constató que existe una SEM en la industria de la lámina rolada en frío.

97. No obstante, acotó que en el punto 199 de la Resolución Preliminar, la Secretaría consideró que en el caso de Hoa Phat, no discrimina los precios en el mercado interno, toda vez que el precio de venta no se ve afectado por la SEM.

98. Manifestó que la naturaleza de los elementos facticos que acreditan una SEM, afectan horizontalmente a toda la industria del producto objeto de investigación. En este sentido, una SEM afecta a todo un mercado por antonomasia, interpretarlo de otra manera permitiría equiparar una SEM con una situación especial de una empresa, y que las frases “de acuerdo con las decisiones propias de cualquier empresa vietnamita” y “otras empresas que adquieren o fabrican la principal materia prima con diferentes tipos de beneficios no generados por el mercado” puedan considerarse dentro de este último supuesto. De esta forma, la Secretaría quizá inadvertidamente dejó inocuo el tema de la SEM en relación con los costos de Hoa Phat, la cual también seinserta dentro de una clara SEM.