DOF: 18/10/2023

SÉPTIMA Resolución de Modificaciones a la Resolución Miscelánea Fiscal para 2023 y sus Anexos 3 y 23.

Al margen un sello con el Escudo Nacional, que dice: Estados Unidos Mexicanos.- HACIENDA.- Secretaría de Hacienda y Crédito Público.- Servicio de Administración Tributaria.

SÉPTIMA RESOLUCIÓN DE MODIFICACIONES A LA RESOLUCIÓN MISCELÁNEA FISCAL PARA 2023

Y ANEXOS 1-A, 3, 14, 15 y 23

Con fundamento en los artículos 16 y 31 de la Ley Orgánica de la Administración Pública Federal; 33, fracción I, inciso g) del Código Fiscal de la Federación; 14, fracción III de la Ley del Servicio de Administración Tributaria y 8 del Reglamento Interior del Servicio de Administración Tributaria, se resuelve:

PRIMERO. Se reforman las reglas 1.6., segundo párrafo, fracción IV, segundo párrafo; 2.5.3., primer párrafo; 2.5.21., primer párrafo; 2.7.2.10., tercer párrafo, fracciones VI y VIII; 2.7.4.9., segundo y sexto párrafos; 2.9.13., segundo párrafo; 2.11.6., fracción III; 2.18.1., párrafos cuarto, fracción IV y quinto; 3.1.24.; 3.10.4.; 5.2.23., fracción V; 7.42.; 11.1.9., primer párrafo y 13.1., primer párrafo, fracción VIII; se adicionan las reglas 2.9.10., primer párrafo, fracción I, inciso h); 3.13.36.; 5.2.23., fracción VII, pasando las actuales fracciones VII a XII a ser VIII a XIII y 12.1.3., segundo párrafo y se deroga la regla 2.4.2., segundo párrafo de la Resolución Miscelánea Fiscal para 2023, para quedar de la siguiente manera:

Lugar y forma para presentar documentación

1.6. …

…

I. a III. …

IV. …

Respecto de asuntos que competan a la Administración Central de Amparo e Instancias Judiciales, se presentarán en Paseo de la Reforma, número 10, planta baja, Colonia Tabacalera, Alcaldía Cuauhtémoc, C.P. 06300, Ciudad de México.

…

…

…

…

…

…

…

CFF 18, 18-A, 22, 23, 31, RISAT 25, 28, 31, 32, 35

Validación de la clave en el RFC

2.4.2. …

Se deroga segundo párrafo.

CFF 27, RMF 2023 2.4.6., 2.4.13., 2.9.5.

Cancelación en el RFC por defunción

2.5.3. Para los efectos de los artículos 27, apartados B, fracción II y C, fracciones V y XIII del CFF, 29, primer párrafo, fracción XIII y 30, fracción IX de su Reglamento, la autoridad fiscal podrá realizar la cancelación en el RFC por defunción de la persona física de que se trate, sin necesidad de que se presente el aviso respectivo, cuando la información proporcionada por diversas autoridades o de terceros demuestre el fallecimiento del contribuyente y este se encuentre activo en el RFC sin obligaciones fiscales o exclusivamente en el régimen de sueldos y salarios y/o en el RIF de conformidad con lo dispuesto en la Sección II, Capítulo II, Título IV de la Ley del ISR vigente hasta el 31 de diciembre de 2021, en relación con lo dispuesto en la fracción IX del Artículo Segundo de las Disposiciones Transitorias de la Ley del Impuesto sobre la Renta, publicada en el DOF el 12 de noviembre de 2021, ingresos por intereses, ingresos por dividendos o bien, exista un aviso de suspensión de actividadesprevio al fallecimiento, con independencia del régimen fiscal en que hubiere tributado conforme a la Ley del ISR.

…

CFF 27, RCFF 29, 30

Personas relevadas de presentar aviso de suspensión o disminución de obligaciones

2.5.21. Para los efectos de los artículos 27, apartados B, fracción II y C, fracciones V y XII y 63 del CFF; así como 29, primer párrafo, fracciones V y VII y 30, fracciones IV, inciso a) y V, inciso a) del Reglamento del CFF, la autoridad fiscal podrá realizar la suspensión en el RFC y disminución de obligaciones en dicho registro, sin necesidad de que estos presenten el aviso respectivo, cuando los contribuyentes no hayan realizado alguna actividad en los tres ejercicios fiscales previos a la suspensión o disminución, derivado de la informaciónobtenida de sus sistemas o bases de datos, así como de la información proporcionada por otras autoridades o terceros, o bien, la obtenida por la autoridad por cualquier otro medio.

…

…

CFF 27, 63, RCFF 29, 30, RMF 2023 2.5.8.

Verificación del cumplimiento de requisitos y obligaciones para el proveedor de certificación de CFDI

2.7.2.10. …

…

…

I. a V. …

VI. Una vez entregada la información o documentación en el plazo señalado por el proveedor en el proceso de verificación, la ACSMC de la AGCTI analizará y valorará la información y/o documentación y notificará el oficio de opinión técnica final de la verificación.

VII. …

VIII. La ACSMC de la AGCTI hará del conocimiento a la ACGSTME de la AGSC, el oficio de opinión técnica final de la verificación, para que en caso de tener incumplimientos, la ACGSTME informe al proveedor la sanción que corresponda.

…

CFF 29, 29 Bis, RMF 2023 2.7.2.8., 2.7.2.9., 2.7.2.11., 2.7.2.12., 2.7.2.14.

Verificación del cumplimiento de requisitos y obligaciones para el proveedor de certificación y generación de CFDI para el sector primario

2.7.4.9. …

La verificación iniciará en la fecha indicada en la orden de verificación que al efecto se emita, se levantará un acta circunstanciada en la que se asienten los pormenores de la revisión, posteriormente se emitirá un oficio en el que se harán constar y se notificarán, en su caso, los incumplimientos, otorgándole el plazo que se menciona en el párrafo siguiente para que el proveedor aclare los incumplimientos detectados y se tendrá por concluida en la fecha en que se notifique el oficio de opinión técnica final de la verificación.

…

…

…

Si transcurrido el plazo señalado en el párrafo tercero de la presente regla, el proveedor no desvirtúa o comprueba el cumplimiento de los requisitos y obligaciones a que está sujeto, la ACSMC de la AGCTI emitirá el oficio de opinión técnica final de la verificación, mismo que notificará a la ACGSTME de la AGSC.

…

CFF 29, 29 Bis, RMF 2023 2.7.4.2., 2.7.4.6., 2.7.4.10., 2.7.4.11.

Solicitud para pago a plazos flexibles durante el ejercicio de facultades de comprobación

2.9.10. …

I. …

a) a g) …

h) La autoridad que se encuentra ejerciendo las facultades de comprobación.

II. …

…

CFF 66, 66-A, RCFF 65, RMF 2023 2.11.2.

Aclaración de cartas invitación, exhortos o comunicados por incumplimiento a las disposiciones fiscales

2.9.13. …

Tratándose de comunicados para promover el cumplimiento de obligaciones en materia de presentación de declaraciones, emitidos por la Administración Central de Promoción y Vigilancia del Cumplimiento, los contribuyentes podrán realizar la aclaración correspondiente conforme a la ficha de trámite 128/CFF “Aclaración de requerimientos de obligaciones omitidas o comunicados para promover el cumplimiento en materia depresentación de declaraciones”, contenida en el Anexo 1-A.

CFF 33

Liquidación anticipada del adeudo con convenio de pago a plazos

2.11.6. …

I. a II. …

III. Para los casos de pago diferido, al saldo insoluto del adeudo a liquidar de manera anticipada, se le adicionará la cantidad que resulte de multiplicar dicho saldo por la tasa mensual aplicable al pago diferido señalada en el artículo 8 de la LIF, vigente a la fecha de autorización del pago diferido, por el número de meses o fracción de mes transcurridos desde la fecha de la solicitud de pago a plazos de forma diferida, hasta la fecha señalada por el contribuyente para liquidar su adeudo de maneraanticipada.

IV. a V. …

CFF 18, 19, 66, 66-A, LIF 8, RCFF 65, RMF 2023 2.11.1., 3.17.3.

Requisitos para operar como órgano certificador autorizado por el SAT

2.18.1. …

…

…

…

I. a III. …

IV. Emitirá el oficio de opinión técnica final de la verificación.

En el caso de que el oficio de opinión técnica final de la verificación contenga incumplimientos, el aspirante a órgano certificador no podrá presentar nuevamente la solicitud de validación y opinión técnica para operar como órgano certificador en un plazo de seis meses, contados a partir de la fecha de notificación del citado oficio.

CFF 32-I

Pago de recargos por diferencias derivadas de la aplicación de un coeficiente menor en pagos provisionales

3.1.24. Para los efectos del artículo 14, séptimo párrafo, inciso b) de la Ley del ISR, el pago de recargos, en lugar de realizarse mediante la presentación de declaraciones complementarias de pagos provisionales, se realizará mediante la declaración anual que se presente en términos de lo dispuesto en el artículo 9 de la Ley del ISR, debiéndose cubrir los recargos correspondientes desde la fecha en que debió presentarse cada pagoprovisional hasta la presentación de la mencionada declaración anual, utilizando el coeficiente que debió haber aplicado el contribuyente en el momento de efectuar los pagos provisionales.

LISR 9, 14

Vigencia y renovación de la autorización para recibir donativos deducibles

3.10.4. Para los efectos de los artículos 36 Bis del CFF, así como 36 y 131 del Reglamento de la Ley del ISR, la autorización para recibir donativos deducibles es vigente únicamente por el ejercicio fiscal por el que se otorgue.

El ejercicio fiscal a partir del cual se autoriza a las organizaciones civiles y fideicomisos para recibir donativos deducibles se especifica en la constancia de autorización.

Al concluir el ejercicio fiscal autorizado, sin que sea necesario que el SAT emita un nuevo oficio, se renovará la autorización por el siguiente ejercicio fiscal, siempre que las organizaciones civiles y fideicomisos autorizados cumplan con lo siguiente:

I. Que hayan presentado las declaraciones informativas señaladas a continuación:

a) La establecida en la regla 3.10.10. y la ficha de trámite 19/ISR “Declaración informativa para garantizar la transparencia del patrimonio, así como el uso y destino de los donativos recibidos y actividades destinadas a influir en la legislación”, contenida en el Anexo 1-A, correspondiente al ejercicio inmediato anterior.

b) La señalada en el artículo 86, tercer párrafo de la Ley del ISR, relativa a los ingresos obtenidos y erogaciones efectuadas, correspondiente al ejercicio inmediato anterior.

c) La referida en la regla 3.10.27. y la ficha de trámite 146/ISR “Declaración Informativa de donativos para mitigar y combatir el virus SARS-CoV2”, contenida en el Anexo 1-A, tratándose de las organizaciones civiles y fideicomisos para recibir donativos deducibles a que se refiere la citada regla.

II. No incurran en alguna de las causales de revocación a que se refiere el artículo 82-Quater, apartado A de la Ley del ISR.

III. No se encuentren con estatus cancelado ante el RFC.

El SAT dará a conocer, a través del Anexo 14, las organizaciones civiles y fideicomisos cuya autorización se encuentre vigente, así como aquéllas que hayan perdido la vigencia de dicha autorización, derivado del incumplimiento de cualquiera de los requisitos establecidos en las fracciones anteriores, sin que ello las exima del cumplimiento de las obligaciones fiscales que tengan pendientes con motivo de su autorización.

Los donativos recibidos durante el ejercicio por el que se perdió la vigencia de la autorización y hasta la publicación de esta, serán considerados como ingresos acumulables para las organizaciones civiles y fideicomisos que recibieron dichos donativos, en tanto no recuperen la autorización en el mismo ejercicio fiscal en que la perdieron.

Las organizaciones civiles y fideicomisos autorizados para recibir donativos deducibles que en términos de la regla 2.5.10., quinto y sexto párrafos, no presenten el aviso de reanudación de actividades o de cancelación ante el RFC, así como aquellas que se encuentran canceladas en dicho registro, perderán la vigencia de su autorización, situación que será publicada en el Anexo 14 y directorio de donatarias.

CFF 27, 36 Bis, LISR 82-Quater, 86, RCFF 29, RLISR 36, 131, RMF 2023 2.5.10., 2.5.13.

Suspensión en el RFC de contribuyentes del Régimen Simplificado de Confianza inactivos

3.13.36. Para los efectos de los artículos 113-E, tercer párrafo y 113-I, segundo párrafo de la Ley del ISR, cuando la autoridad fiscal detecte que los contribuyentes personas físicas que tributan en términos del Título IV, Capítulo II, Sección IV, en el ejercicio fiscal, no hayan emitido comprobantes fiscales, presentado pago mensual alguno, así como la declaración anual del ejercicio fiscal 2022, podrá suspenderlos en el RFC sin que medie solicituddel contribuyente.

Aquellos contribuyentes que sean suspendidos en términos de la presente regla, podrán presentar el aviso de reanudación de actividades en términos de la regla 3.13.2.

LISR 113-E, 113-I, RMF 2023 2.5.8., 3.13.2.

Baja del padrón de contribuyentes de bebidas alcohólicas en el RFC

5.2.23. …

I. a IV. …

V. Presente alguno de los avisos a que se refiere el artículo 29, fracciones I, II y III, o cualquiera de los avisos de cancelación en el RFC señalados en las fracciones XII a XVI del Reglamento del CFF.

VI. …

VII. Se detecte que el domicilio fiscal y/o establecimientos en que se fabrican, producen, envasan o almacenan bebidas alcohólicas corresponde a una ADSC diferente a aquella en la que se encontraba registrada en el RFC.

VIII. …

IX. …

X. …

XI. …

XII. …

XIII. …

CFF 27, 69, 69-B, LIEPS 19, RCFF 29, 30, RMF 2023 2.1.37., 5.3.1.

Procedimientos para el pago de derechos

7.42. Para los efectos de los artículos 8, 12, 211-A, 211-B, 212, 213, 219, 221, 222, 226, 232, 232-A, 232-C, 232-D-1, 234, 236, 237, 238, 276, 283, 288-A, 288-A-3 y 289 de la LFD, el pago de los derechos establecidos en los mismos, se entenderá realizado cuando se efectúe de conformidad con el procedimiento establecido en las reglas 2.8.4.1. o 2.8.5.1., según corresponda.

LFD 8, 12, 211-A, 211-B, 212, 213, 219, 221, 222, 226, 232, 232-A, 232-C, 232-D-1, 234, 236, 237, 238, 276, 283, 288-A, 288-A-3, 289, RMF 2023 2.8.4.1., 2.8.5.1.

Embalaje para la conservación de esculturas

11.1.9. Para los efectos del artículo Cuarto del Decreto a que se refiere este Capítulo, tratándose de esculturas, el contribuyente deberá entregarlas en una caja de madera, madera contrachapada o triplay, o bien, de fibropanel de densidad media o “MDF” elaborada específicamente para la escultura, que permita su conservación y traslado en óptimas condiciones.

…

Decreto 31/10/94 Cuarto

Aviso para designar a un representante legal y proporcionar un domicilio en territorio nacional

12.1.3. …

En el caso de que se realice alguna modificación en el domicilio en territorio nacional o de representante legal para efectos de notificación y vigilancia del cumplimiento de las obligaciones fiscales, se deberá presentar un aviso informando de los mismos mediante un caso de aclaración a través del Portal del SAT, adjuntando los requisitos señalados en los numerales 3, 4 y 5 de la ficha de trámite 1/PLT “Solicitud de inscripción en el RFC de residentes en el extranjero que proporcionen servicios digitales”, contenida en el Anexo 1-A.

LISR 113-C, LIVA 18-D, RMF 2023 12.1.1.

Declaración de pago de los derechos por la utilidad compartida y de extracción de hidrocarburos

13.1. …

I. a VII. …

VIII. Los relativos a los montos totales de los derechos por la utilidad compartida y de extracción de hidrocarburos, respecto del mes de julio de 2023, a más tardar el 20 de octubre de 2023.

IX. …

…

LISH 42, 44, RMF 2023 2.8.3.1., Vigésimo Cuarto Transitorio

SEGUNDO. De conformidad con lo dispuesto en el artículo 5 de la Ley Federal de los Derechos del Contribuyente, el texto actualizado de las reglas a que se refiere el Resolutivo Primero de la presente Resolución, podrá ser consultado en el Portal del SAT.

TERCERO. Se dan a conocer las modificaciones de los siguientes Anexos:

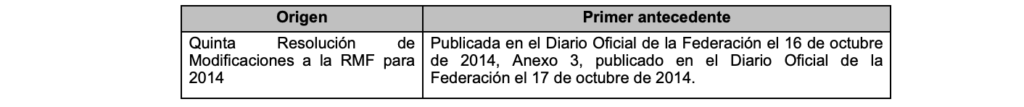

I. Cuarta Modificación al Anexo 3 de la RMF para 2022.

II. Quinta Modificación al Anexo 15 de la RMF para 2022.

III. Tercera Modificación a los Anexos 1-A, 14 y 23 de la RMF para 2023.

Transitorios

Primero. La presente Resolución entrará en vigor el día siguiente al de su publicación en el DOF. Por lo que se refiere a las disposiciones dadas a conocer de manera anticipada en el Portal del SAT, su contenido surtirá sus efectos en términos de la regla 1.8., tercer párrafo.

Segundo. Para los efectos del artículo 36 Bis del CFF y la regla 3.10.4., tercer párrafo, las organizaciones civiles y fideicomisos autorizados para recibir donativos deducibles, a quienes se les hubiera impuesto una multa por la infracción señalada en el artículo 81, primer párrafo, fracción XLIV del CFF, podrán mantener la vigencia de la autorización a que se refiere la citada regla para el ejercicio fiscal de 2024, siempre que, a más tardar el 30 deseptiembre de 2023, hayan cumplido con lo siguiente:

I. Presenten las declaraciones informativas a que se refiere la regla 3.10.4., tercer párrafo, fracción I, incisos a) y b), correspondientes al ejercicio fiscal de 2022.

II. Hayan pagado la multa señalada en el primer párrafo de la presente disposición.

III. No hubieran interpuesto algún medio de defensa en contra de la multa referida.

En caso de que, con posterioridad al 30 de septiembre de 2023, se interponga un medio de defensa en contra de la multa a que se refiere el primer párrafo de la presente disposición, no procederá la renovación de la vigencia de la autorización en términos de la regla 3.10.4., tercer párrafo, por lo que se estará a lo dispuesto en la regla 3.10.12.

Tercero. Para los efectos de la regla 5.1.7., en relación con las fichas de trámite 4/IEPS “Solicitud de ministración de marbetes físicos y precintos de bebidas alcohólicas nacionales” y 5/IEPS “Solicitud de ministración de marbetes físicos y precintos de bebidas alcohólicas nacionales como comercializador / maquilador”, contenidas en la Tercera Modificación al Anexo 1-A de la RMF para 2023, los contribuyentes que a partir de la entrada en vigor de las citadas fichas de trámite, cuenten con marbetes físicos y precintos de bebidas alcohólicas nacionales, podrán adherirlos y reportarlos en términos de las reglas 5.2.24. y 5.2.25., según corresponda, hasta agotarlos.

Atentamente.

Ciudad de México, a 10 de octubre de 2023.- En suplencia por ausencia del Jefe del Servicio de Administración Tributaria, con fundamento en el artículo 4, primer párrafo del Reglamento Interior del Servicio de Administración Tributaria, firma elAdministrador General Jurídico, Lic. Ricardo Carrasco Varona.- Rúbrica.

CUARTA MODIFICACIÓN AL ANEXO 3 DE LA RESOLUCIÓN MISCELÁNEA FISCAL PARA 2022.

CRITERIOS NO VINCULATIVOS DE LAS DISPOSICIONES FISCALES

PRIMERO.

……………………………………………………………………………………………………………………….

Contenido

APARTADOS:

A. Criterios del CFF

1/CFF/NV Entrega o puesta a disposición del CFDI. No se cumple con la obligación cuando el emisor únicamente remite a una página de Internet.

2/CFF/NV a ………………………………………………………………………………………………….

3/CFF/NV ………………………………………………………………………………………………….

……………………………………………………………………………………………………………………

A. Criterios del CFF

1/CFF/NV Entrega o puesta a disposición del CFDI. No se cumple con la obligación cuando el emisor únicamente remite a una página de Internet.

El artículo 29, primer párrafo del CFF establece la obligación para los contribuyentes de expedir CFDIs por Internet por los actos o actividades que realicen, por los ingresos que se perciban o por las retenciones de contribuciones que efectúen, para lo cual de conformidad con su fracción IV, antes de su expedición deberán remitirlos al SAT o al proveedor de certificación de comprobantes fiscales digitales por Internet con el objeto de que se certifique, es decir, se valide el cumplimiento de los requisitos establecidos en el artículo 29-A del mismo Código, se le asigne un folio y se le incorpore el sello digital del SAT.

El artículo 29, fracción V del citado ordenamiento prevé que una vez que al CFDI se le haya incorporado el sello digital a que se refiere el párrafo anterior, los contribuyentes deberán entregar o poner a disposición de sus clientes el archivo electrónico del CFDI y, cuando les sea solicitada por el cliente, su representación impresa, por lo que se considera que el contribuyente que solicita el comprobante fiscal solo debeproporcionar su clave en el RFC, nombre o razón social, código postal del domicilio fiscal y uso fiscal que le dará al comprobante fiscal, sin necesidad de exhibir la Cédula de Identificación Fiscal o Constancia de Situación Fiscal.

Por lo anterior, se considera que realizan una práctica fiscal indebida:

I. Los contribuyentes que no cumplan, en el mismo acto y lugar, con su obligación de expedir el CFDI y tampoco con su remisión al SAT o al proveedor de certificación de CFDI con el objeto de que se certifique.

II. Los contribuyentes que no permitan, en el mismo acto y lugar que el cliente proporcione sus datos para la generación del CFDI.

III. Los contribuyentes que, en sus establecimientos, sucursales o puntos de venta, únicamente pongan a disposición del cliente un medio por el cual invitan al cliente para que este por su cuenta proporcione sus datos y, por ende, trasladen al cliente la obligación de generar el CFDI.

IV. Los contribuyentes que condicionen la expedición de CFDI a la exhibición de la Cédula de Identificación Fiscal o Constancia de Situación Fiscal.

V. Quien asesore, aconseje, preste servicios o participe en la realización o la implementación de cualquiera de las prácticas anteriores.

……………………………………………………………………………………………………………………

SEGUNDO. ……………………………………………………………………………………………………..

Atentamente.

Ciudad de México, a 10 de octubre de 2023.- En suplencia por ausencia del Jefe del Servicio de Administración Tributaria, con fundamento en el artículo 4, primer párrafo del Reglamento Interior del Servicio de Administración Tributaria, firma elAdministrador General Jurídico, Lic. Ricardo Carrasco Varona.- Rúbrica.

TERCERA MODIFICACIÓN AL ANEXO 23 DE LA RESOLUCIÓN MISCELÁNEA FISCAL PARA 2023.

UBICACIÓN DE LAS UNIDADES ADMINISTRATIVAS DEL SAT

Contenido

I. Administración General de Recaudación

…

II. Administración General de Auditoría Fiscal Federal

…

III. Administración General de Auditoría de Comercio Exterior

…

IV. Administración General de Grandes Contribuyentes

…

V. Administración General de Hidrocarburos

…

VI. Administración General de Servicios al Contribuyente

…

VII. Administración General Jurídica

A. …

B. Administraciones Desconcentradas Jurídicas

VIII. Administración General de Recursos y Servicios

…

IX. Administración General de Comunicaciones y Tecnologías de la Información

…

I. a VI. …

VII. Administración General Jurídica

…

A. …

B. Administraciones Desconcentradas Jurídicas

1. a 22. …

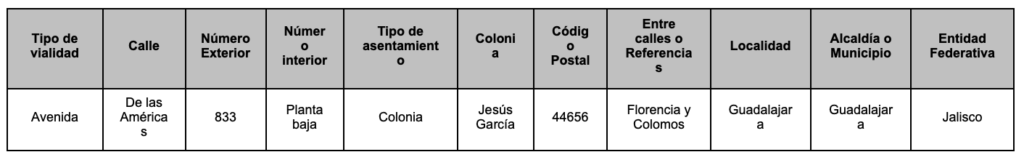

23. Jalisco “1”

Ubicación de la Sede: Jalisco

Domicilio:

24. Jalisco “2”

Ubicación de la Sede: Jalisco

Domicilio:

25. …

26. Jalisco “4”

Ubicación de la Sede: Zapopan

Domicilio:

27. Jalisco “5

Ubicación de la Sede: Jalisco

Domicilio:

28. a 52. …

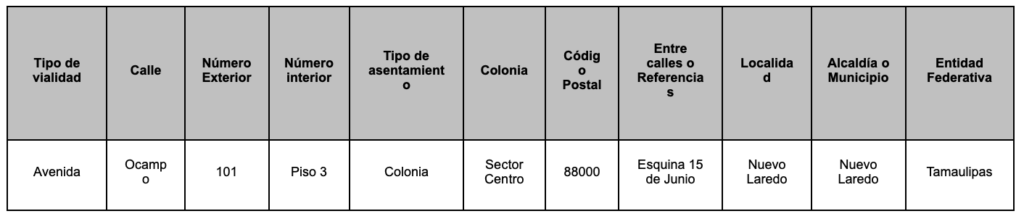

53. Tamaulipas “3”

Ubicación de la Sede: Nuevo Laredo

Domicilio:

54. a 67. …

VIII. a IX. …

Atentamente.

Ciudad de México, a 10 de octubre de 2023.- En suplencia por ausencia del Jefe del Servicio de Administración Tributaria, con fundamento en el artículo 4, primer párrafo del Reglamento Interior del Servicio de Administración Tributaria, firma el Administrador General Jurídico, Lic. Ricardo Carrasco Varona.- Rúbrica.