DOF: 12/08/2022

RESOLUCIÓN por la que se acepta la solicitud de parte interesada y se declara el inicio del procedimiento administrativo de investigación antidumping sobre las importaciones de película rígida de polímero de cloruro de vinilo originarias de la República Popular China, independientemente del país de procedencia.

Al margen un sello con el Escudo Nacional, que dice: Estados Unidos Mexicanos.- Secretaría de Economía.

RESOLUCIÓN POR LA QUE SE ACEPTA LA SOLICITUD DE PARTE INTERESADA Y SE DECLARA EL INICIO DEL PROCEDIMIENTO ADMINISTRATIVO DE INVESTIGACIÓN ANTIDUMPING SOBRE LAS IMPORTACIONES DE PELÍCULA RÍGIDA DE POLÍMERO DE CLORURO DE VINILO ORIGINARIAS DE LA REPÚBLICA POPULAR CHINA, INDEPENDIENTEMENTE DEL PAÍS DE PROCEDENCIA

Visto para resolver en la etapa de inicio el expediente administrativo 01/22 radicado en la Unidad de Prácticas Comerciales Internacionales de la Secretaría de Economía (la “Secretaría”), se emite la presente Resolución de conformidad con los siguientes

RESULTANDOS

A. Solicitud

1. El 31 de enero de 2022 Industrias Plásticas Internacionales, S.A. de C.V., y Plami, S.A. de C.V. (“IPISA” y “Plami”, respectivamente, o en conjunto, las “Solicitantes”) solicitaron el inicio del procedimiento administrativo de investigación por prácticas desleales de comercio internacional, en su modalidad de discriminación de precios, sobre las importaciones de película rígida de polímero de cloruro de vinilo (PVC rígido), incluidas las definitivas y temporales, originarias de la República Popular China (“China”), independientemente del país de procedencia.

2. Las Solicitantes manifestaron que durante el periodo analizado y, en especial, en el periodo investigado, se registró un aumento importante en el volumen de las importaciones de PVC rígido originario de China, y a precios bajos, en condiciones de dumping, lo que causó daño material a la producción nacional, el cual se vio reflejado en efectos negativos en sus principales indicadores económicos y financieros.

3. Propusieron como periodo investigado el comprendido del 1 de octubre de 2020 al 30 de septiembre de 2021, y como periodo de análisis de daño el comprendido del 1 de octubre de 2018 al 30 de septiembre de 2021. Presentaron argumentos y pruebas con objeto de sustentar su petición, los cuales constan en el expediente administrativo de referencia, mismos que fueron considerados para la emisión de la presente Resolución.

4. El 25 de marzo de 2022 las Solicitantes respondieron a la prevención que la Secretaría les formuló el 24 de febrero de 2022, con objeto de que aclararan, corrigieran y completaran diversos aspectos de su solicitud.

B. Solicitantes

5. IPISA y Plami son empresas constituidas conforme a las leyes mexicanas. Entre sus principales actividades se encuentran la compraventa, maquila y transformación de materias primas y de productos a base de resinas plásticas, así como la laminación a productos textiles, papeles y sus derivados. Señalaron como domicilio para recibir notificaciones el ubicado en Avenida Revolución No. 1267, piso 19, oficina A, colonia Los Alpes, C.P. 01010, Ciudad de México.

C. Producto objeto de investigación

1. Descripción general

6. Las Solicitantes indicaron que el producto objeto de investigación se define como película rígida de polímero de cloruro de vinilo con otros monómeros, monocapa, con un contenido de plastificantes menor al 6%, en forma de rollo, láminas, hojas y tiras, independientemente del color, que puede ser transparente, también conocido como cristal, o de colores, y sin impresión alguna. Señalaron que su nombre genérico y comercial es película rígida de PVC o PVC rígido.

2. Características

7. IPISA y Plami manifestaron que la composición del PVC rígido normalmente es de entre 81% y 89% de resina de PVC, de menos de 1 miligramo/kilogramo de monómero residual, y con un contenido de plastificantes menor al 6% en peso. Puede ser de colores o transparente, así como en diversas presentaciones, ya sea rollo, láminas, hojas y tiras.

8. Indicaron que el producto objeto de investigación es una película rígida que normalmente tiene un calibre (grosor o espesor) de hasta 1.27 milímetros (mm) (0.050 pulgadas) y el ancho normalmente es de hasta 160 centímetros (cm). Mencionaron que las medidas pueden variar dependiendo de la solicitud y necesidades del cliente.

9. Para sustentar las características del producto objeto de investigación, las Solicitantes presentaron información de diversos productores chinos, en la cual se aprecian las especificaciones técnicas del referido producto.

3. Tratamiento arancelario

10. Las Solicitantes indicaron que durante el periodo analizado e investigado el producto objeto de investigación ingresó al mercado nacional a través de las fracciones arancelarias 3920.49.01 y 3920.49.99 de la Tarifa de la Ley de los Impuestos Generales de Importación y de Exportación (TIGIE), sin embargo, de conformidad con el “Decreto por el que se expide la Ley de los Impuestos Generales de Importación y de Exportación, y se reforman y adicionan diversas disposiciones de la Ley Aduanera”, publicado en el Diario Oficial de la Federación (DOF) el 1 de julio de 2020, se suprimió la fracción arancelaria 3920.49.01 a partir del 28 de diciembre de 2020.

11. El 17 de noviembre de 2020 se publicó en el DOF el “Acuerdo por el que se dan a conocer los Números de Identificación Comercial (NICO) y sus tablas de correlación”, en virtud del cual se crearon tres NICO para la fracción arancelaria 3920.49.99, siendo relevantes para el producto objeto de investigación el 01 y el 99.

12. Asimismo, mediante el “Acuerdo por el que se dan a conocer las tablas de correlación entre las fracciones arancelarias de la Tarifa de la Ley de los Impuestos Generales de Importación y de Exportación 2012 y 2020”, publicado en el DOF el 18 de noviembre de 2020, se señala que los productos clasificados en la fracción arancelaria 3920.49.01, vigente hasta el 27 de diciembre de 2020, corresponden a la fracción arancelaria 3920.49.99.

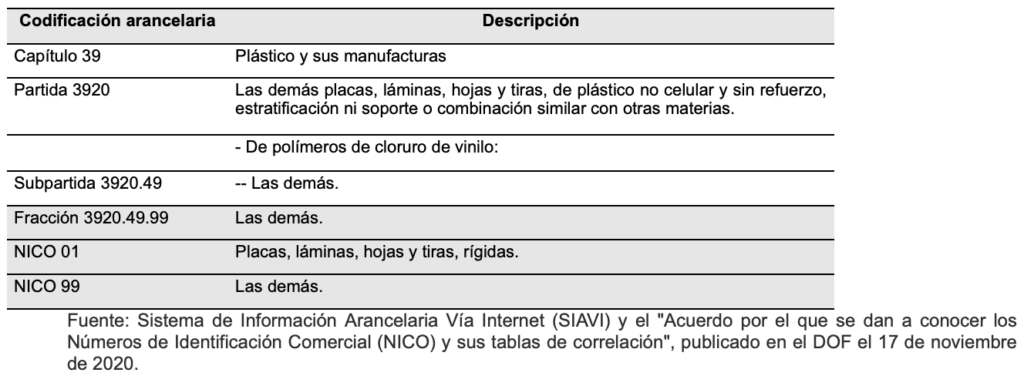

13. De acuerdo con lo descrito en los puntos anteriores, el producto objeto de investigación ingresa al mercado nacional a través de la fracción arancelaria 3920.49.99 de la TIGIE, cuya descripción es la siguiente:

14. La unidad de medida utilizada en la TIGIE y en las operaciones comerciales es el kilogramo.

15. De acuerdo con la información del SIAVI, las importaciones que ingresan a través de la fracción arancelaria 3920.49.99 de la TIGIE se encuentran exentas del pago de arancel a partir del 1 de enero de 2010, independientemente de su origen.

4. Proceso productivo

16. Las Solicitantes indicaron que, al tratarse de un commodity, los insumos para la producción de PVC rígido son similares en todo el mundo, al igual que su proceso productivo. Añadieron que la materia prima principal del PVC rígido es la resina de PVC, o PVC suspensión, además de aditivos, como estabilizadores, lubricantes y pigmentos.

17. Señalaron que el proceso productivo de PVC rígido en China consta de las siguientes etapas:

a. en la primera etapa se reciben, inspeccionan y pesan las materias primas, que básicamente son la resina de PVC, o PVC suspensión, así como otros aditivos de fórmula requerida, como estabilizadores, ayudas de proceso, lubricantes, y pigmentos. Señalaron que los aditivos le dan su peculiar propiedad al PVC rígido, debido a que carece de plastificantes, o lleva muy poco, lo cual le impide ser flexible, y le otorga propiedades para ser usado como empaque rígido;

b. a continuación, se llenan las tolvas en las que se mezcla la resina, así como los aditivos mencionados, que se encuentran en estado sólido;

c. posteriormente, se enfría la mezcla, y comienza la extrusión de material para generar un compuesto fundido por medio de calor (mezcla homogénea fundida);

d. la mezcla o masa fundida se lleva a una precalandria, para complementar la homogeneización. De manera posterior, continúa el calandrado del compuesto fundido, donde el material pasa por rodillos contrarrotantes que ejercen temperatura y presión a una velocidad específica para convertir el material de una masa a una película;

e. la película resultante se enfría para estabilizar sus dimensiones, propiedades mecánicas y de apariencia, a través de un sistema de rodillos enfriadores;

f. se efectúa el corte del producto de acuerdo con las especificaciones del cliente, y se procede al embobinado de la película de PVC rígido en rollos de producto terminado;

g. se realiza una inspección adicional por control de calidad antes del empaque y embalaje del producto terminado, y

h. finalmente, se empacan y embalan los rollos y tarimas de producto terminado.

18. Para sustentar lo anterior, las Solicitantes presentaron información de la página de Internet de la empresa productora china Suzhou Ocan Polymer Material Co., Ltd. (“Suzhou Ocan”), y videos del proceso productivo de la misma, así como de la empresa china Guangdong Jinbang Plastic Packaging Co., Ltd.

5. Normas

19. Las Solicitantes señalaron que no existe una norma obligatoria que aplique al PVC rígido, sin embargo, la norma mexicana NMX-E-272-NYCE-2020 “Industria del plástico Película y lámina rígida de poli (cloruro de vinilo) (PVC) sin plastificante para uso general Especificaciones y métodos de prueba” puede ser aplicable, en razón de que se refiere a la película y lámina de PVC rígido para uso general, y establece referencias de especificaciones físicas, químicas y métodos de prueba de dicho producto. Proporcionaron copia de dicha norma.

6. Usos y funciones

20. IPISA y Plami manifestaron que el producto objeto de investigación se utiliza normalmente para termoformado en diferentes industrias. El proceso transforma el PVC rígido aplicando calor para que tome la forma que es requerida, la cual corresponde a las necesidades del cliente. Agregaron que se utiliza como empaque de diferentes productos terminados para conservar y proteger los productos, o bien, como empaques de uso general, clamshells y charolas, entre otros.

21. Asimismo, indicaron que el producto objeto de investigación es usado como insumo en distintas industrias o mercados, como empaques para fármacos, alimentos, uso industrial, papelero e impresión, como se describe a continuación:

a. farmacéutico: se termoforma para hacer la base donde se alojan las medicinas, el cual se sella en la parte superior con aluminio;

b. alimentario: después del termoformado, se coloca el producto para su protección y se sella la parte superior, como en los empaques de los chicles o dulces; o bien, se usa como charola protectora para la transportación de dulces, pasteles o frutas en los supermercados;

c. industrial en general: se utiliza para termoformar charolas de transporte o protección de piezas;

d. papelero: se lamina con pegamento y papel para hacer mica transfer, o también puede ser utilizado para separadores, plantillas y protectores, y

e. manufactura en general: se empacan diversos productos de consumo para protección y exposición al consumidor final:

i. blíster pack: es un tipo de empaque con una cavidad donde se aloja el producto, el cual se cubre o tapa con una pieza diferente, por ejemplo, los empaques de cepillos de dientes y pastillas de uso farmacéutico;

ii. clamshell: es un empaque que se puede cerrar por sí solo, es decir, se compone de una parte inferior y una superior, o tapa, la cual se pliega para cerrarse por medio de un broche o resistencia integrado en el mismo diseño, por ejemplo, los empaques de ciertas frutas, como las fresas, y

iii. charola: es un empaque que solo tiene una parte inferior, ya que la parte superior o tapa es una pieza independiente.

22. Las Solicitantes agregaron que los consumidores del producto objeto de investigación son las empresas que lo utilizan como insumo para fabricar los productos señalados en el punto anterior. Asimismo, señalaron que se destina a diversas industrias a lo largo de la República Mexicana.

D. Partes interesadas

23. Las posibles partes de que tiene conocimiento la Secretaría y que podrían tener interés en comparecer en la presente investigación son:

1. Productor nacional

Sinteplast, S.A. de C.V.

Circuito Dr. Gustavo Baz No. 9

Fracc. El Pedregal de Atizapán

C.P. 52948, Atizapán de Zaragoza, Estado de México

2. Importadores

2GZ Consultores, S.A. de C.V.

Calle 4 No. 216

Col. Granjas San Antonio

C.P. 09070, Ciudad de México

Accesos Holográficos, S.A. de C.V.

Lago Zirahuen No. 69

Col. Anáhuac I Sección

C.P. 11320, Ciudad de México

Acrílicos Plastitec, S.A. de C.V.

Av. De Las Américas No. 138

Col. Moderna

C.P. 03510, Ciudad de México

Acuity Brands Lighting de México, S. de R.L. de C.V.

La Silla No. 7711

Parque Industrial La Silla

C.P. 67195, Guadalupe, Nuevo León

Adercopits, S.A. de C.V.

José Gálvez No. 501

Fracc. Villas del Potosí

C.P. 78437, Soledad de Graciano Sánchez, San Luis Potosí

Aditivos y Recubrimientos Técnicos, S.A. de C.V.

Av. Nicolás Gogol No. 11343

Complejo Industrial Chihuahua

C.P. 31136, Chihuahua, Chihuahua

Agpro Inc. de México, S.A. de C.V.

Constitución No. 11

Col. Coatepec Centro

C.P. 91500, Coatepec, Veracruz

Agropecuaria Nuevo Siglo, S.A. de C.V.

Juventino Rosas No. 118

Col. La Martinica

C.P. 47020, San Juan de los Lagos, Jalisco

Alexar Internacional, S.A. de C.V.

Av. Stiva No. 450

Parque Industrial Stiva Barragán

C.P. 66425, San Nicolás de los Garza, Nuevo León

Aluminio de Baja California, S.A. de C.V.

Carr. Libre Tijuana-Ensenada Km. 16.43

San Antonio de los Buenos

C.P. 22563, Tijuana, Baja California

Aluminios Fuerza Monterrey, S. de R.L. de C.V.

Michoacán No. 832

Col. Nuevo Repueblo

C.P. 64700, Monterrey, Nuevo León

Amaroli, S.A. de C.V.

Búfalo No. 177

Col. Actipan

C.P. 03230, Ciudad de México

AMC World Wide, S.A. de C.V.

Av. Jaime Balmes No. 11-A

Col. Polanco I Sección

C.P. 11510, Ciudad de México

AMI International, S. de R.L. de C.V.

Blvd. Gustavo Díaz Ordaz No. 402

Col. La Escondida

C.P. 64650, Monterrey, Nuevo León

Ana Market, S. de R.L. de C.V.

Gorrión No. 1431

Col. Tepopote

C.P. 44910, Guadalajara, Jalisco

Anapaisa Tecnología, S. de R.L. de C.V.

Río Pánuco No. 705, local D

Col. San Francisco

C.P. 87350, Matamoros, Tamaulipas

Ankaitech México International Group, S. de R.L. de C.V.

Blvd. Agua Caliente No. 10535

Col. Chapultepec

C.P. 22020, Tijuana, Baja California

Antiestática de México, S.A. de C.V.

Industria Aceitera No. 2416

Zapopan Industrial Norte

C.P. 45130, Zapopan, Jalisco

AR2 Materiales y Suministros de México, S.A. de C.V.

Privada Chachalacas S/N

Ejido Supermanzana 309

C.P. 77539, Benito Juárez, Quintana Roo

Artes Metálicos, S. de R.L. de C.V.

Calle Principal B, edificio 8

Parque Industrial Reynosa

C.P. 88788, Reynosa, Tamaulipas

Artículos Deportivos Xochimilco, S.A. de C.V.

Ciclamen No. 70

Barrio Xaltocan

C.P. 16090, Ciudad de México

AS Deporte, S.A. de C.V.

Av. San Jerónimo No. 424

Pueblo Tizapán

C.P. 01090, Ciudad de México

Ascent Aerospace de México, S. de R.L. de C.V.

Francisco L. Montejano No. 1280

Fracc. FOVISSSTE

C.P. 21038, Mexicali, Baja California

Avance y Tecnología en Plásticos, S.A. de C.V.

Washington No. 3701, int., edificio 48

Complejo Industrial Las Américas

C.P. 31114, Chihuahua, Chihuahua

Avery Products, S. de R.L. de C.V.

Privada Ninguno No. 755

Zona Industrial Pacífico

C.P. 22643, Tijuana, Baja California

Avicampo, S.P.R. de R.L. de C.V.

Carr. La Barca Atotonilco S/N

Col. San Antonio

C.P. 47925, La Barca, Jalisco

Baja Fur, S.A. de C.V.

Águila Coronada No. 19491

Zona Industrial Baja Maq. El Águila

C.P. 22215, Tijuana, Baja California

Batevi Servicios Integrales en Comercio Exterior, S.A. de C.V.

Calle 21 No. 77 B, planta baja

Col. Maravillas

C.P. 57410, Nezahualcóyotl, Estado de México

Beautiful Window México, S.A. de C.V.

Av. Pedregal S/N

Parque Industrial Colonial

C.P. 88787, Reynosa, Tamaulipas

Bemis Packaging México, S.A. de C.V.

Barroteras No. 3047

Col. Álamo Industrial

C.P. 45593, San Pedro Tlaquepaque, Jalisco

Bicileyca, S.A. de C.V.

Carr. México-Veracruz, vía Texcoco Km. 127

Pueblo San Lorenzo Tlacualoyan

C.P. 90450, Yauhquemehcan, Tlaxcala

Bioresearch de México, S.A. de C.V.

San Luis Tlatilco No. 5 C

Fracc. Zona Industrial

C.P. 53370, Naucalpan de Juárez, Estado de México

Bluewing, S. de R.L. de C.V.

Constituyente Carlos Echánove No. 136, int. PH 06

Col. Lomas de Vista Hermosa

C.P. 05100, Ciudad de México

Bochetti, S.A. de C.V.

Calle 23 No. 81

Pueblo Cholul

C.P. 97305, Mérida, Yucatán

Boe Vision Electronic Technology México, S.A. de C.V.

Alejandro Graham Bell No. 19285, int. A-1 y A-2

Zona Industrial Tomás Alva Edison

C.P. 22163, Tijuana, Baja California

Brady México, S. de R.L. de C.V.

Autopista Tijuana-Tecate No. 20370, int. 12-B

Ciudad Industrial

C.P. 22444, Tijuana, Baja California

Bulk Lift International, S. de R.L.

Carr. Nacional México-Laredo No. 8505

Parque Módulo Industrial Américas

C.P. 88277, Nuevo Laredo, Tamaulipas

Calzado Hiniwa, S.A. de C.V.

Pedro Otero No. 2

Col. Los Laureles

C.P. 37446, León, Guanajuato

Carlos Artemio Juárez Carrillo

Morelos No. 322

Centro de Guadalupe

C.P. 67100, San Nicolás de los Garza, Nuevo León

Cerraco Mex, S.A. de C.V.

Av. Peñuelas No. 3

Col. San Pedrito Peñuelas I

C.P. 76148, Santiago de Querétaro, Querétaro

Cid Global Potosina, S.A. de C.V.

Av. Damián Carmona No. 1184

Barrio De Santiago

C.P. 78500, San Luis Potosí, San Luis Potosí

Cintos y Accesorios L&L, S.A. de C.V.

Av. Chapultepec No. 401, int. 3 A y 4 A

Col. Caracol

C.P. 64810, Monterrey, Nuevo León

Coint Cargo, S. de R.L. de C.V.

Norte 174 No. 711

Col. Pensador Mexicano

C.P. 15510, Ciudad de México

Comercializadora Aproanza, S.A. de C.V.

Calle de Acceso, Mz. 79 Lt. 79, bodega 16 A

Col. Supermanzana 301

C.P. 77536, Cancún, Quintana Roo

Comercializadora Gobox, S.A. de C.V.

Misión de San Julián No. 6265

Fracc. Nueva Galicia Residencial

C.P. 45635, Zapopan, Jalisco

Comercializadora Kya & Shery, S.A. de C.V.

Durcal No. 571, int. 11

Col. Lomas de Zapopan

C.P. 45130, Zapopan, Jalisco

Comercializadora Mercator GC, S.C.

Playa Caletilla No. 13

Col. José Green

C.P. 60952, Lázaro Cárdenas, Michoacán

Comercializadora Zamarripa y Compañía, S. de R.L. de C.V.

Punta Norte No. 106

Fracc. Punta Juriquilla

C.P. 76230, Querétaro, Querétaro

Compañía Industrial Vigo, S.A. de C.V.

Jerónimo Treviño No. 1647

Col. Monterrey Centro

C.P. 64000, Monterrey, Nuevo León

Computing and Printing México, S. de R.L. de C.V.

Av. Prolongación Paseo de la Reforma No. 700

Pueblo Santa Fe

C.P. 01210, Ciudad de México

Comtec Imports, S.A. de C.V.

Samula No. 109

Col. Pedregal de San Nicolás 1a. Sección

C.P. 14100, Ciudad de México

Convertidora de Especialidades, S.A. de C.V.

Francisco Villa No. 30

Col. El Mante

C.P. 45235, Zapopan, Jalisco

Coral Novedades, S.A. de C.V.

Vid No. 148

Col. Nueva Santa María

C.P. 02800, Ciudad de México

Corporativo en Comercio Exterior CNN, S.A. de C.V.

Poniente 16, Mz. 3 Lt. 4, int. 1

Col. Cuchilla del Tesoro

C.P. 07900, Ciudad de México

Cristóbal Adolfo Garza Garza

José María Arteaga No. 422

Col. Monterrey Centro

C.P. 64000, Monterrey, Nuevo León

Creation Technologies Mexicali, S.A. de C.V.

Circuito Brasil No. 19

Parque Industrial Álamo

C.P. 21229, Mexicali, Baja California

Cuatro Color Tecnología, S.A. de C.V.

Calle 1° de Mayo No. 21

Col. La Cruz

C.P. 08310, Ciudad de México

Cumaster, S.A. de C.V.

Álvaro Obregón No. 1407 Nte.

Col. Terminal

C.P. 64580, Monterrey, Nuevo León

Cummins Grupo Industrial, S. de R.L. de C.V.

Carr. Federal 57 No. 4380

Zona Industrial

C.P. 78395, San Luis Potosí, San Luis Potosí

Davol Surgical Innovations, S.A. de C.V.

General Roberto Fierro No. 6408

Parque Industrial Aeropuerto

C.P. 32685, Ciudad Juárez, Chihuahua

Decojeans, S.A. de C.V.

Federico Medrano No. 1726

Col. San Antonio

C.P. 44800, Guadalajara, Jalisco

Desoflex, S.A.P.I. de C.V.

Volcán Cofre de Perote No. 4116

Col. El Colli Urbano

C.P. 45070, Zapopan, Jalisco

Diako ABC, S.A. de C.V.

Av. Guadalajara No. 2389

Col. Hogares de Nuevo México

C.P. 45138, Zapopan, Jalisco

Diana Soluciones Educativas, S.A. de C.V.

Blvd. Forjadores de Puebla No. 71

Col. Arboledas de San Antonio

C.P. 72772, San Pedro Cholula, Puebla

Digital Banners, S.A. de C.V.

Av. de las Fuentes No. 174

Fracc. Lomas de Tecamachalco

C.P. 53950, Naucalpan de Juárez, Estado de México

Diletsa, S.A. de C.V.

Nicolás R. Casillas No. 22

Fracc. Don Bosco

C.P. 45645, Tlajomulco de Zúñiga, Jalisco

Diseños Mayro, S.A. de C.V.

Bayoneta No. 30

Col. San Pedro de los Pinos

C.P. 03800, Ciudad de México

Distribuidora Baja Trade, S. de R.L. de C.V.

Calz. Gustavo Villasola No. 4261

Ejido Puebla

C.P. 21395, Mexicali, Baja California

Distribuidora Springhouse, S.A. de C.V.

Autopista México-Querétaro Km. 40, Mz. 6

Parque Industrial Cuautitlán

C.P. 54730, Cuautitlán Izcalli, Estado de México

Distribuidora y Comercializadora Tres Hermanos, S.A.

Norte 35 No. 737 A

Col. Coltongo

C.P. 02630, Ciudad de México

Dominycal Internacional, S. de R.L. de C.V.

Naranjo No. 1405

Col. Del Fresno

C.P. 44900, Guadalajara, Jalisco

Dufry México, S.A. de C.V.

Capitán Carlos León S/N

Col. Peñón de los Baños

C.P. 15520, Ciudad de México

Dynatek de México, S.A. de C.V.

Privada Los Mirasoles No. 42

Col. Agrícola

C.P. 45236, Zapopan, Jalisco

E.B. Técnica Mexicana, S.A. de C.V.

Av. Promoción No. 120

Zona Industrial

C.P. 78395, San Luis Potosí, San Luis Potosí

Economía en Materiales Publicitarios, S.A. de C.V.

José María Bustillos No. 33

Col. Algarín

C.P. 06880, Ciudad de México

Eduardo Cruz Durán

Av. Morelos No. 10

Col. Túxpam de Rodríguez Cano Centro

C.P. 92800, Tuxpan, Veracruz

Eduardo Luna Aparicio

Calle 2 Sur No. 5723

Col. Las Bugambilias

C.P. 72580, Puebla, Puebla

EF Fraternali Trade, S.A. de C.V.

Poniente 1, int. 1, Mz. 18 Lt. 13

Col. Cuchilla del Tesoro

C.P. 07900, Ciudad de México

Eglo México Iluminación, S. de R.L. de C.V.

Av. López Mateos Sur No. 3561

Col. Los Gavilanes

C.P. 45645, Tlajomulco de Zúñiga, Jalisco

El Triunfo de la Ciudad de México, S.A. de C.V.

Marcelino Buen Día No. 145

Col. Ejidos del Moral

C.P. 09310, Ciudad de México

Electro Mag, S.A. de C.V.

San Luis Tlatilco No. 30

Parque Industrial Naucalpan

C.P. 53489, Naucalpan de Juárez, Estado de México

Enmarcado Profesional de México, S.A. de C.V.

República de Cuba No. 81

Col. Centro (Área 2)

C.P. 06010, Ciudad de México

Época KM, S.A. de C.V.

Juan Hernández y Dávalos No. 97

Col. Algarín

C.P. 06880, Ciudad de México

Ergonomía y Diseño en Muebles, S.A. de C.V.

Río Grande No. 559

Col. Vergel

C.P. 45595, Tlaquepaque, Jalisco

Eticom del Centro, S. de R.L. de C.V.

Privada Pedro Moreno No. 145

Fracc. San Juan

C.P. 78170, San Luis Potosí, San Luis Potosí

Euro Trade Textil, S.A. de C.V.

Carr. Piñicuaro No. 144

Col. Moroleón Centro (Charándaro)

C.P. 38800, Uriangato, Guanajuato

Eurobandas, S.A. de C.V.

Camino Viejo a Salamanca S/N

Col. Ciudad de los Olivos

C.P. 36544, Irapuato, Guanajuato

Eurofarming, S.A. de C.V.

Calle 1 Norte No. 426

Col. Tehuacán Centro

C.P. 75700, Tehuacán, Puebla

Exel RB Industrial, S.A. de C.V.

Av. Centro Comercial No. 17210

Col. Otay Constituyentes

C.P. 22457, Tijuana, Baja California

Fábricas Elena, S. de R.L. de C.V.

Carr. Presa de la Amistad Km. 7.5

Parque Industrial La Amistad

C.P. 26220, Ciudad Acuña, Coahuila

Factory Bags For Women, S.A. de C.V.

Norte 83 A No. 514

Col. Libertad

C.P. 02050, Ciudad de México

Fantasías Miguel, S.A. de C.V.

Av. General Mariano Escobedo No. 151

Col. Anáhuac II Sección

C.P. 11320, Ciudad de México

Fastenal México, S. de R.L. de C.V.

Av. San Lorenzo No. 279, bodega 49

Col. Cerro de la Estrella

C.P. 09860, Ciudad de México

FBS Capital, S.A. de C.V.

Calz. Ermita Iztapalapa No. 576

Col. Escuadrón 201

C.P. 09060, Ciudad de México

Ferranico, S.A. de C.V.

Cafetal No. 452

Col. Granjas México

C.P. 08400, Ciudad de México

Fiago, S. de R.L. de C.V.

Prado de los Pirules No. 1178

Col. Prados del Tepeyac

C.P. 45050, Zapopan, Jalisco

Filmplas, S.A. de C.V.

Calle 9 No. 1626

Col. Aguilera

C.P. 02900, Ciudad de México

Filtros Electrónicos, S.A. de C.V.

Blvd. Fundadores No. 6807

Fracc. El Rubí

C.P. 22626, Tijuana, Baja California

Fol Mex, S.A. de C.V.

Tenayuca No. 1

Centro Industrial Tlalnepantla

C.P. 54030, Tlalnepantla de Baz, Estado de México

Forestal Lagunera, S.A. de C.V.

Blvd. Lázaro Cárdenas No. 260

Parque Industrial

C.P. 35078, Gómez Palacio, Durango

Forra Mex, S. de R.L. de C.V.

Francisco I. Madero S/N, letra B

Col. Los Reyes Ampliación

C.P. 56400, Los Reyes Acalquipan (La Paz), Estado de México

Francisco New York Import, S.A. de C.V.

Av. Oaxaca No. 63

Col. Roma Norte

C.P. 06700, Ciudad de México

Frimax Carrocerías, S. de R.L. de C.V.

Santa Cruz del Valle No. 121

Col. Valle de la Misericordia

C.P. 45615, Tlaquepaque, Jalisco

Frontera Aluminios, S. de R.L. de C.V.

De los Olivos No. 1500

Col. Tecate Centro

C.P. 21400, Tecate, Baja California

Furoseal, S.A. de C.V.

Av. 3 A No. 166-2

Col. Santa Rosa

C.P. 07620, Ciudad de México

Gaim Regiomontana, S.A. de C.V.

Av. Fundadores No. 955, int. 803 L

Col. Valle del Mirador

C.P. 64750, Monterrey, Nuevo León

Game Suministros, S.A. de C.V.

José Toribio Medina No. 109

Col. Algarín

C.P. 06880, Ciudad de México

Gaparmex, S.A. de C.V.

Aniceto Ortega No. 956

Col. Del Valle Centro

C.P. 03100, Ciudad de México

Garciherrajes, S.A. de C.V.

Galeana No. 117-3

Col. Santa Ana Tepetitlán

C.P. 45230, Zapopan, Jalisco

Gefrieren, S.A. de C.V.

Blvd. Benito Juárez No. 10, nave G3

Pueblo San Mateo Cuautepec

C.P. 54948, Tultitlán de Mariano Escobedo, Estado de México

Gelpharma, S.A. de C.V.

Pacífico No. 380

Col. Paseos del Sol

C.P. 45079, Zapopan, Jalisco

GGD Bandas y Servicios, S.A. de C.V.

Roberto Fultón No. 17 Bis

Centro Industrial Tlalnepantla

C.P. 54030, Tlalnepantla de Baz, Estado de México

Giesecke y Devrient de México, S.A. de C.V.

Av. Santa Rosa No. 11

Col. La Joya Ixtacala

C.P. 54160, Tlalnepantla de Baz, Estado de México

Glass Tools Supplier, S.A. de C.V.

Rafael Nambo No. 1494

Col. Lomas de Polanco

C.P. 44960, Guadalajara, Jalisco

Global Companion Consulting Group, S.A. de C.V.

Av. Independencia No. 1880

Col. Desarrollo Especial Colegio Cristóbal Colón

C.P. 20115, Aguascalientes, Aguascalientes

Global Trade Logistics México, S. de R.L. de C.V.

Insurgentes No. 20252

Parque Industrial El Florido

C.P. 22240, Tijuana, Baja California

Gloria Elizabeth Villaescusa Márquez

Av. Aztecas No. 983

Col. Sección Primera

C.P. 22800, Ensenada, Baja California

GMS Logistics, S.A. de C.V.

Av. Ayuntamiento No. 662 B

Col. Ex Ejido Coahuila

C.P. 21360, Mexicali, Baja California

GPV Américas México, S.A.P.I. de C.V.

Carr. al Cucba No. 175, int. 27

Pueblo La Venta del Astillero

C.P. 45221, Zapopan, Jalisco

Grafovynil, S.A. de C.V.

Dr. Pedro Noriega Ote. No. 1520

Col. Terminal

C.P. 64580, Monterrey, Nuevo León

Grainger, S.A. de C.V.

Av. Desarrollo No. 500

Parque Industrial FINSA Monterrey-Guadalupe

C.P. 67132, Guadalupe, Nuevo León

Grupo AMDS, S.A. de C.V.

Planeta No. 2686, int. 1

Fracc. Jardines del Bosque

C.P. 44520, Guadalajara, Jalisco

Grupo Aqua Med, S.A. de C.V.

De la Torre No. 1030

Col. Las Torres

C.P. 22470, Tijuana, Baja California

Grupo Azor México, S.A.P.I. de C.V.

Norte 59 No. 835

Col. Industrial Vallejo

C.P. 02300, Ciudad de México

Grupo Bolsas y Poliductos de Morelia, S.A. de C.V.

Oriente 4 No. 829-1

Ciudad Industrial

C.P. 58200, Morelia, Michoacán

Grupo Cretni, S. de R.L. de C.V.

Sebastián Vizcaíno No. 704

Col. Garita de Otay

C.P. 22430, Tijuana, Baja California

Grupo Importador Jan-An, S. de R.L. de C.V.

Presa las Vírgenes No. 124

Col. Irrigación

C.P. 11500, Ciudad de México

Grupo Loap, S.A. de C.V.

Atenas 1-1

Col. San Álvaro

C.P. 02090, Ciudad de México

Grupo Logístico Interamerica, S. de R.L. de C.V.

Calle 21 No. 317

Ciudad Industrial

C.P. 97288, Mérida, Yucatán

Grupo LV, S. de R.L. de C.V.

Río Bravo No. 9881

Col. Revolución

C.P. 22015, Tijuana, Baja California

Grupo Mexba, S.A. de C.V.

Av. 16 de Septiembre No. 205

Col. Alfredo V. Bonfil

C.P. 52940, Atizapán de Zaragoza, Estado de México

Grupo Narión, S.A. de C.V.

Av. Puente de Alvarado No. 42

Col. Tabacalera

C.P. 06030, Ciudad de México

Grupo Refriacondicionamiento, S.A. de C.V.

Francisco Díaz Covarrubias No. 30

Col. San Rafael

C.P. 06470, Ciudad de México

Grupo Umma, S.A. de C.V.

Av. Gómez Morín No. 305

Col. Valle de Santa Engracia

C.P. 66268, San Pedro Garza García, Nuevo León

Grupo Vemaf México, S.A. de C.V.

Av. 609 No. 27

Col. San Juan de Aragón III Sección

C.P. 07970, Ciudad de México

Guadalupe Pérez Gutiérrez

Av. Zaragoza Pte. No. 25

Col. Centro

C.P. 76000, Querétaro, Querétaro

HB Logística, S. de R.L. de C.V.

San Joaquín No. 6115

Col. Villa Floresta

C.P. 22117, Tijuana, Baja California

Henkel Capital, S.A. de C.V.

Blvd. Magnocentro No. 8, piso 2

Centro Urbano Interlomas

C.P. 52760, Huixquilucan, Estado de México

Hielmex, S.A. de C.V.

Janitzio Caballero No. 400

Col. Andrés Caballero Moreno Agropecuaria

C.P. 66080, General de Escobedo, Nuevo León

Hisense Electrónica México, S.A. de C.V.

Blvd. Sharp No. 3510

Col. Ampliación Lucio Blanco

C.P. 22710, Playas de Rosarito, Baja California

Hoffman Schroff Manufacturing, S. de R.L. de C.V.

Av. Industrial Falcón Ltes. 6-8

Parque Industrial del Norte

C.P. 88736, Reynosa, Tamaulipas

Home N More, S.A. de C.V.

Privada de Ceylán-Poniente 134 No. 59

Col. Industrial Vallejo

C.P. 02300, Ciudad de México

Huitzitzilin Comercialización, S.A. de C.V.

Cuauhtémoc No. 15 C

Col. Centro San Sebastián El Grande

C.P. 45650, Tlajomulco de Zúñiga, Jalisco

Hulempak Intercontinental, S.A. de C.V.

Ciprés No. 4

Col. Tabla Honda

C.P. 54126, Tlalnepantla de Baz, Estado de México

Hules y Empaques de Querétaro, S.A. de C.V.

Av. 5 de Febrero No. 106-1 A

Col. Niños Héroes

C.P. 76010, Santiago de Querétaro, Querétaro

Identificación Tecnológica, S.A. de C.V.

Zaragoza Sur No. 44

Col. Torreón Centro

C.P. 27000, Torreón, Coahuila

Imágenes y Soluciones, S.A. de C.V.

Av. Aviación No. 1002

Col. San Juan de Ocotán

C.P. 45019, Zapopan, Jalisco

Imperial Herrajes y Maderas, S.A. de C.V.

Av. 8 de Julio No. 3579, piso 2

Col. Lomas de Polanco

C.P. 44960, Guadalajara, Jalisco

Importaciones Dival, S. de R.L.

Plutarco Elías Calles No. 1738 B

Col. Medardo González

C.P. 88550, Reynosa, Tamaulipas

Importador y Exportador Crown, S.A. de C.V.

Av. de las Granjas No. 239

Col. Jardín Azpeitia

C.P. 02530, Ciudad de México

Importadora el Paisa, S.A. de C.V.

Cda. 2da de Sauces No. 47

Fracc. Santa Cecilia

C.P. 54130, Acatitla, Ciudad de México

Importadora Euri, S.A. de C.V.

Aida No. 214

Col. Peñitas

C.P. 37180, León, Guanajuato

Importadora Grezón, S.A. de C.V.

Av. Constituyentes No. 888, int. B

Col. Lomas Altas

C.P. 11950, Ciudad de México

Importadora Maderera Imperial, S.A. de C.V.

República No. 819

Unidad Habitacional Belisario Domínguez

C.P. 44329, Guadalajara, Jalisco

Impresión y Diseño de México, S.A. de C.V.

Carr. a la Base Aérea No. 1002 A-2

Col. San Juan de Ocotán

C.P. 45019, Zapopan, Jalisco

Impulsora Agropecuaria e Industrial, S.A. de C.V.

Av. Manuel L. Barragán No. 6375

Col. Kennedy

C.P. 64260, Monterrey, Nuevo León

Industrial Acura, S.A. de C.V.

Paseo Alexander Von Humboldt No. 43-A

Col. Lomas Verdes 3ra Sección

C.P. 53125, Naucalpan de Juárez, Estado de México

Industrias Circe del Bajío, S.A. de C.V.

Rafael Zapién No. 524

Fracc. Real de San Francisco

C.P. 36441, San Francisco del Rincón, Guanajuato

Industrias Danpex, S.A. de C.V.

Norte 59 No. 846-A

Col. Industrial Vallejo

C.P. 02300, Ciudad de México

Industrias Nupac, S.A. de C.V.

Av. San Francisco de los Romo No. 407, nave 2-B

Parque Industrial San Francisco

C.P. 20355, San Francisco de los Romo, Aguascalientes

Industrias Unidas Moliv, S.A. de C.V.

Plano Regulador No. 16, nave 9

Pueblo Xocoyahualco

C.P. 54080, Tlalnepantla de Baz, Estado de México

Innovaciones en Refrigeración, S.A. de C.V.

Huicholes No. 34

Pueblo Santa Cruz Acatlán

C.P. 53150, Naucalpan de Juárez, Estado de México

Institucionales de la Bahía, S.A. de C.V.

Héroes de Nacozari No. 119

Col. Buenos Aires

C.P. 63732, Bahía de Banderas, Nayarit

Insumos Fía, S. de R.L. de C.V.

Oriente 251 No. 96, piso 1

Col. Agrícola Oriental

C.P. 08500, Ciudad de México

Intermuebles Modulares, S.A. de C.V.

Autopista México-Pachuca Km. 4

Col. Marina Nacional

C.P. 54190, Tlalnepantla de Baz, Estado de México

International Manufacturing Solutions Operaciones, S. de R.L. de C.V.

Av. Ishikawa No. 9711

Col. Toribio Ortega

C.P. 32675, Ciudad Juárez, Chihuahua

Interservicios Diethnis, S.A. de C.V.

Emilio Castelar No. 164

Col. Arcos Vallarta

C.P. 44130, Guadalajara, Jalisco

Isabel Castelán Romo

José María Olloqui No. 21

Col. Acacias

C.P. 03240, Ciudad de México

Iselmx Universales, S. de R.L. de C.V.

Av. 10 Poniente No. 104

Col. Centro

C.P. 72000, Puebla, Puebla

Isimart México, S.A. de C.V.

Bahía de Santa Bárbara No. 38

Col. Verónica Anzures

C.P. 11300, Ciudad de México

Italli Innovación, S.A. de C.V.

Industria del Vestido No. 2139

Zapopan Industrial Norte

C.P. 45130, Zapopan, Jalisco

Janel, S.A. de C.V.

Lago Zúrich No. 245, edif. Presa Falcón, piso 14

Col. Ampliación Granada

C.P. 11529, Ciudad de México

Javid de México, S. de R.L. de C.V.

Carr. Internacional y Periférico Luis D. Colosio S/N, edif. 7

Fracc. San Carlos

C.P. 84094, Nogales, Sonora

JJF Industrial, S.A. de C.V.

Blvd. Federico Benítez No. 401-B

Col. Los Españoles

C.P. 22104, Tijuana, Baja California

JKK Pack, S.A. de C.V.

Arroz No. 90

Col. Santa Isabel Industrial

C.P. 09820, Ciudad de México

Johnson Controls Enterprises México, S. de R.L. de C.V.

David Alfaro Siqueiros No. 104

Col. Zona Valle Oriente

C.P. 66278, San Pedro Garza García, Nuevo León

Jool Comercializadora, S.A. de C.V.

San José No. 242

Col. Santa Isabel

C.P. 45645, Tlajocomulco de Zúñiga, Jalisco

Juso Importaciones, S. de R.L. de C.V.

Rabaúl No. 434

Col. Sindicato Mexicano de Electricistas

C.P. 02060, Ciudad de México

Just Labels de México, S.A. de C.V.

Av. Madre Antonia Brenner No. 25

Col. José Sandoval

C.P. 22105, Tijuana, Baja California

La Casa del Tile, S.A. de C.V.

Blvd. Lázaro Cárdenas No. 1997

Col. Hidalgo

C.P. 21389, Mexicali, Baja California

La Distribuidora de Casimires, S.A. de C.V.

Av. Benjamín Franklin No. 100

Col. Escandón

C.P. 11800, Ciudad de México

La Herradura del Becerro, S.P.R. de R.L. de C.V.

Rancho la Herradura Km. 20

Zona Federal El Llano

C.P. 20339, El Llano, Aguascalientes

Laboratorios Alpharma, S.A. de C.V.

Poniente 150 No. 764

Col. Industrial Vallejo

C.P. 02300, Ciudad de México

Láminas Económicas Transparentes, S.A. de C.V.

Carr. Antigua San Isidro Mazatepec Km. 1.5

Col. San Agustín

C.P. 45645, Tlajomulco de Zúñiga, Jalisco

Lexmark Internacional, S.A. de C.V.

Prol. Paseo de la Reforma No. 1015, piso 11

Pueblo Santa Fe

C.P. 01210, Ciudad de México

Logismas de México, S.A. de C.V.

Maple No. 111

Zona Industrial Tecate

C.P. 21432, Tecate, Baja California

Logística Aduanal Slim, S. de R.L. de C.V.

Revolución No. 462

Col. Espinoza

C.P. 21410, Tecate, Baja California

Logística Especializada Intercorp, S. de R.L. de C.V.

México No. 3370

Fracc. Monraz

C.P. 44670, Guadalajara, Jalisco

Luis Horacio Figueroa Bustamante

Marina del Rey No. 26

Fracc. Raquet Club

C.P. 83723, Caborca, Sonora

Luvata Monterrey, S. de R.L. de C.V.

Av. Alborada No. 541

Col. Guadalupe Avante

C.P. 67190, Guadalupe, Nuevo León

Luz María Elvira Soria Olayo

Cerrada Jerusalén No. 22

Pueblo San Francisco Tlaltenco

C.P. 13400, Ciudad de México

Manitowoc TJ, S. de R.L. de C.V.

Camino Viejo a Tecate No. 16650, int. 4

Col. Niños Héroes Este

C.P. 22120, Tijuana, Baja California

Manufacturing Infrastructure de México, S. de R.L. de C.V.

Av. Platón No. 132, edificio 3

Zona Industrial Kalos Apodaca

C.P. 66603, Apodaca, Nuevo León

Maquinaria Frontera, S.A. de C.V.

Carr. Islas Agrarias-Aeropuerto S/N

Ejido Pólvora

C.P. 21620, Mexicali, Baja California

Marabasco Agroservicios, S.P.R. de R.L.

Ramón Corona No. 557

Col. Villa de Álvarez

C.P. 28984, Manzanillo, Colima

María Guadalupe Castañeda Muro

Blvd. Benito Juárez No. 2500

Fracc. Reforma

C.P. 21280, Mexicali, Baja California

Mario Simón González Lucio

Beethoven No. 152-08

Col. Peralvillo

C.P. 06220, Ciudad de México

Matamoros Holdings, S. de R.L. de C.V.

Libramiento Torreón Saltillo S/N

Parque Industrial Matamoros

C.P. 27440, Torreón, Coahuila

Materias Primas Akuchi, S.A. de C.V.

Blvd. Juventino Rosas No. 200 A

Col. Cuauhtémoc

C.P. 36310, San Francisco del Rincón, Guanajuato

MCR Internacional, S.A. de C.V.

Carr. a Reynosa Río Bravo No. 340

Parque Industrial Río Bravo

C.P. 88780, Reynosa, Tamaulipas

MEI Querétaro, S. de R.L. de C.V.

Av. Santa Rosa de Viterbo No. 10

Col. San Cristóbal (El Colorado)

C.P. 76246, El Marqués, Querétaro

Membranas Plásticas Internacionales, S.A. de C.V.

Carr. a San Luis Río Colorado S/N

Col. González Ortega

C.P. 21397, Mexicali, Baja California

Merlón, S.A. de C.V.

Viaducto Tlalpan No. 10

Pueblo San Lorenzo Huipulco

C.P. 14370, Ciudad de México

México Curtain Wall System Engineering, S. de R.L. de C.V.

Av. Chilpancingo No. 92

Zona Industrial Chilpancingo

C.P. 22440, Tijuana, Baja California

Mextran, S.A. de C.V.

Abedules No. 105

Col. Santa María Insurgentes

C.P. 06430, Ciudad de México

Milky Woay, S.A. de C.V.

Carr. Tijuana-Tecate No. 16890

Col. Niños Héroes Este

C.P. 22120, Tijuana, Baja California

Mocajo Group, S.A. de C.V.

Av. Chapultepec No. 15

Fracc. Ladrón de Guevara

C.P. 44600, Guadalajara, Jalisco

Moda Actual Contemporánea, S.A. de C.V.

Harlington No. 29

Col. Granjas Valle de Guadalupe

C.P. 55330, Ecatepec de Morelos, Estado de México

Modul-Woods, S.A.P.I. de C.V.

Carr. a San Roque No. 200, int. 18

Col. Los Reyes

C.P. 67277, Juárez, Nuevo León

Movimiento Musical, S.A. de C.V.

Morelos Oriente No. 502

Col. Centro Monterrey

C.P. 64000, Monterrey, Nuevo León

Moving Solutions Knowledge Forwarders, S. de R.L. de C.V.

Hicacal No. 8

Col. La Aguja

C.P. 94920, Cuichapa, Veracruz

Multiseñal, S.A. de C.V.

Calle 16 de Septiembre No. 425 A

Zona Industrial Alce Blanco

C.P. 53370, Naucalpan de Juárez, Estado de México

Nacional Eléctrica Ferretera, S.A. de C.V.

Calle 10 No. 146

Col. Heroica Matamoros Centro

C.P. 87300, Matamoros, Tamaulipas

N Y N Chamaco, S.A. de C.V.

Paseo de las Lilas No. 92

Col. Bosques de las Lomas

C.P. 05120, Ciudad de México

Naib Group Fair Division México, S.A. de C.V.

Benito Juárez No. 41

Col. Urbana Ixhuatepec

C.P. 55349, Tlalnepantla de Baz, Estado de México

Naps-Guanajuato, S. de R.L. de C.V.

Av. Río San Lorenzo No. 321

Parque Tecnoindustrial Castro del Río

C.P. 36184, Irapuato, Guanajuato

Neolpharma, S.A. de C.V.

Blvd. Ferrocarriles No. 277

Col. Industrial Vallejo

C.P. 02300, Ciudad de México

Neonacare, S.A. de C.V.

Poniente 115 No. 223

Col. Popo

C.P. 11480, Ciudad de México

Nidec Mobility México, S. de R.L. de C.V.

Av. Paraíso No. 344

Parque Industrial Las Colinas

C.P. 36113, Silao de la Victoria, Guanajuato

Novaprint, S. de R.L. de C.V.

Av. 16 de Septiembre No. 300

Barrio Xaltocan

C.P. 16090, Ciudad de México

Novatel Mexicana, S.A. de C.V.

Panal No. 15

Col. Los Olivos

C.P. 13210, Ciudad de México

Odilón Lozada Rodríguez

Nigromante No. 39

Pueblo Chignahuapan

C.P. 73300, Chignahuapan, Puebla

On Time Graphics, S.A. de C.V.

Plutarco Elías Calles No. 3103-A

Col. Riberas del Río

C.P. 67160, Guadalupe, Nuevo León

Operación de Calidad, S. de R.L. de C.V.

Ferrocarril No. 17030

Col. Niños Héroes Este

C.P. 22120, Tijuana, Baja California

Operadora de Aldeas Vacacionales, S.A. de C.V.

Presidente Masaryk No. 102, local 1 y 2

Col. Bosque de Chapultepec I Sección

C.P. 11580, Ciudad de México

Packlab, S.A. de C.V.

Mariano Escobedo No. 123

Centro Industrial Tlalnepantla

C.P. 54030, Tlalnepantla de Baz, Estado de México

Packlife, S.A. de C.V.

Jaraute No. 143

Col. La Perla

C.P. 44360, Guadalajara, Jalisco

Panasonic de México, S.A. de C.V.

Eje Vial 7 Sur Félix Cuevas No. 6

Col. Tlacoquemécatl

C.P. 03200, Ciudad de México

Papelería Lozano Hermanos, S.A. de C.V.

República del Salvador No. 46

Col. Centro (Área 8)

C.P. 06080, Ciudad de México

Pedro Francisco Gómez Plascencia

Calle 8 de julio No. 273

Col. Guadalajara Centro

C.P. 44100, Guadalajara, Jalisco

Pentair Technical Products, S. de R.L. de C.V.

Av. Industrial Falcón Ltes. 6-9

Parque Industrial del Norte

C.P. 88736, Reynosa, Tamaulipas

Perfect Home Importadores, S. de R.L. de C.V.

Av. San Jerónimo No. 630, Centro Comercial Plaza San Jerónimo

Barrio La Otra Banda

C.P. 01090, Ciudad de México

Petroservicios Industriales, S.A. de C.V.

Olmos No. 206

Col. Altavista

C.P. 89240, Tampico, Tamaulipas

Pieles la Sultana, S.A. de C.V.

Calle 18 No. 2524

Fracc. Zona Industrial

C.P. 44940, Guadalajara, Jalisco

Pinturas F.L., S.A. de C.V.

Hda. de la Calerilla No. 126

Col. Santa María Tequepexpan

C.P. 45601, San Pedro Tlaquepaque, Jalisco

Plastic Innovation de Chihuahua, S.A. de C.V.

Av. de las Industrias No. 6304, int. 21

Col. Nombre de Dios

C.P. 31150, Chihuahua, Chihuahua

Plásticos Beraca, S.A. de C.V.

Av. Lago de Pátzcuaro No. 6706

Col. Lagos del Bosque

C.P. 64890, Monterrey, Nuevo León

Plenimex, S.A. de C.V.

Calle 11 y Privada Kino No. 477

Col. Ulbrich

C.P. 22830, Ensenada, Baja California

Pluma Nacional, S.A. de C.V.

Av. Los Cabos No. 13382

Zona Industrial Pacifico

C.P. 22643, Tijuana, Baja California

Polietilenos Comerciales de México, S.A. de C.V.

Transformación No. 4

Parque Industrial Cuautitlán

C.P. 54730, Cuautitlán Izcalli, Estado de México

Polygroup Industrias México, S.A. de C.V.

Blvd. Independencia No. 2451

Col. Lote Bravo

C.P. 32575, Ciudad Juárez, Chihuahua

Polymershapes México, S. de R.L. de C.V.

Calz. de La Viga No. 1173

Col. Militar Marte

C.P. 08840, Ciudad de México

Productividad Integral, S.A. de C.V.

Isaac Garza No. 2423

Col. Obrera

C.P. 64010, Monterrey, Nuevo León

Productos Dorel, S.A. de C.V.

Soja No. 77

Col. Granjas Esmeralda

C.P. 09810, Ciudad de México

Productos Jako, S.A. de C.V.

Av. Chichén Itzá Mz. 51 Lt. 19-03

Col. Supermanzana 63

C.P. 77513, Cancún, Quintana Roo

Productos Maver, S.A. de C.V.

Av. División del Norte No. 2830

Col. Parque San Andrés

C.P. 04040, Ciudad de México

Profesionales en Comercio Exterior Lemar, S. de R.L. de C.V.

Norte 180 No. 4

Col. Peñón de los Baños

C.P. 15520, Ciudad de México

Proveedora Intermex, S. de R.L. de C.V.

Tajín No. 31

Col. Piedad Narvarte

C.P. 03000, Ciudad de México

Proyecto Aduanal, S. de R.L. de C.V.

Alejandro Humboldt No. 17606-2

Col. Garita de Otay

C.P. 22430, Tijuana, Baja California

Psicofarma, S.A. de C.V.

Calz. de Tlalpan No. 4369

Col. Toriello Guerra

C.P. 14050, Ciudad de México

Puertas y Diseños de Maderas, S.A. de C.V.

Norte 3 No. 18

Fracc. Nuevo San Juan

C.P. 76806, San Juan del Río, Querétaro

Puertas y Vidrios de Matamoros, S.A. de C.V.

Uniones S/N

Zona Industrial

C.P. 87316, Matamoros, Tamaulipas

Ram-Car, S.A. de C.V.

Canales No. 1902

Col. Nuevo Laredo Centro

C.P. 88000, Nuevo Laredo, Tamaulipas

Rancho Fapergo, S.P.R. de R.L. de C.V.

Sierra Madre Occidental No. 117

Col. Lomas de Campestre I

C.P. 20120, Aguascalientes, Aguascalientes

Rattan de Guadalajara, S.A. de C.V.

López Mateos Sur No. 6401

Col. El Mante

C.P. 45235, Zapopan, Jalisco

Refripuertas, S.A. de C.V.

Díaz de Velasco No. 79

Col. San Juan Tlihuaca

C.P. 02400, Ciudad de México

Renolit México, S.A. de C.V.

Av. Peñuelas No. 15-A

Col. Peñuelas

C.P. 76148, Santiago de Querétaro, Querétaro

Richemont de México, S.A. de C.V.

Blvd. Manuel Ávila Camacho No. 138, piso 12

Col. Lomas de Chapultepec

C.P. 11000, Ciudad de México

Rock Wood, S.A. de C.V.

Planta Km. 1 Brecha 0.5

Col. Anáhuac Centro

C.P. 65030, Anáhuac, Nuevo León

Rougent Comercializadora, S.A. de C.V.

Miguel Ángel de Quevedo No. 616

Col. Lomas de Guevara

C.P. 44657, Guadalajara, Jalisco

RSI Home Products, S. de R.L. de C.V.

Blvd. de los Insurgentes No. 18940

Col. Cerro Colorado

C.P. 22223, Tijuana, Baja California

Safariland Internacional, S.A. de C.V.

Blvd. Héctor Terán No. 0, int. 0

Col. Murua Oriente

C.P. 22465, Tijuana, Baja California

Sag-México, S.A. de C.V.

Vía Gustavo Baz Km. 12.5

Col. San Pedro Barrientos

C.P. 54010, Tlalnepantla de Baz, Estado de México

Samsung Mexicana, S.A. de C.V.

Blvd. Los Olivos No. 11110

Zona Industrial El Florido II

C.P. 22244, Tijuana, Baja California

Scanner Forms, S.A. de C.V.

Municipio de Calvillo No. 121

Parque Industrial Del Valle de Aguascalientes

C.P. 20358, San Francisco de los Romo, Aguascalientes

Sección I, S.A. de C.V.

Vía Rápida Poniente No. 16955

Col. Río Tijuana 3a etapa

C.P. 22226, Tijuana, Baja California

Sedería la Nueva, S.A. de C.V.

Isabel La Católica No. 85

Col. Centro (Área 8)

C.P. 06080, Ciudad de México

Sergio Valenzuela Salazar

Río Zuaque No. 980

Col. Antonio Rosales

C.P. 80000, Culiacán, Sinaloa

Servicios Home Depot, S. de R.L. de C.V.

Ricardo Margain Zozaya No. 605

Col. Santa Engracia

C.P. 66267, San Pedro Garza García, Nuevo León

Servicios Internacionales en Comercialización MX, S.A. de C.V.

Hércules No. 2565

Col. Jardines del Bosque

C.P. 44520, Guadalajara, Jalisco

Shelter Services de Sonora, S.A. de C.V.

Av. Guerrero No. 1854

Col. Juárez

C.P. 88209, Nuevo Laredo, Tamaulipas

Sheng Tan Shu de México, S.A. de C.V.

Central No. 45

Col. Nueva Industrial Vallejo

C.P. 07700, Ciudad de México

Sintéticos del Bajío, S.A. de C.V.

Golfo de Bengala No. 407

Col. Santa María del Granjeno

C.P. 37520, León, Guanajuato

Sistemas Automáticos de Identificación, S.A. de C.V.

Av. Aguascalientes Pte. No. 503 A-2

Fracc. Residencial del Valle I Sección

C.P. 20080, Aguascalientes, Aguascalientes

Smart Industries, S.A. de C.V.

Industria Eléctrica No. 37

Col. Bugambilias

C.P. 45645, La Tijera, Jalisco

Smertek Smart Embedded Solutions, S.A.S.

Parque Central No. 2001

Col. Centro Sur

C.P. 76090, Santiago de Querétaro, Querétaro

Solución Integral de Manufactura, S. de R.L. de C.V.

Vía Rápida Poniente No. 16955, int. 58

Col. Río Tijuana 3a Etapa

C.P. 22226, Tijuana, Baja California

Soluciones Ergonómicas Empresariales, S.A. de C.V.

Córdova No. 131

Col. Roma Norte

C.P. 06700, Ciudad de México

Solum Electronics Mexicana, S.A. de C.V.

Pacífico No. 7630-4

Zona Industrial Pacífico II

C.P. 22643, Tijuana, Baja California

Soluzione Doganale da América, S.A. de C.V.

Av. Real Camichines No. 944, int. 865

Fracc. Alborada

C.P. 45527, Tlaquepaque, Jalisco

SRS Puntal Empresarial Tecnológico, S.A. de C.V.

Jaime Balmes No. 11, md. 4

Col. Polanco I Sección

C.P. 11510, Ciudad de México

Strategic Distribution Marketing de México, S.A. de C.V.

Av. de la Industria No. 1335, int. 2

Parque Industrial Antonio Jaime Bermúdez

C.P. 32470, Ciudad Juárez, Chihuahua

Strategica Outdoor Consulting, S. de R.L. de C.V.

Pacífico No. 3780

Col. 20 de Noviembre

C.P. 22100, Tijuana, Baja California

Suministros Electrónicos Aztec, S.A. de C.V.

Av. 583 No. 43

Col. San Juan de Aragón III Sección

C.P. 07970, Ciudad de México

Sutsa Print de México, S.A. de C.V.

Av. Central No. 13

Col. Rústica Xalostoc

C.P. 55340, Ecatepec de Morelos, Estado de México

Tatung México, S.A. de C.V.

Calle Ninguno No. 420

Parque Industrial Río Bravo

C.P. 32557, Ciudad Juárez, Chihuahua

Taxan México, S.A. de C.V.

Av. Carrusel Uno No. 111

Parque Industrial Logistik

C.P. 79526, Villa de Reyes, San Luis Potosí

Taylor Musical Instruments de México, S. de R.L. de C.V.

Calz. El Bajío No. 650

Ranchería Paso del Águila

C.P. 21503, Tecate, Baja California

Tecnibandas Industriales, S.A. de C.V.

Av. Ignacio Morones Prieto No. 4020

Col. 33

C.P. 67140, Guadalupe, Nuevo León

Tecnología Avanzada en Bandas, S.A. de C.V.

Montemorelos No. 6967

Col. Topo Chico

C.P. 64260, Monterrey, Nuevo León

Tecnomex Industrial, S.A. de C.V.

Hernán Cortes No. 7060-B

Col. Francisco Sarabia

C.P. 45236, Zapopan, Jalisco

Tejidos Industriales y Sistemas Revolution, S.A. de C.V.

Av. Revolución No. 379 B

Pueblo Sanctorum

C.P. 72730, Cuautlancingo, Puebla

Tian Hao, S.A. de C.V.

Torres Quintero No. 10

Col. Centro (Área 3)

C.P. 06020, Ciudad de México

Touch Labs México, S.A. de C.V.

Av. México No. 182, piso 2

Col. Del Carmen

C.P. 04100, Ciudad de México

Tracs Pacific México, S.A. de C.V.

Carr. Mexicali-San Felipe Km. 5 + 270

Parque Industrial El Dorado

C.P. 21383, Mexicali, Baja California

Tramiter Operaciones, S. de R.L. de C.V.

Dolores Hidalgo No. 49

Col. 16 de Septiembre

C.P. 28239, Manzanillo, Colima

Trend Global México, S. de R.L. de C.V.

Paseo De Las Palmas No. 405-301

Col. Lomas de Chapultepec V Sección

C.P. 11000, Ciudad de México

True Blue Manufacturing, S. de R.L. de C.V.

Producción No. 13

Zona Industrial Internacional Tijuana

C.P. 22424, Tijuana, Baja California

Truper, S.A. de C.V.

Libramiento Norte No. 7, nave G6 Prologis

Parque Grande

C.P. 54607, Tepotzotlán, Estado de México

Ulsymex, S.A. de C.V.

Azafrán No. 17

Col. Granjas México

C.P. 08400, Ciudad de México

Valeo Sistemas Eléctricos, S.A. de C.V.

Av. Circuito México No. 160

Parque Industrial Tres Naciones

C.P. 78395, San Luis Potosí, San Luis Potosí

Veteran Promotions, S. de R.L. de C.V.

Av. San Blas No. 3640

Col. Campestre Murua

C.P. 22455, Tijuana, Baja California

Vianney Textil Hogar, S.A. de C.V.

Salvador Quezada Limón No. 1512

Col. Curtidores

C.P. 20040, Aguascalientes, Aguascalientes

Victory Enterprises, S.A. de C.V.

Carr. Vieja a Ensenada Km. 15

Col. La Cuestecita

C.P. 22664, Tijuana, Baja California

Vidaltex, S.A. de C.V.

Heliópolis No. 234

Col. Clavería

C.P. 02080, Ciudad de México

Vinil y Papeles Lyco, S.A. de C.V.

Jacarandas No. 407

Col. Jardines de Celaya

C.P. 38080, Celaya, Guanajuato

Vinilos y Gráficos Digitales, S.A. de C.V.

Nueva Inglaterra No. 529

Col. Lomas de Cortes

C.P. 62240, Cuernavaca, Morelos

Virtus Precision Tube, S. de R.L. de C.V.

Av. Finsa No. 541

Parque Industrial Guadalupe

C.P. 67114, Guadalupe, Nuevo León

Walux Import and Export, S.A. de C.V.

Antonio Rosales No. 286

Barrio San Juan de Dios

C.P. 44360, Guadalajara, Jalisco

Wattera de México, S. de R.L. de C.V.

Ponciano Arriaga No. 1450

Parque Industrial Aztecas

C.P. 32679, Ciudad Juárez, Chihuahua

Xpress Industrial, S. de R.L. de C.V.

José María Morelos No. 57

Col. Ejido Chilpancingo

C.P. 22440, Tijuana, Baja California

Yor Te, S.A. de C.V.

Av. Federico Gómez No. 1812

Fracc. Buenos Aires

C.P. 64800, Monterrey, Nuevo León

Z Industries Mex, S. de R.L. de C.V.

Av. De los Nogales S/N

Fracc. Villa Florida

C.P. 88715, Reynosa, Tamaulipas

Ziptex, S.A. de C.V.

Fernando De Alva Ixtlilxóchitl No. 44, local 11

Col. Obrera

C.P. 06800, Ciudad de México

3. Posibles importadores de los que no se cuenta con datos de localización

Carlos Augusto Villa Sánchez

Christian Cid Hernández

Closetmaid Reynosa, S. de R.L. de C.V.

Comercializadora e Importadora GYA, S.A. de C.V.

Confecciones Zuri, S.A. de C.V.

Corporación Aduanal Velta, S.A. de C.V.

Cristales Automotrices Jalisco, S.A. de C.V.

Emsur México, S.A. de C.V.

Especialistas en Comercio Internacional del Noreste, S.A. de C.V.

Estrategias Comerciales Guevara, S.A. de C.V.

Importaciones y Representaciones Azul de Mar, S.A. de C.V.

Importadora San Juan Bosco, S.A. de C.V.

Import Line, S.A. de C.V.

Indotel, S. de R.L. de C.V.

IPP Logistics, S.A. de C.V.

Jesús Ruíz Pérez

Levmex, S. de R.L. de C.V.

Maq Tec, S.A. de C.V.

Maquiladora Cabada Morineau, S. de R.L. de C.V.

Master Lock de Nogales, S.A. de C.V.

Materiales Productivos e Industriales, S.A. de C.V.

Muebles Carsa, S.A. de C.V.

Muebles y Manufacturas, S.A. de C.V.

Norman México Company Limited, S.A. de C.V.

Onilog Industrial, S.A. de C.V.

PB Plastibol, S.A. de C.V.

Productos Bodycare, S.A. de C.V.

Proviglass, S.A. de C.V.

San Technology de México, S.A. de C.V.

Santi Trading, S. de R.L. de C.V.

Servicios de Importación PC, S. de R.L. de C.V.

Solkotech, S.A. de C.V.

Speedway United Logistics, S.A. de C.V.

Sublimundo, S. de R.L. de C.V.

Tecnologías de Impresión y Sublimación, S.A. de C.V.

Tokai de México, S.A. de C.V.

Triplay y Maderas Muñoz, S.A. de C.V.

Utc Fire & Security México Corporation, S. de R.L. de C.V.

Valkiria Almacenes de Occidente, S.A. de C.V.

Ventas Servicios y Espectáculos Recreativos, S.A. de C.V.

Vickytex, S.A. de C.V.

4. Exportadores

Allwood Cabinetry, LLC.

No. 210 Century Blvd.

Bartow

ZIP Code 33830-7704, Florida, United States of America

Amscan, Inc.

No. 80 Grasslands Road

Elmsford

ZIP Code 10523, New York, United States of America

Be-Best Enterprise, Inc.

No. 3513 West Mountain Springs Road

Cabot

ZIP Code 72023, Arkansas, United States of America

Best Choice Textile Industry Co., Ltd.

Tongjiang Road, Unit C Tower 1, Fuchen Plaza

Changzhou

ZIP Code 213033, Jiangsu, China

Bulk Lift International, LLC.

No. 440 S. 3rd Street, Suite 205

St. Charles

ZIP Code 60174, Illinois, United States of America

Carlson Craft, Inc.

No. 1750 Tower Blvd.

North Mankato

ZIP Code 56003, Minessota, United States of America

Fastenal Company

No. 4730 Service Drive Winona

Goodview

ZIP Code 55987, Minessota, United States of America

Forestree, Inc.

No. 1801 Progress Way

Clarksville

ZIP Code 47129, Indiana, United States of America

Foshan Ketelong Building Materials Import and Export Co., Ltd.

No. 1406 Peach Street

Erie

ZIP Code 16501, Pensilvania, United States of America

Foshan Miaote Import and Export Co., Ltd.

Bulding Creative Industry Park, No. 6C28, Floor 6, Foshan Yiwu Commodity Trade Center, No. 10

Chancheng District of Foshan

ZIP Code 528000, Guangdong, China

Grainger Global Sourcing

No. 4950 NW 42nd Street

Riverside

ZIP Code 64150, Misuri, United States of America

Grang Import & Export, Ltd.

No. 7/F., Rifeng Building, 16 Zumiao Road

Foshan

ZIP Code 528000, Guangdong, China

Guangzhou Tome Advertisement Material, Ltd.

Room 237, Junjin Business Center of Siwenjing, No. 408, Tonghe Road, North of Guangzhou Avenue

Baiyun District of Guangzhou

ZIP Code 510515, Guangdong, China

Guangzhou Xiongxing Plastic Products Co., Ltd.

No. 12, Baisha Village, Guangcong Road, Liangtian Town

Baiyun District of Guangzhou

ZIP Code 510545, Guangdong, China

Hangzhou Chinastars Reflective Material Co., Ltd.

No. 98 Shimin Street

Jianggan Distric of Hangzhou

ZIP Code 310016, Zhejiang, China

Iwon International, Inc.

No. 6F, Karis Tower, 12-11 Jung-Dong Road

Chung gu

ZIP Code 04516, Seoul, South Korea

Jiangsu Huaxin New Material Co., Ltd.

No. 189, Daqiao East Road

Xinyi

ZIP Code 221416, Jiangsu, China

Jiangsu Shuangxing Color Plastic New Materials Co., Ltd.

No. 1 Jingtou Street

Hubin New District, Suqian

ZIP Code 223800, Jiangsu, China

Jiangsu Union-Smart Textile Technology Co., Ltd.

No. 217 North Jinling Road, 3113 Room

Xinbei District of ChangZhou

ZIP Code 213022, Jiang, China

King 9 Technology Co., Ltd.

No. 1 Building, No. 90 Guangtian Road, Luotian, Yanluo

Bao’an District of Shenzhen

ZIP Code 518127, Guangdong, China

Lexmark International Technology, SARL.

Bâtiment ICC – Bloc A Route de Pré-Bois 20

Cointrin

ZIP Code 1216, Genève, Switzerland

Oldenburger Interior Products (Shanghai) Co., Ltd.

Zhongchuan Road No. 198 Anting Town

Jiading

ZIP Code 21814, Shanghái, China

Pha Industrial Supplies, Inc.

No. 1512 Windmill Pl

Chula Vista

ZIP Code 91913, California, United States of America

Sea Honest International Trade, Ltd.

No. 125 Liuquang Road

Zibo

ZIP Code 255000, Shandong, China

Suzhou Quanjuda Purification Tech Co., Ltd.

No. 668, Fengting Avenue

Suzhou Industrial Park

ZIP Code 21521, Shanghái, China

Suzhou Tipack (Foho) Co., Ltd.

No. 7 Linghou Road, Fohu

Wujiang District of Suzhou

ZIP Code 21522, Jiangsu, China

Therma Tru, Corp.

No. 1750 Indian Wood Cir.

Maumee

ZIP Code 43537, Ohio, United States of America

Think-Max Lighting Co., Ltd.

Block 1, Zhenbao Industrial Zone, Beihuan Road, Shiyan Town

Bao’an District of Shenzhen

ZIP Code 518108, Guangdong, China

Yangzhou Nuoya Machinery Co., Ltd.

Yangshou Industrial Area

Hanjiang District of Yangzhou

ZIP Code 22514, Jiangsu, China

Zhejiang Minglong New Material Technology Co., Ltd.

No. 28, Shuguang Road, Tudian Town

Tongxiang

ZIP Code 314503, Zhejiang, China

5. Posibles exportadores de los que no se cuenta con datos de localización

Aceway Industries, Ltd.

AR2 International, S.A.

Beijing Huanteng Rubber and Plastic Products Co., Ltd.

Blue Cactus, Ltd.

Bright Peace Group, Ltd.

Century Star Plastic Industry Co., Ltd.

China-Base Ningbo Foreign Trade Co., Ltd.

Cijin Intl Logistics (HK), Ltd.

Coilmag DBA IMAG

Compras Asia International Trading Co., Ltd.

Foshan Yuehao Building Materials Tecnology Co., Ltd.

Fujian Topsun Microfiber Co., Ltd.

Grand Team (HK) Trading, Ltd.

Guangdong Yalisijia New Material, Ltd.

Hangzhou Soyang Technologies Co., Ltd.

Hangzhou Yodean Import and Export, Ltd.

Henan Yinjinda New Materials Sales, Ltd.

Henan Yuanlun Industrial Co., Ltd.

Hongkong Statnol Tecnology Co., Ltd.

Hong Kong Polaris Global Trading Co., Ltd.

Huang Chengmei

Huizhou Telon Audio and Visual Equipment, Ltd.

Jiangsu Himei New Material Co., Ltd.

Jiangsu Joyful New Material Co., Ltd.

Nanjing Kingroad, Corp., Ltd.

Ningbo Coolway Refrigeration Equipment Co., Ltd.

Prime Sign International, Ltd.

Qingdao Coseal Screens Technology Co., Ltd.

Qingdao Jumbo International Trade Co., Ltd.

Qingdao Reliance Industry & Trading Co., Ltd.

Robus Wealthy, Ltd.

Sanhe Great Wall Rubber Co., Ltd.

Shangdong Gold Packing Material Tech Co., Ltd.

Shandong Wood Home Trading Co., Ltd.

Shanghai Fly International Trade Co., Ltd.

Shanghai Henghui International Co., Ltd.

Shanghai Herzesd Industrial Co., Ltd.

Shanghai Prema International Trade Co., Ltd.

Shanghai Teraoka Electronic Co., Ltd.

Shuangshui Photographic Equipments Factory

Sichuan Hui Li Industry Co., Ltd.

Skyish Electromotor & Electrical Appliance Co., Ltd.

Snk International FZE

Suzhou Ocan Polymer Material, Ltd.

Table and Company, Ltd.

Thayer Publishing

Vacpak (Hong Kong) Co., Ltd.

Wuxi Chiyu Technology, Ltd.

Wuxi Han Rigid, Corp.

Yangzhou Metrolife Products Co., Ltd.

Yisheng Zhuolian Supply Chain Managementco, Ltd.

Yiwu Hengyun Import Co., Ltd.

Yiwu Peiyi Trade Co., Ltd.

YJ Industrial Co., Ltd.

Yongkang Henruy Imp & Exp Co., Ltd.

Zhangjiagang Likun Import & Export Co., Ltd.

Zhejiang Leinuoer Electricai Co., Ltd.

Zhejiang Sino Rich International Enterprise Co., Ltd.

Zhongshan Honghui Import and Export Co., Ltd.

Zhongyi Solar Technology Co., Ltd.

6. Gobierno

Embajada de la República Popular China en México

Platón No. 317

Col. Polanco

C.P. 11560, Ciudad de México

E. Requerimientos de información

24. El 28 de febrero de 2022 la Secretaría requirió a la Asociación Nacional de Industrias del Plástico, A.C. (ANIPAC) para que aclarara el periodo al que corresponde la participación del 90% referida en su carta del 20 de enero de 2022, así como para que proporcionara el volumen en kilogramos de la producción nacional total de PVC rígido, y de cada una de las empresas productoras nacionales, en particular, de IPISA y Plami, así como de cualquier otra empresa de la que tuviera conocimiento, para los periodos octubre de 2018-septiembre de 2019, octubre de 2019-septiembre de 2020 y octubre de 2020-septiembre de 2021. El 14 de marzo de 2022 presentó su respuesta.

25. El 28 de febrero de 2022 la Secretaría requirió a Sinteplast, S.A. de C.V. (“Sinteplast”) para que proporcionara el volumen en kilogramos de su producción, ventas internas, ventas externas y autoconsumo, para los periodos octubre de 2018-septiembre de 2019, octubre de 2019-septiembre de 2020 y octubre de 2020-septiembre de 2021. El 11 de marzo de 2022 presentó su respuesta.

26. El 28 de febrero de 2022 la Secretaría requirió a un agente aduanal para que presentara un pedimento de importación con su documentación anexa. El 7 de marzo de 2022 presentó su respuesta.

CONSIDERANDOS

A. Competencia

27. La Secretaría es competente para emitir la presente Resolución, conforme a lo dispuesto en los artículos 16 y 34 fracciones V y XXXIII de la Ley Orgánica de la Administración Pública Federal; 1, 2 apartado A, fracción II, numeral 7, y 19 fracciones I y IV del Reglamento Interior de la Secretaría de Economía; 5 y 12.1 del Acuerdo relativo a la Aplicación del Artículo VI del Acuerdo General sobre Aranceles Aduaneros y Comercio de 1994 (el “Acuerdo Antidumping”); 5 fracción VII y 52 fracciones I y II de la Ley de Comercio Exterior (LCE), y 80 y 81 del Reglamento de la Ley de Comercio Exterior (RLCE).

B. Legislación aplicable

28. Para efectos de este procedimiento son aplicables el Acuerdo Antidumping, la LCE, el RLCE, el Código Fiscal de la Federación, la Ley Federal de Procedimiento Contencioso Administrativo (LFPCA), aplicada supletoriamente, de conformidad con el artículo Segundo Transitorio del Decreto por el que se expide la LFPCA, así como el Código Federal de Procedimientos Civiles, estos tres últimos de aplicación supletoria.

C. Protección de la información confidencial

29. La Secretaría no puede revelar públicamente la información confidencial que las partes interesadas le presenten, ni la información confidencial de que ella misma se allegue, de conformidad con los artículos 6.5 del Acuerdo Antidumping, 80 de la LCE y 152 y 158 del RLCE. No obstante, las partes interesadas podrán obtener acceso a la información confidencial, siempre y cuando satisfagan los requisitos establecidos en los artículos 159 y 160 del RLCE.

D. Legitimidad procesal

30. De conformidad con lo señalado en los puntos 121 a 127 de la presente Resolución, la Secretaría determina que IPISA y Plami están legitimadas para solicitar el inicio de este procedimiento administrativo de investigación, de conformidad con lo previsto en los artículos 5.4 del Acuerdo Antidumping y 50 de la LCE.

E. Periodo investigado y analizado

31. La Secretaría determina fijar como periodo investigado el comprendido del 1 de octubre de 2020 al 30 de septiembre de 2021, y como periodo de análisis de daño el comprendido del 1 de octubre de 2018 al 30 de septiembre de 2021, mismos periodos que fueron propuestos por IPISA y Plami, toda vez que estos se apegan a lo previsto en el artículo 76 del RLCE y a la recomendación del Comité de Prácticas Antidumping de la Organización Mundial del Comercio (documento G/ADP/6 adoptado el 5 de mayo de 2000).

F. Análisis de discriminación de precios

1. Precio de exportación

32. Las Solicitantes propusieron calcular el precio de exportación a partir de los precios implícitos de importación de las bases de datos oficiales de comercio exterior del Servicio de Administración Tributaria (SAT) como aproximación de dicho precio. Añadieron que dicha fuente no permite identificar si los precios son netos de descuentos y reembolsos al importador. Señalaron que las estadísticas de importación les fueron proporcionadas por el SAT, a través de la ANIPAC.

33. Agregaron que, en virtud de que a través de las fracciones arancelarias 3920.49.01 y 3920.49.99 de la TIGIE no ingresó únicamente PVC rígido, realizaron una depuración del listado de importaciones con objeto de identificar dicho producto, excluyendo las siguientes operaciones:

a. las que corresponden a régimen no considerado, es decir, las correspondientes a las claves de documento A4; F2; F9; G9, y V1 de las importaciones;

b. películas plásticas de PVC con un contenido superior al 6% de plastificantes, y playera;

c. las muestras;

d. productos distintos a PVC rígido, tales como: PVC no rígido; PVC flexible; PVC semiflexible; productos de materiales distintos a PVC, así como PVC con acabado tipo piel, cuero o madera;

e. productos de PVC impreso; PVC para imprimir o serigrafía, y PVC con aditamentos;

f. productos de PVC para trabajos distintos al termoformado, tales como: termoencogibles; termolaminado; termocontraible; termotransferible; transferencia de calor; de transferencia; termotractil; termoretractil; encogible extrusión; retráctil; termoplástico; termoplástica; transferencia térmica; transferencia, y transferible;

g. PVC con otros usos, tales como: PVC para cortinas y persianas; PVC para plomería, electricidad y ferretería; PVC para uso automotriz, y PVC para sellar, impermeabilizar o aislar;

h. productos finales para el consumo, y no hojas, láminas y tiras para termoformar;

i. PVC en otras presentaciones, tales como: placa; panel; banda; barra; riberte; plaquita; ángulo; cinta, y cintilla;

j. PVC distinto al PVC rígido para termoformado: calzado; para retrabajo, y para guitarra, y

k. operaciones de importaciones cuya descripción únicamente indicaba que se trataba de productos plásticos, y no era posible identificar si se trataba, o no, de producto objeto de investigación.

34. En este sentido, fueron consideradas como producto objeto de investigación las siguientes operaciones:

a. cuya descripción contenía las palabras: blíster; acetato; vacoplast ampollas; termoformado; termoformar; inserto; mica; hoja; tira; lámina; película; film; bobina; PVC rígido; rollos; vinil, y

policloruro de vinilo;

b. importaciones de empresas que fabrican blísters y credenciales;

c. de un importador que fue cliente de las Solicitantes, y

d. de una empresa que comercializa PVC para termoformar, y otra que comercializa película de PVC.

35. Por su parte, la Secretaría se allegó del listado de las importaciones originarias de China que ingresaron a México a través de las fracciones arancelarias 3920.49.01 y 3920.49.99 de la TIGIE, durante el periodo investigado, que obtuvo del Sistema de Información Comercial de México (SIC-M). Con la información que proporcionaron las Solicitantes, cotejó la descripción de los productos, el valor en dólares de los Estados Unidos (dólares) y el volumen, entre otros datos, encontrando diferencias en cuanto al número de operaciones y, por lo tanto, en el valor y volumen.

36. Por lo anterior, la Secretaría determinó calcular el precio de exportación a partir de las estadísticas de importaciones que reporta el SIC-M, en virtud de que la información contenida en dicha base de datos se obtiene previa validación de los pedimentos aduaneros que se da en un marco de intercambio de información entre agentes y apoderados aduanales, por una parte, y la autoridad aduanera, por la otra, misma que es revisada por el Banco de México y, por tanto, se considera como la mejor información disponible.

37. Al respecto, y con base en la metodología propuesta por las Solicitantes, se identificaron las importaciones correspondientes al producto objeto de investigación, metodología que fue aceptada por la Secretaría, en virtud de que a través de la misma fue depurado el listado de las importaciones del cual se excluyó la mercancía que no cumplía con las características del producto objeto de investigación.

38. Con fundamento en el artículo 40 del RLCE, la Secretaría calculó el precio de exportación promedio ponderado en dólares por kilogramo para el PVC rígido originario de China, para el periodo investigado.

a. Ajustes al precio de exportación

39. Las Solicitantes manifestaron que el valor en aduana de la mercancía, expresado en moneda nacional y determinado conforme a lo dispuesto en el Título Tercero, Capítulo III, Sección Primera de la Ley Aduanera, incluye, además del valor factura, los gastos de embalaje tanto de mano de obra como de materiales, así como los gastos de transporte, seguros y gastos conexos, en que se incurra con motivo del transporte de las mercancías, por lo que el precio reportado en las bases de aduanas corresponde a un precio a nivel Costo, Seguro y Flete (“CIF”, por las siglas en inglés de Cost, Insurance and Freight) de la mercancía, por lo cual se requiere realizar los ajustes correspondientes a flete terrestre, así como por flete y seguro marítimos.Añadieron que la información presentada por las Solicitantes es la mejor que tuvieron razonablemente a su alcance, de conformidad con el artículo 5.2 del Acuerdo Antidumping.

i Flete interno

40. Las Solicitantes indicaron que consultaron diversas páginas de Internet que proporcionan cotizaciones de fletes internos en China, y encontraron una consultora internacional que se dedica a apoyar a las empresas que precisen comprar, fabricar o vender en el mercado chino, llamada SedeenChina, la cual, señalaron, cuenta con más de quince años de experiencia, y se dedica a ofrecer servicios para la compra y venta en China, misma que publicó un artículo en julio de 2017 acerca del costo del transporte en el interior de dicho país.

41. Para estimar el costo, en dicho artículo se aprecia una tabla donde se divide el país en seis sectores, partiendo de la distancia a donde se envía el producto, estipulando el costo por el primer kilogramo que se envía y por los kilogramos subsecuentes.

42. Para calcular el flete aplicado al PVC rígido, las Solicitantes consideraron los costos del transporte interno en la región de Shanghái y las provincias limítrofes (región 1), para contenedores de 20 y 40 pies que, conforme a la información publicada en la página de Internet www.icontainers.com, corresponden a 28 y 29 toneladas, respectivamente. Posteriormente, dividieron este costo entre los kilogramos totales para obtener el precio en renminbi por kilogramo.

43. Al respecto, la Secretaría previno a las Solicitantes para que explicaran por qué consideraron únicamente el sector 1 (municipio de Shanghái y provincias limítrofes de Zhejiang y Jiangsu), referido en el artículo publicado por la consultora SedeenChina, y no incluyeron los otros cinco sectores ahí señalados. En respuesta, indicaron que las empresas de las que tuvieron conocimiento se ubicaron en el sector 1, por lo que consideraron razonable utilizar solo esta zona como un escenario conservador, y no los otros cinco sectores, con la intención de evitar sesgos que podrían generarse al sobreestimar el flete interno.

44. Adicionalmente, la Secretaría solicitó que justificaran el uso de contenedores de 20 y 40 pies para el traslado del producto objeto de investigación. En respuesta, señalaron que presentaron impresiones de pantalla de la página de Internet alibaba.com, con información de compañías que comercializan a través de dicho portal, y que exportan a Norteamérica, utilizando contenedores de 20 pies para sus operaciones. Agregaron que, con el fin de presentar un soporte del tamaño del contenedor en el que se comercializa el producto objeto de investigación, exhibieron documentos de sus ventas, en los que se observa que estasfueron realizadas en contenedores de 40 pies. Señalaron que el tamaño del contenedor para transportar el PVC rígido depende de las necesidades del comprador y vendedor, por lo que consideraron ambos tamaños.