DOF: 28/08/2018

RESOLUCIÓN por la que se acepta la solicitud de parte interesada y se declara el inicio de la investigación antidumping sobre las importaciones de bobinas de papel aluminio originarias de la República Popular China, independientemente del país de procedencia.

Al margen un sello con el Escudo Nacional, que dice: Estados Unidos Mexicanos.- Secretaría de Economía.

RESOLUCIÓN POR LA QUE SE ACEPTA LA SOLICITUD DE PARTE INTERESADA Y SE DECLARA EL INICIO DE LA INVESTIGACIÓN ANTIDUMPING SOBRE LAS IMPORTACIONES DE BOBINAS DE PAPEL ALUMINIO ORIGINARIAS DE LA REPÚBLICA POPULAR CHINA, INDEPENDIENTEMENTE DEL PAÍS DE PROCEDENCIA

Visto para resolver en la etapa inicial el expediente administrativo 05/18 radicado en la Unidad de Prácticas Comerciales Internacionales (UPCI) de la Secretaría de Economía (la “Secretaría”), se emite la presente Resolución de conformidad con los siguientes

RESULTANDOS

A. Solicitud

1. El 2 de mayo de 2018 Almexa Aluminio, S.A. de C.V. (“Almexa” o la “Solicitante”), solicitó el inicio de la investigación administrativa por prácticas desleales de comercio internacional, en su modalidad de discriminación de precios, sobre las importaciones de bobinas de papel aluminio originarias de la República Popular China (“China”), independientemente del país de procedencia.

2. Almexa manifestó que las importaciones de bobinas de papel aluminio originarias de China, se están realizando en condiciones de discriminación de precios y están causando un daño importante a la rama de producción nacional y amenazan con causar aún más daño en forma inminente si no se imponen cuotas compensatorias.

3. Propuso como periodo investigado el comprendido del 1 de enero de 2017 al 31 de diciembre de 2017 y como periodo de análisis de daño el comprendido del 1 de enero de 2015 al 31 de diciembre de 2017.

B. Solicitante

4. Almexa es una empresa constituida conforme a las leyes mexicanas. Su principal actividad consiste, entre otras, en la transformación industrial del aluminio en productos elaborados o semielaborados. Señaló como domicilio para recibir notificaciones el ubicado en Insurgentes Sur No. 1898, Edificio Torre Siglum, piso 14, despacho 1421, Col. Florida, C.P. 01020, Ciudad de México.

C. Producto investigado

1. Descripción general

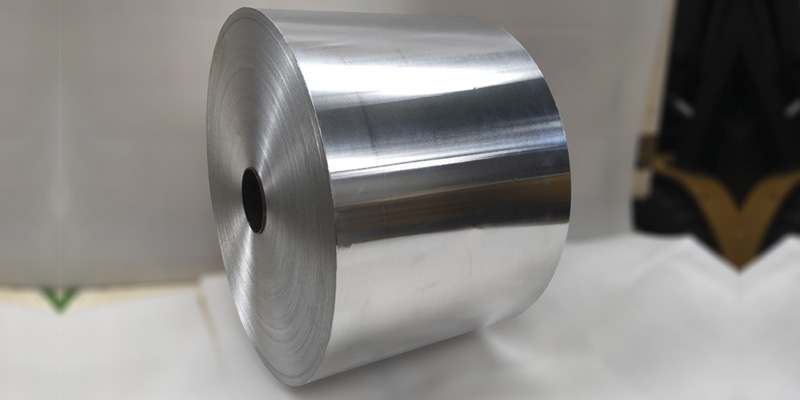

5. Almexa señaló que el producto objeto de investigación son las bobinas de papel aluminio para uso doméstico y/o industrial de espesor igual o menor a 0.080 milímetros (mm), sin soporte, simplemente laminadas, con diámetro externo igual o mayor a 100 mm y con peso mayor a 5 Kg. (“foil de aluminio”).

6. Indicó que el nombre genérico, comercial y/o técnico con el que se conoce al producto objeto de investigación es foil de aluminio, foil, foil de aluminio industrial, foil de aluminio para alimentos, foil de aluminio para empaque, foil de aluminio para uso doméstico, foil natural y papel aluminio.

2. Características

7. Almexa señaló que las características de espesor igual o menor a 0.080 mm, sin soporte, simplemente laminadas, con diámetro externo igual o mayor a 100 mm y con peso mayor a 5 kg, son necesarias, suficientes y se deben cumplir de manera simultánea en la definición del producto investigado.

8. Indicó que el producto objeto de investigación es sin soporte, ya que no incluye otros materiales adheridos al mismo, como serían papel, cartón, plástico, adhesivos o pegamentos; y es simplemente laminado porque no cuenta con ningún tipo de proceso adicional al laminado, tales como de impresión o algún trabajo mecánico, por ejemplo, de pintado.

9. Por lo que se refiere a la composición del producto objeto de investigación, la Solicitante manifestó que está hecho de aleaciones de aluminio que contienen más de 92% de aluminio, comúnmente utilizando aleaciones de las series 1000 (99% o más de aluminio en peso), 3000 (el principal metal en la aleación es el manganeso) y 8000 (incluye metales tales como níquel y estaño); asimismo, indicó que las aleaciones no tienen un impacto significativo en costos y únicamente impactan en la dureza y otras propiedades mecánicas del producto.

10. Para sustentar las características del producto objeto de investigación, la Solicitante proporcionó información de diversas páginas de Internet de quince fabricantes de foil de aluminio de China con imágenes y especificaciones del producto. De acuerdo con dicha información, la Secretaría observó que se presenta enrollado en bobinas, se compone de material aluminio en diferentes aleaciones de aluminio y otros elementos químicos, tales como manganeso; asimismo, dichas empresas ofrecen foil de aluminio con un espesor mínimo de 0.005 mm y hasta 0.080 mm y ancho mínimo de 15 mm a 2,600 mm, entre otrasespecificaciones.

3. Tratamiento arancelario

11. Almexa señaló que el producto objeto de investigación ingresa por la fracción arancelaria 7607.11.01 de la Tarifa de la Ley de los Impuestos Generales de Importación y de Exportación (TIGIE), cuya descripción es la siguiente:

|

Codificación

arancelaria |

Descripción

|

|

Capítulo 76

|

Aluminio y sus manufacturas.

|

|

Partida 7607

|

Hojas y tiras, delgadas, de aluminio (incluso impresas o fijadas sobrepapel, cartón, plástico o soportes similares), de espesor inferior o igual a 0.2 mm (sin incluir el soporte).

|

|

-Sin soporte:

|

|

|

Subpartida 7607.11

|

–Simplemente laminadas.

|

|

Fracción 7607.11.01

|

Simplemente laminadas.

|

Fuente: Sistema de Información Arancelaria Vía Internet (SIAVI)

12. La unidad de medida utilizada en la TIGIE y en las operaciones comerciales es el kilogramo.

13. De acuerdo con el SIAVI, las importaciones de foil de aluminio que ingresan por la fracción arancelaria 7607.11.01 de la TIGIE tienen un arancel de 5%, a excepción de aquellas provenientes de los países con los que México ha celebrado acuerdos comerciales, salvo en el caso de Panamá, cuyas importaciones tienen un arancel de 3%.

4. Proceso productivo

14. La Solicitante manifestó que los principales insumos para la elaboración del producto objeto de investigación son el aluminio, chatarra interna de aleación, electricidad y gas. Indicó que el proceso de producción consta básicamente de las siguientes etapas: fundición y refinado del aluminio, moldeado y laminación, como se describe a continuación:

a. el proceso comienza con la fundición del aluminio junto con otros elementos para llegar a la aleación deseada; después de ser fundido, el aluminio es moldeado en formas semiterminadas;

b. los métodos de moldeo más comúnmente usados durante la producción son el de laminado en caliente (direct chill casting) y el de colada continua (continuous casting); al respecto, Almexa indicó que el proceso de laminado en caliente requiere más energía que el de colada continua, por lo que este último es el preferido en las plantas modernas, ya que ofrece mayor productividad;

c. durante el proceso de colada continua, el aluminio fundido es transferido a un núcleo donde es preservado al nivel correcto de pureza y temperatura hasta que está listo para ser vertido a la unidad de moldeo; mientras se vierte, pasa entre cilindros enfriados con agua y sale de la unidad como una tira continua de aluminio, y

d. por último, se realiza el proceso de laminado y enrollado, mediante el cual las formas semiterminadas de aluminio son reducidas en su espesor en la magnitud solicitada por el cliente y luego enrollados en bobinas.

15. Para acreditar lo anterior, Almexa proporcionó un estudio de la Asociación Europea del Aluminio (TALAT Lecture 3210), publicado en 1999, el cual describe el proceso productivo de foil de aluminio mediante el método de colada continua; impresiones de pantalla de páginas de Internet de productores chinos donde indican que fabrican foil de aluminio mediante colada continua y diagramas de proceso productivo, y la determinación preliminar y final de Estados Unidos en la investigación No. 701-TA-570 y 731-TA-1346 en contra de las importaciones de foil de aluminio originarias de China, publicadas en mayo de 2017 y abril de 2018.

5. Normas

16. Almexa señaló que el foil de aluminio de origen chino puede ser fabricado para cumplir con especificaciones internacionales estándar, bajo especificaciones de la norma ASTM B 479-06 de la Sociedad Americana para Pruebas y Materiales (ASTM, por las siglas en inglés de American Society for Testing and Materials) “Especificación estándar para lámina de aluminio recocido y aleación de aluminio para barrera flexible, contacto con alimentos y otras aplicaciones”, la cual aplica a foil para uso industrial y doméstico. De acuerdo con dicha norma, la Secretaría observó que cubre al foil de aluminio recocido y de aleación enespesores de 0.00025 pulgadas (0.0064 mm) a 0.006 pulgadas (0.15 mm), en aleaciones 1100, 1145, 1235, 8011, 8079 y 8111, mismas que no son limitativas y están sujetas a la discrecionalidad del productor.

6. Usos y funciones

17. Almexa señaló que el producto objeto de investigación sirve como insumo en la fabricación de una diversidad de productos, tales como papel aluminio para uso en cocina, estéticas, fabricación de empaques flexibles (alimentos, bebidas, cigarrillos y medicamentos), para uso en casa de materiales adiabáticos (impiden la transferencia de calor), así como en la decoración, impresiones de papelería y productos de industria ligera.

18. Para acreditar lo anterior, la Solicitante presentó imágenes de páginas de Internet de empresas chinas en las que consta el tipo de productos finales que utilizan foil de aluminio como insumo.

D. Partes interesadas

19. Los posibles importadores y exportadores de que tiene conocimiento la Secretaría y que podrían tener interés en comparecer en la presente investigación son:

1. Importadores

5M2S Group, S.A. de C.V.

Jesús del Monte No. 39

Col. Huixquilucan

C.P. 52764, Huixquilucan, Estado de México

A G Convertidora, S.A.P.I. de C.V.

Av. Del Río Ocoyoacac No. 603

Zona Industrial Ocoyoacac

C.P. 52740, Ocoyoacac, Estado de México

Abarrotes El Lirio, S.A. de C.V.

Alejandro Prieto No. 83

Col. Treviño Zapata

C.P. 87450, Matamoros, Tamaulipas

Abastecedora de Alimentos y Embutidos Valle Hermanos, S.A. de C.V.

Carr. a Todos Santos Km 4.5 S/N

Col. Brisas del Pacífico

C.P. 23473, Los Cabos, Baja California Sur

Accel Comercial, S.A. de C.V.

Manuel L. Barragán No. 312 B, C

Col. Ex Hacienda El Canadá

C.P. 66054, General Escobedo, Nuevo León

Virginia Fábregas No. 80

Col. San Rafael

C.P. 06470, Ciudad de México

Aceros y Metales Ecológicos, S.A. de C.V.

Carr. Monterrey-Reynosa Km 23

Col. Hacienda San Antonio

C.P. 67259, Benito Juárez, Nuevo León

ADB Cargo, S. de R.L. de C.V.

La Luz No. 909

Col. Juárez

C.P. 32422, Ciudad Juárez, Chihuahua

Aiimaq, S.A. de C.V.

Águila Azteca No. 138

Parque Industrial Milimex

C.P. 65550, Ciénega de Flores, Nuevo León

Algara, S.A. de C.V.

Camino Real de Toluca No. 154

Col. Bellavista

C.P. 01140, Ciudad de México

Altesa Soluciones Industriales, S.A. de C.V.

Águila Azteca No. 140

Parque Industrial Milimex

C.P. 65550, Ciénega de Flores, Nuevo León

Alum Star, S.A. de C.V.

Av. Eloy Cavazos No. 2710-B

Col. Lomas de Tolteca

C.P. 67170, Guadalupe, Nuevo León

Alumicasa, S.A. de C.V.

Martín de Zavala No. 2926

Col. Garza Nieto

C.P. 64420, Monterrey, Nuevo León

Aluplast, S.A. de C.V.

Acueducto Río Hondo No. 28

Col. Lomas Virreyes

C.P. 11000, Ciudad de México

Av. Acacias L1, 1-A y 2, Mz. 10

Parque Industrial Bruno Pagliai

C.P. 91697, Veracruz, Veracruz

Aluprint, S. de R.L. de C.V.

Eje 120 No. 320

Zona Industrial, 1ra. Sección

C.P. 78395, San Luis Potosí, San Luis Potosí

Apoyo Comercial Logístico, S. de R.L. de C.V.

Sor Juana Inés De La Cruz No. 333

Col. Mesa de Otay

C.P. 22510, Tijuana, Baja California

APT Corporación Industrial, S. de R.L. de C.V.

Prol. Carlos Salazar No. 2850

Col. Chepevera

C.P. 64040, Monterrey, Nuevo León

Artesanías Baja, S. de R.L. de C.V.

Blvd. Universidad No. 12965

Parque Industrial Int. Tijuana

C.P. 22575, Tijuana, Baja California

ASK Index de México, S.A. de C.V.

Calle Siete Sur No. 117, Esq. 1 Oriente

Ciudad Industrial Nueva Tijuana

C.P. 22444, Tijuana, Baja California

Banlu Comercializadora, S.A. de C.V.

Volcán Popocatépetl No. 5250, Local 3

Col. El Colli Urbano

C.P. 45070, Zapopan, Jalisco

Bemis Packaging México, S.A. de C.V.

Barroteras No. 3047

Col. Álamo Industrial

C.P. 45593, San Pedro Tlaquepaque, Jalisco

Bezaury, S.A. de C.V.

Prol. Ingenieros Militares No. 82

Col. San Lorenzo Tlaltenango

C.P. 11210, Ciudad de México

Blanes Hermanos Trade, S.A. de C.V.

Valle del Tigris No. 240, Mz. 15, Lt. 36

Col. Valle de Aragón

C.P. 55280, Ecatepec de Morelos, Estado de México

Border Imports, S. de R.L. de C.V.

Blvd. Bellas Artes No. 17686

Col. Garita Internacional

C.P. 22430, Tijuana, Baja California

Camrod Servicios Comerciales Internacionales, S. de R.L. de C.V.

Girasoles No. 23

Fracc. Las Margaritas, 1ra. Sección

C.P. 54050, Tlalnepantla de Baz, Estado de México

Carlos Ignacio Morales Soto

Callejón 16 de septiembre No. 1300, Esq. Calle 13

Col. San Luis Río Colorado

C.P. 83448, Río Colorado, Sonora

Casa Sommer, S.A. de C.V.

Blvd. Toluca No. 13

Col. San Francisco Cuautlalpan

C.P. 53569, Naucalpan de Juárez, Estado de México

CDY del Norte, S.A. de C.V.

Calle Sin nombre No. 211

Parque Industrial La Silla

C.P. 66600, Apodaca, Nuevo León

Chiki Planet, S.A. de C.V.

Calz. Ignacio Zaragoza No. 1067

Col. Agrícola Oriental

C.P. 08500, Ciudad de México

Coiba Import, S.A. de C.V.

Río Tizapán No. 1735

Col. Atlas

C.P. 44870, Guadalajara, Jalisco

Comercializadora Almas, S.A. de C.V.

Av. República de Argentina No. 1062

Col. Hípico

C.P. 21210, Mexicali, Baja California

Comercializadora CM Paraíso de Telas, S.A. de C.V.

Garibaldi No. 760

Col. Capilla de Jesús

C.P. 44200, Guadalajara, Jalisco

Comercializadora Dax, S.A. de C.V.

Av. Niños Héroes No. 851

Zona Centro

C.P. 22000, Tijuana, Baja California

Comercializadora Mavilu Cavazos RCR, S.A. de C.V.

Guadalupe Mainero No. 1705

Col. Miguel Hidalgo y Costilla

C.P. 88650, Reynosa, Tamaulipas

Comercializadora Prome, S.A. de C.V.

Mariano Escobedo No. 1107

Col. Centro

C.P. 64000, Monterrey, Nuevo León

Comercializadora Solucionista de Importaciones y Compras, S. de R.L. de C.V.

Calle 81-D No. 824

Col. Internacional

C.P. 97256, Mérida, Yucatán

Comercializadora TMC, S.A. de C.V.

Blvd. Josefa Ortiz de Domínguez No. 113-A

Col. San Francisco del Rincón

C.P. 36300, Guanajuato, Guanajuato

Comercio y Servicios Cash and Flow, S. de R.L. de C.V.

Calle Batopilas No. 2250

Col. Madero

C.P. 22040, Tijuana, Baja California

Consorcio de Comercio Exterior Zume, S. de R.L. de C.V.

Blvd. Tercera Oeste No. 17544

Col. Garita de Otay

C.P. 22430, Tijuana, Baja California

Convertidora GMV, S.A. de C.V.

Agricultura No. 237

Col. Agua Blanca Industrial

C.P. 45235, Zapopan, Jalisco

Corporativo Angox, S.A. de C.V.

Independencia No. 927

Col. San Miguel

C.P. 37390, León, Guanajuato

CT Fibras Sintéticas, S. de R.L. de C.V.

Raúl Bailleres No. 16-A

Col. Silao Centro

C.P. 36100, Silao, Guanajuato

Cuprum Metales Laminados, S.A. de C.V.

Av. López Mateos No. 1007

Col. Bosques del Nogalar

C.P. 66480, San Nicolás de los Garza, Nuevo León

Av. Uno No. 498-2

Parque Industrial Cartagena

C.P. 54918, Tultitlán de Mariano Escobedo, Estado de México

Desarrollos Solares Arandas, S.A. de C.V.

Camino al Gallito No. 920

Col. Centro

C.P. 47180, Arandas, Jalisco

Diga, S.A. de C.V.

La Acocila No. 9

Col. Barrio de la Concepción

C.P. 54900, Tultitlán de Mariano Escobedo, Estado de México

Distribución Industrial Pacífico, S. de R.L. de C.V.

Venustiano Carranza No. 699

Col. Valle Dorado

C.P. 21399, Mexicali, Baja California

Distribuidora Artesanal, S.A. de C.V.

Blvd. Corredor 2000, No. 26135, Int. 22

Fracc. El Dorado

C.P. 22235, Tijuana, Baja California

Distribuidora Industrial Mexicana, S.A.

Lebrija No. 151

Col. Cerro de la Estrella

C.P. 09860, Ciudad de México

Economax, S.A. de C.V.

Periférico Luis Donaldo Colosio Murrieta No. 38

Col. El Greco

C.P. 84094, Nogales, Sonora

Economía en Materiales Publicitarios, S.A. de C.V.

José María Bustillos No. 33

Col. Algarín

C.P. 06880, Ciudad de México

Electro MAG, S.A. de C.V.

San Luis Tlatilco No. 30

Parque Industrial Naucalpan

C.P. 53489, Naucalpan de Juárez, Estado de México

Electrónica BRK de México, S.A. de C.V.

Av. Parque Industrial Juárez No. 3810

Parque Industrial Juárez

C.P. 32630, Ciudad Juárez, Chihuahua

Elring Klinger México, S.A. de C.V.

Alfonso Gómez Orozco No. 122

Col. Exportec

C.P. 50200, Toluca, Estado de México

Empaques Universales para Alimentos, S.A. de C.V.

Calz. Gobernador Luis G. Curiel No. 3323

Col. El Manantial

C.P. 44910, Guadalajara, Jalisco

Época KM, S.A. de C.V.

Juan Hernández y Dávalos No. 97

Col. Algarín

C.P. 06880, Ciudad de México

Ernestina Astorga Espinoza

Ecuatorianos No. 8630

Col. Infonavit Latinos

C.P. 22680, Tijuana, Baja California

Extrupack, S.A. de C.V.

Río Santiago No. 1015

Col. Las Margaritas

C.P. 37470, León, Guanajuato

Lerdo de Tejada No. 899

Col. Santa Catarina

C.P. 66350, El Lechugal, Nuevo León

Filtros y Mallas de Puebla, S.A. de C.V.

Cda. San Andrés No. 20

Col. San Francisco Acatepec

C.P. 72846, San Andrés Cholula, Puebla

Filtros y Telas, S.A. de C.V.

Lago Muritz No. 27, Esq. Lago de Términos

Col. Marina Nacional

C.P. 11320, Ciudad de México

Fisher México, S. de R.L. de C.V.

Prol. Díaz Ordaz No. 304, Int. 4

Col. Bosques del Nogalar

C.P. 66480, San Nicolás de los Garza, Nuevo León

Fol Mex, S.A. de C.V.

Tenayuca No. 1

Col. Centro Industrial

C.P. 54030, Tlalnepantla de Baz, Estado de México

Forcel, S.A. de C.V.

Zaragoza Norte No. 202

Col. Centro de Guadalupe

C.P. 67100, Guadalupe, Nuevo León

Franco Autocolors, S.A. de C.V.

Chapultepec No. 2851

Col. Juárez

C.P. 32300, Chihuahua, Chihuahua

Franquicias de Occidente, S.A. de C.V.

José Guadalupe Montegro No. 1966

Fracc. Lafayette

C.P. 44150, Guadalajara, Jalisco

Galas de México, S.A. de C.V.

Oriente 174 No. 473

Col. Moctezuma, 2da. Sección

C.P. 15500, Ciudad de México

Geka Internacional, S. de R.L. de C.V.

Avellana No. 123

Col. Almendros Residencial

C.P. 28869, Manzanillo, Colima

Grafo Regia, S. de R.L. de C.V.

General Anaya No. 560 Pte.

Col. Bella Vista

C.P. 64410, Monterrey, Nuevo León

Grupo Comercial Armiro, S.A. de C.V.

Calle 7 No. 54

Col. Centro

C.P. 83600, Caborca, Sonora

Grupo Sideneg, S.A. de C.V.

Av. Paseo Royal Country No. 4650

Torre Aura Corporativo, piso 8, Int. 801

Col. Puerta de Hierro

C.P. 45116, Zapopan, Jalisco

Guibermx, S.A. de C.V.

Granjeros Oriente No. 662, Local 3

Col. Burócrata

C.P. 81290, Los Mochis, Sinaloa

Héctor Octavio Navarro Delgado

Almendra No. 6

Col. Huertas, 4ta. Sección

C.P. 22117, Tijuana, Baja California

Hersmex, S. de R.L. de C.V.

Av. Industrias del Poniente No. 201

Col. Centro

C.P. 66050, General Escobedo, Nuevo León

Icontech Mexicana, S.A. de C.V.

Prol. División del Norte No. 4541, L-12

Col. Ejidos de Huipulco

C.P. 14380, Ciudad de México

Imalumex, S.A. de C.V.

Vía Morelos No. 601

Col. San Pedro Xalostoc

C.P. 55310, Ecatepec de Morelos, Estado de México

Importaciones R & P, S. de R.L. de C.V.

Blvd. Bellas Artes No. 17686

Col. Garita Internacional

C.P. 22430, Tijuana, Baja California

Importaciones Universales Manolo, S.A. de C.V.

Río Lerma No. 7

Col. Parque Industrial

C.P. 72730, Cuautlancingo, Puebla

Importaciones y Exportaciones Ruga, S.A. de C.V.

Virgen No. 4431

Col. La Calma

C.P. 45070, Zapopan, Jalisco

Importadora Mmcale, S.A. de C.V.

Vid No. 263

Col. Hogar y Seguridad

C.P. 02820, Ciudad de México

Importadora y Exportadora Olmos, S.A. de C.V.

Aldama No. 1238

Col. Hernández Romo

C.P. 44419, Guadalajara, Jalisco

Impulsora Comercial Padcar, S. de R.L. de C.V.

Plateros No. 1701

Col. Industrial

C.P. 21010, Mexicali, Baja California

Industrial Livorno, S.A. de C.V.

General Terán No. 108

Col. San Nicolás de los Garza Centro

C.P. 66400, San Nicolás de los Garza, Nuevo León

Industrializadora de Cárnicos Strattega, S.A. de C.V.

Carr. a Cuauhtémoc Km 7.5

Col. Las Ánimas

C.P. 31450, Chihuahua, Chihuahua

Industrias Aluplastic, S.A. de C.V.

Francisco Villa No. 48-A

Col. Ejidal Norte

C.P. 59660, Zamora, Michoacán

Interacción y Comercio, S.A. de C.V.

Blvd. Miguel de la Madrid Hurtado Km 4.5, No. 502

Col. Manzanillo

C.P. 28219, Manzanillo, Colima

International Foam Mex, S.A. de C.V.

San Rafael Atlixco No. 26

Col. Barrio San Miguel

C.P. 09360, Ciudad de México

International Logistics Services and Import of México, S.A. de C.V.

Blvd. Juan Alonso de Torres No. 1443

Col. Valle del Campestre

C.P. 37150, León, Guanajuato

José Francisco Franco Duarte

Beisbolistas No. 1069

Col. Juventud Deportiva

C.P. 21353, Mexicali, Baja California

Juan Pablo Arias Valdés

Francisco Villa No. 48-A

Col. Ejidal Norte

C.P. 59660, Zamora, Michoacán

Kabell Distribuidora, S.A. de C.V.

Lafontaine No. 324

Col. Polanco

C.P. 11560, Ciudad de México

Río Grijalva No. 108

Col. Del Valle

C.P. 66220, San Pedro Garza García, Nuevo León

Keihin de México, S.A. de C.V.

Santiago Poniente 200, Mz. 5, Lt. 1

Ciudad Satélite

C.P. 78423, San Luis Potosí, San Luis Potosí

Klimet, S.A. de C.V.

Av. Lázaro Cárdenas No. 1150

Parque Industrial El Álamo

C.P. 44490, Guadalajara, Jalisco

La Duya y sus Platos, S.A. de C.V.

Bosques de los Cedros No. 323

Col. Bosques del Centinela

C.P. 45187, Zapopan, Jalisco

Leonel Villa Celiz

Portal de Pamplona No. 1727

Col. Juárez

C.P. 32675, Ciudad Juárez, Chihuahua

Leticia León Limón

Av. Higueras No. 182

Fracc. Valle Verde

C.P. 22500, Tijuana, Baja California

Logística Creativa Terán, S.A. de C.V.

Emiliano Zapata No. 28, Int. 10

Col. San Juan de Aragón

C.P. 07950, Ciudad de México

Logística Servicios de Aduana Occidental, S.A. de C.V.

Av. Los Aztecas Sur No. 462, Esq. Blvd. Industrial

Col. Nueva Tijuana

C.P. 22435, Tijuana, Baja California

LS Global Trade, S.A. de C.V.

Poniente 152 No. 502, Edificio 33-B

Unidad Habitacional Lindavista Vallejo

C.P. 07720, Ciudad de México

Bajío 360

Col. Hipódromo

C.P. 06100, Ciudad de México

Lucía Figueroa Osuna

Carr. Transpeninsular No. 101

Col. Ejido Nuevo

C.P. 22930, San Quintín, Baja California

Luvata Juárez, S. de R.L. de C.V.

Av. Enrique Pinocelli No. 8775

Parque Industrial Aerojuárez

C.P. 32695, Ciudad Juárez, Chihuahua

Maba Comercializadora, S.C.

Mina No. 2452

Col. Sector Centro

C.P. 88000, Nuevo Laredo, Tamaulipas

Macsulir, S. de R.L. de C.V.

Blvd. Díaz Ordaz No. 4801

Col. Ceceña

C.P. 22105, Tijuana, Baja California

Maderería las Lomitas, S.A. de C.V.

Geranios No. 200, Mz. 22

Col. Lomitas Indeco

C.P. 22810, Ensenada, Baja California

Manufacturas y Ensambles Fernández y Asociados, S.A. de C.V.

Av. Anáhuac S/N, Esq. Calle 7

Col. Ferrocarril

C.P. 84210, Agua Prieta, Sonora

Max Beauty Supply, S. de R.L. de C.V.

Francisco I. Madero No. 438, Int. 4, Planta Alta

Col. Primera Sección

C.P. 21100, Mexicali, Baja California

MQ Asesoría Logística, S. de R.L. de C.V.

Volcán Ajusco No. 5708

Col. El Colli Urbano

C.P. 45070, Zapopan, Jalisco

Negocios Internacionales Comtrade, S. de R.L. de C.V.

Blvd. Juan Alonso de Torres No. 1443

Col. Privada Del Moral

C.P. 37150, León, Guanajuato

NP Steel, S.A. de C.V.

Av. Luis Donaldo Colosio No. 202

Parque Industrial El Sabinal

C.P. 66645, Apodaca, Nuevo León

Nutrigo, S.A. de C.V.

Carr. Toluca-Atlacomulco Km 30.5

Col. Ixtlahuaca de Rayón Centro

C.P. 50740, Ixtlahuaca, Estado de México

OGC Negocios Internacionales, S. de R.L. de C.V.

Blvd. Tercera Oeste No. 17541

Col. Garita de Otay

C.P. 22430, Tijuana, Baja California

Plasti-Mundo, S.A. de C.V.

Av. Patriotismo No. 178

Col. Tacubaya

C.P. 11870, Ciudad de México

Ploca, S.A. de C.V.

Democracias No. 69

Col. San Miguel Amantla

C.P. 02700, Ciudad de México

Procesadora de Artículos Domésticos, S.A. de C.V.

Francisco Javier Mina No. 100

Col. Margarita Maza de Juárez

C.P. 52926, Atizapán de Zaragoza, Estado de México

Procesadora Industrial GMA, S.A. de C.V.

Circunvalación Sur No. 347

Col. Paseos del Sol, 3ra. Sección

C.P. 45079, Zapopan, Jalisco

Proyectos Mercadotécnicos Vazse, S.A. de C.V.

Independencia No. 254-B

Col. Centro

C.P. 28100, Tecomán, Colima

Que más Baja, S. de R.L. de C.V.

Centinela No. 3441

Col. La Mesa

C.P. 22439, Tijuana, Baja California

Representaciones de Franquicias, S.A. de C.V.

Av. Miguel Alemán No. 5391, L-3

Col. Rincón de la Purísima

C.P. 67129, Guadalupe, Nuevo León

Restaurantes Exclusivos del Bajío, S. de R.L. de C.V.

Carr. Querétaro-Celaya Km 501+900

Col. El Jacal

C.P. 76187, Querétaro, Querétaro

Rodolfo Márquez Allegre

Hacienda la Antigua No. 26

Col. Hacienda Las Palmas

C.P. 52763, Huixquilucan, Estado de México

Rogelio Villegas Torres

Gustavo Garmendia No. 1399

Col. Tijuana

C.P. 22250, Tijuana, Baja California

Rollos y Etiquetas Rollet, S.A. de C.V.

Blvd. Federico Benítez No. 8800, Int. 7C

Col. Las Brisas

C.P. 22115, Tijuana, Baja California

Royal Border, S.A. de C.V.

Eje 118 No. 230, Int. 3

Zona Industrial Urbano

C.P. 78395, San Luis Potosí, San Luis Potosí

Sanye Importaciones, S.A. de C.V.

Colonias No. 671

Col. Moderna

C.P. 44190, Guadalajara, Jalisco

Siemens, S.A. de C.V.

Av. Ejército Nacional No. 350

Col. Polanco, 5ta. Sección

C.P. 11560, Ciudad de México

Sodmetal, S.A. de C.V.

Av. Urbina No. 72

Parque Industrial Naucalpan

C.P. 53489, Naucalpan de Juárez, Estado de México

Sol Distribuidora de Nogales, S.A. de C.V.

Av. De los Maestros No. 42, Int. 11

Col. Jardines del Bosque

C.P. 84063, Nogales, Sonora

Suministros Industriales Barsa, S. de R.L. de C.V.

Aldama C/Libramiento Luis Echeverría

Col. Centro

C.P. 88500, Reynosa, Tamaulipas

Súper Mercado Carnicería La Grande, S.A. de C.V.

Av. Zuazua No. 575

Col. Primera Sección

C.P. 21100, Mexicali, Baja California

Tetra Pak Querétaro, S.A. de C.V.

Cda. Tequisquiapan No. 101

Parque Industrial

C.P. 76220, Querétaro, Querétaro

Carr. Libre a Celaya Km 9.5

Fracc. Villa Corregidora

C.P. 76900, Querétaro, Querétaro

Travers Tool, S. de R.L. de C.V.

Av. 5 de febrero No. 1347

Col. Carrillo

C.P. 76130, Santiago de Querétaro, Querétaro

Ultra Laboratorios, S.A. de C.V.

Av. Dr. Roberto Michel No. 2920

Col. Álamo Industrial

C.P. 44490, Guadalajara, Jalisco

V V Recolectores, S.A. de C.V.

Juan Álvarez No. 302

Col. Centro

C.P. 64000, Monterrey, Nuevo León

Valkiria Almacenes de Occidente, S.A. de C.V.

Gómez Farías No. 2585

Col. San Andrés

C.P. 44810, Guadalajara, Jalisco

Virrey Buffets, S.A. de C.V.

Héroes de Nacozari Sur No. 2502

Col. Jardines de las Bugambilias

C.P. 20276, Aguascalientes, Aguascalientes

Wendy Geovana Cerna García

Hacienda la Croix No. 2176

Col. Circunvalación Oblatos

C.P. 44716, Guadalajara, Jalisco

2. Importadores de los que no se tienen datos de localización

Distribuidora Nogalex, S. de R.L. de C.V.

Esparza y Rodarte Comercialización, S. de R.L. de C.V.

Mario Alberto Guizar Hernández

Poixmore, S. de R.L. de C.V.

3. Exportadores

Acua International, LLC

1473 Fieldbrook Street

Chula Vista

Zip Code 91913, California, USA

Alcha International Holdings Limited

7-11 Canton Road

World Commerce Center, Room 1401, 14th floor

Harbour City, Tsimshatsui

Kowloon, Hong Kong

Aluminum Corporation of China

62 North Street

Haidian District Xizhimen

Zip Code 100814, Beijing, China

American International Ind.

2220 Gaspar Av.

Los Angeles

Zip Code 90040, California, USA

Amorus USA, Inc.

30th Street No. 1444

San Diego

Zip Code 92154, California, USA

Avako Metals

202 England Street No. A

Ashland

Zip Code 23005, Virginia, USA

B & B Sales, Inc.

1225 Kenmount Road

Paradise

Zip Code A1L 0V8, Newfoundland and Labrador, Canada

B & D Trading Co., Ltd.

7529 Sunset Av., Suite I

Fair Oaks

Zip Code 95628, California, USA

Baili Trade Co., Ltd.

15 Baozhu Middle Road

Foreign Economic Office Building, 2nd floor

Shaxi Town, Zhongshan City

Zip Code 528400, Guangdong, China

Baoding Easy Imp & Exp Co., Ltd.

336 Middle of Sanfeng Road

Baoding

Zip Code 071000, Hebei, China

Beacon Mercantile Company

25-27 Shing Wan Road

Shing Chuen Industrial Building, No. 6, 2nd floor

Tai Wai N.T., Hong Kong

Beauty Systems Group, LLC

3001 Colorado Blvd.

Denton

Zip Code 76210, Texas, USA

Beijing Sinometal Technology Co., Ltd.

30 Yun Hexi Street

Building No. 20, Room 432

Tongzhou District

Zip Code 101100, Beijing, China

Beijing Tiancheng Hongye Holding Co., Ltd.

East Auto Museum Road, Room 801, Building 6

Nuode Center

Fengtai District

Zip Code 100070, Beijing, China

Bemis Company, Inc.

2301 Industrial Drive

One Neenah Center, 4th floor

Neenah

Zip Code 54956, Wisconsin, USA

Betty Dain Creations, Inc.

9701 NW 112 Av., Suite 10

Miami

Zip Code 33178, Florida, USA

Bob Fernandez and Sons, Inc.

801 N. Douglas Av.

Douglas

Zip Code 85607, Arizona, USA

Boxing Ruifeng Aluminium Co., Ltd.

28 Brand Road

Xu Guang Hu Industrial Park

New District, Suzhou City

Zip Code 215000, Jiangsu, China

BRK Brands, Inc.

3901 Liberty Street Road

Aurora

Zip Code 60504, Illinois, USA

Buso Corp.

1100 Industrial Blvd. D16

Chula Vista

Zip Code 91911, California, USA

Cartonal Italia, S.P.A.

Piazza della Serenissima No. 80

Castelfranco Veneto

Zip Code 31033, Treviso, Italy

Cellmark Direct, LLC

Cellmark Paper, Inc.

80 Washington Street

Norwalk

Zip Code 06854, Connecticut, USA

Centro Mercantile, Inc.

975 North Industrial Park Av.

Nogales

Zip Code 85621, Arizona, USA

Changshu Sinometal Metallic Material Co., Ltd.

23 Zhuhai Road

A1605-A1607, Building 1

Longying Business Plaza

Changshu

Zip Code 215523, Jiangsu, China

Changzhou Forte Power Machinery Co., Ltd.

5 Luoxi Town Sheng da Road

New District, Changzhou

Zip Code 213133, Jiangsu, China

Changzhou Imposol New Energy Co., Ltd.

1302 East Block

Shenlong Business Building

Zhonglou District

Zip Code 213000, Changzhou City, China

CNBM International Corporation

4 Shouti South Road

Zhuyu Business Center, 17th floor

Haidian District

Zip Code 100048, Beijing, China

Commerce Factory Co., Ltd.

31 North Huo Ju Road

Huli Xiamen

Zip Code 361006, Fujian, China

Concord USA Corp.

10915 Painter Av.

Santa Fe Springs

Zip Code 90670, California, USA

Connexa L.C.

115 Nw 167th Street, 2nd floor

Miami

Zip Code 33169, Florida, USA

Constantia Colmar, LLC

92 County Line Road

Colmar

Zip Code 18915, Pennsylvania, USA

Contact Import & Export, LLC

10145 Viaducto de la Amistad No. 2

San Diego

Zip Code 92154, California, USA

Cuprum Asia Limited

15 Queen’s Road Central

Gloucester Tower, 8th floor

Landmark, Hong Kong

Cygnus Beauty Supply Wholesale

2751 S. Alameda Street

Los Angeles

Zip Code 90058, California, USA

Daystar Packaging International Limited

33 Mong Kok Road

Bright Way Tower, Unit 04, 7th floor

Kowloon, Hong Kong

DHS Trading Limited

700 Ningnan(s) Road

Yinzhou District

Zip Code 315000, Ningbo, China

Dingsheng Aluminium Industries (Hong Kong) Trading

Pingyao Industries Area

Yuhang District, Hangzhou City

Zip Code 311115, Zhejiang, China

Jingkou Industries Area

Zhenjiang City

Zip Code 212141, Jiangsu, China

DSR Global FZC

P.O. Box 643798

Dubai, United Arab Emirates

Eb & Sons, LLC

1979 Julian Street

San Luis

Zip Code 85349, Arizona, USA

Essence Labs, Inc.

21005 Superior Street

St. Chatsworth

Zip Code 91311, California, USA

Eve Hair, Inc.

3935 Paramount Blvd.

Lakewood

Zip Code 90712, California, USA

Eyarn Lighting Limited

303 Hennessy Road

CRE Building, Room 1301, 13th floor

Wan Chai, Hong Kong

Fandex Limited

1 On Kwan SL

Kings Wing Plaza 2, Suite M-Q, 12th floor

Shek Mun

Shatin, N.T., Hong Kong

62 Mody Road

Wing On Centre, Suite 701, 7th floor

Tsim Sha Tsui East

Kowloon, Hong Kong

FBC Logistics & Supply, LLC

34 Karl-Liebknecht-Street

Zip Code 10178, Berlin, Germany

8 Martin-Luther-Strasse

Zip Code 10777, Berlin, Germany

Guangdong Guanxin Suntec Metal Holdings Co., Ltd.

1000 Xinguang Road East

East Tower Poly World Trade Center, 14th floor

Zip Code 510308, Guangzhou, China

Guangzhou Icesource Co., Ltd.

Sixth of No. 99 Fulian Road

Shilou Town, Panyu District

Zip Code 511242, Guangzhou, Guangdong, China

Guilin Guanglu Measuring Instrument Co., Ltd.

Hi Tech Industrial Zone

Guilin

Zip Code 541004, China

Haining Chaoyue Import and Export Co., Ltd.

196-1 Lianhong Road

Yuanhua Industrial Zone

Haining Jiaxing

Zip Code 314416, Zhejiang, China

Hair Art International, Inc.

4630 Van Nuys Blvd., 2nd floor

Sherman Oaks

Zip Code 91403, California, USA

Hair Republic, Inc.

3935 Paramount Blvd.

Lakewood

Zip Code 90712, California, USA

Hangzhou International Economic Cooperation Co., Ltd.

2 Chaowang Road

Xiandai Ya Yuan

Zip Code 133101, Hangzhou, Zhejiang, China

Henan Mingtai Al. Industrial Co., Ltd.

6 Changchun Road

High & New Tech Zone

Zhengzhou

Zip Code 450001, Henan, China

Henan Tendeli Metallurgical Materials Co., Ltd.

7 Anzhang Road

Beiguan District

Zip Code 455000, Anyang Henan, China

Henan Yongyang Imp. and Exp. Co., Ltd.

Building 2, Room 2103, East Jinshui Road

Yabao Orient International Plaza

Zip Code 450000, Zhengzhou, China

Henan Zhongfu Industrial Co., Ltd.

31 Xinhua Road

Gongyi

Zip Code 451200, Henan, China

Hong Kong Juhong Trading Limited

264-298 Castle Peak Road

Nan Fung Centre, Room 1522

Tsuen Wan N.T., Hong Kong

Hu-Lift Equipment (USA), Inc.

400 Apgar Dr., Unit F

Somerset

Zip Code 08873, New Jersey, USA

Huaibei Huiyuan Import and Export Co., Ltd.

No. 2 Road

Economic Development Zone

Suixi Country

Zip Code 235100, Huaibei, Anhui, China

Icontech International, LLC

4144 North Central Expressway, Suite 600

Dallas

Zip Code 75204, Texas, USA

Inter-Sieg GMBH

1 Gran Riehen

Gröpelingen

Zip Code 28279, Bremen, Germany

J and F Wholesale Inc./La Mexicana

8595 Av. Costa Sur, Suite B

San Diego

Zip Code 92154, California, USA

Jiangsu Hanlin Pharmaceutical Packaging Technology Co., Ltd.

19 Huanxi (Hengshan) Road

Industrial Zone

East of Taixing City

Zip Code 225400, Jiangsu, China

Jiangyin Aluminum Foil Packaging East Asia Co., Ltd.

28 Jiangong Road

Changjing Town

Jiangyin, Wuxi

Zip Code 214411, Jiangsu, China

Jiangyin Dolphin Pack Limited Company

3 North of Industrial Road

Qingyang Industrial Area

Wuxi, Jiangyin City

214400, Jiangsu, China

Jiayong International Limited

16 Huayuan Road, Room 1316

Hongkou District

Zip Code 20000, Shanghai, China

Jiayou Machinery & Tools (Shanghai) Co., Ltd.

158 Guiqiao Road

Pudong

Zip Code, 201206, Shanghai, China

Kao Germany GMBH

98-100 Pfungstädter Strasse

Zip Code 64297, Darmstadt, Germany

Kataman Metals, LLC

7733 Forsyth Blvd., Suite 300

St. Louis

Zip Code 63105, Missouri, USA

Kiyohara & Co., (H.K.) Ltd.

1 Cheung Shun Street

Sun Cheong Industrial Building, Unit 8, 8th floor

Kowloon, Hong Kong

Land´s End Food Co., Inc.

691 Anita Street # A

Chula Vista

Zip Code 91911, California, USA

Little Rapids Corporation

2273 Larsen Road

Green Bay

Zip Code 54303, Wisconsin, USA

Lodec Metall-Handel GMBH

88 Keyuan Road, Unit 701

Zip Code 201203, Shanghai, China

25 International Business Park

Zip Code 609916, Singapore

Loften Aluminium (Hong Kong) Limited

818 Dongfang Road, Room 2508

Pudong District

Zip Code 200120, Shanghai, China

Luayang Longding Aluminium Industries Co., Ltd.

Add Changling Village, Baisha Town

Yichuan County, Luoyang City

Zip Code 471399, Henan, China

Luoyang Wanji Aluminium Processing Co., Ltd.

Wanji Industry Zone

Xin’an County, Luoyang City

Zip Code 471832, Henan, China

Manakin Industries, LLC

18 Chunxo Road

1703 Union Choice Center

Zip Code 215334, Kunshan Jiangsu, China

Max Aluminium Co., Ltd.

79 Ziyun Road

National Hefei, Economic & Technological Development Area

Hefei City

Zip Code 230601, Anhui, China

MBM Corporation

3134 Industry Drive

North Charleston

Zip Code 29418, South Carolina, USA

Metal Business Management B.V.

35 Boezembocht

Zip Code 3034 KA, Rotterdam, Netherlands

Midway International, Inc.

16511 Carmenita Road

Cerritos

Zip Code 90703, California, USA

Mitsubishi International Corporation

655 Third Av.

Zip Code 10017, New York, USA

Monica Page Logistics Corp.

7577 Airway Road, Suite 103

San Diego

Zip Code 92154, California, USA

Nanjing Huayao Packing Material Co., Ltd.

18th Huashan Road

Economic Development Area

Gaochun City

Zip Code 211300, Jiangsu, China

Nanjing Yongchang Zhenglong Metal Leaf Industries Co., Ltd.

Wujiazha Long Tan Town S/N

Xixia District, Nanjing

Zip Code 211100, Jiangsu, China

Nidico Group, Inc.

775 American Drive

Bensalen

Zip Code19020, Pennsylvania, USA

Ningbo Xinxing Pneumatic Goods Co., Ltd.

188 Ningci East Road

Jiangbei

Zip Code 315021, Ningbo, China

Ningbo Zhongrui Import and Export Co., Ltd.

159 Lingqiao Road

Changchun Mansion, 12th floor

Haishu District

Zip Code 315000, Ningbo, China

Noble Americas Corp.

107 Elm Street

Four Stamford Plaza, 7th floor

Stamford

Zip Code 06902, Connecticut, USA

Norca Heat Transfer, LLC

1 Hollow Lane No. 200

New Hyde Park

Zip Code 11042, New York, USA

O. Wilms GMBH & Co., KG

94 Kaltenweide

Zip Code 25335, Elmshorn, Germany

Pacific Industrial Sales, LLC

1126 Peacock Creek Dr.

Clayton

Zip Code 94517, California, USA

Packlab Group Corporation

19 W 34th Street

Zip Code 10001, New York, USA

Paper Market Corporation

265 East Street A

Chula Vista

Zip Code 91910, California, USA

Plastic Dress Up Company

11077 Rush Street

South El Monte

Zip Code 91733, California, USA

Qingdao Donghai Aluminium Co., Ltd.

157 Jinggangshan Road

Jinshi Intl Plaza, E&T Zone

Zip Code 266555, Qingdao, China

Qingdao Loften Aluminium Foil Co., Ltd.

101 Haiyue Road

Hi-Tech, Industrial Development Zone

Zip Code 252600, Qingdao, China

Qingzhou Hengchun Packing Products Co., Ltd.

1188 Tuoshan Middle Road

Gaomiao Industrial Park

Qingzhou City

Zip Code 262500, Shandong, China

Restaurant Depot, LLC

132nd Street No. 1524

College Point

Zip Code 11356, New York, USA

Shangdong Nanshan Aluminium Co., Ltd.

Industrial Garden

Nanshan, Longkou City

Zip Code 265706, Shandong, China

Shangdong Weiqiao Aluminium & Power Co., Ltd.

12 Weifang Road

Economic Dev. Zone

Zouping Country

Zip Code 256200, Binzhou, China

Shandong Yuanrui Metal Material Co., Ltd.

13 Chengyueheyi Road

Zouping County, City Binzhou

Zip Code 256200, Shandong, China

Shanghai Defeller International Trading Co., Ltd.

3611 Zhangyang Road, Room 116, Building 6

Pudong New Area

Zip Code 200136, Shanghai, China

Shanghai Metal Corporation

738 Dongfang Road

Yuan Mansion, 20th floor

Zip Code 200122, Shanghai, China

Shanghai Rainber Industry Co., Ltd.

1122 New Jinqiao Road, Room 2010

Pudong New District

Zip Code 200129, Shanghai, China

Shenzhen Musen Industry Co., Ltd.

1 Hexi

Lubian Industrial Zone

Yanbu, Nanhai District, Foshan

Zip Code 528437, Guangdong, China

Shenzhen Xinqicai Trade Co., Ltd.

3rd floor, 5 The Five Alley, Jixia Village

Nanwan Street

Longgang Zone

Zip Code 518000, Shenzhen, China

Shenzhen Zhongxinhua Electronic Co., Ltd.

C5 Tongfuyu Industrial Zone

Fudigang Pingdi, Longgang District

Zip Code 518117, Shenzhen, China

Sublank Company Limited

423 Tianhe North Road

611 Yuanhui Building

Zip Code 510610, Guangzhou, China

Suzhou Hi-Pre Imp. & Exp. Co., Ltd.

28 Xinting Road

Suzhou

Zip Code 215151, Suzhou, China

Taizhou New Land Trading Co., Ltd.

1002 Tianhe

Mansion East Business Zone

Taizhou

Zip Code 318000, Zhejiang, China

Tetra Pak Global Supply S.A.

70 Av. Du General Guisan

Zip Code 1009, Pully, Switzerland

The Hershey Company

100 Crystal A. Drive

Hershey

Zip Code 17033, Pennsylvania, USA

Tianjin Winning Metals Co., Ltd.

27 Huaming Av.

Huaming Industrial Park

Zip Code 300300, Tianjin, China

Tifara Beauty II, Inc.

519 S. Los Angeles Street

Los Angeles

Zip Code 90013, California, USA

Tigi Linea Corp.

1655 Waters Ridge Drive

Lewisville

Zip Code 75057, Texas, USA

Tongkun Group Co., Ltd.

199 Guangming Road

Tongxiang Economic Development Zone

Zip Code 314500, Tongxiang, China

Vernon Sales, Inc.

2788 E. Vermon Av.

Vermon

Zip Code 90058, California, USA

Viastara Trading, LLC

2660 Sarnen Street, Suite 200

San Diego

Zip Code 92154, California, USA

Villas Wholesale, Inc.

1520 North Industrial Park Drive

Nogales

Zip Code 85621, Arizona, USA

Wilton Industries, Inc.

2240 West 75th Street, Suite 1B

Woodridge

Zip Code 60517, Illinois, USA

Win Sino Development Limited

301-307 Lockhart Road

Lockhart Centre, 16th floor

Wanchai, Hong Kong

Yieh Corporation Limited

6, E-Da Road

Yanchao District, Kaohsiung City

Zip Code 82445, Taiwan

Yinbang Clad Material Co., Ltd.

99 Hongshan Road

New District Wuxi

Zip Code 214145, Jiangsu, China

Yiwu Yuexin Import & Export Co., Ltd.

10th Changchun Street No. 178, 3rd floor

Yiwu City

Zip Code 322000, Zhejiang, China

Yunnan Aluminium Co., Ltd.

Qidian Town Kunming

Zip Code 650502, Yunnan, China

Zhangjiagang Fineness Aluminum Foil Co., Ltd.

Qunfeng Road

Chenghang of Yangshe Town

Zip Code 215617, Jiangsu Zhangjiagang, China

Zhejiang Sijia Trade Co., Ltd.

472-2 Xicheng Road

Yiwu City

Zip Code 322000, Zhejiang, China

Zhejiang New Vision Imp. & Exp. Co., Ltd.

555 Jingjia Road

Taifu Plaza, 14th floor

Jiangdong District

Zip Code 315040, Ningbo, China

Zhejiang Zhongjin Aluminum Industry Co., Ltd.

408 Fang Song Line

Cidong Industry Zone

Cixi City

Zip Code 315338, Zhejiang Ningbo, China

Zhengfeng International Limited

H135-H136, China Dengdou Lighting Accessories City

Qijiang Road, Guzhen Town

Zip Code 528421, Zhongshan, Guangdong, China

6 Scott Road

Hobsonville

Zip Code 0618, Auckland, New Zealand

Zhengzhou Haomei Industrial Co., Ltd.

14 Waihuan Road, 1103 First Int.

Cbd

Zip Code 450000, Zhengzhou, China

Zhengzhou Mingtai Industry Co., Ltd.

6 Changchun Road

High-Tech Development Zone

Zip Code 450001, Zhengzhou, China

Zhongshan Win Sino Import and Export Co., Ltd.

C7-C8 Guzhen Lighting Square, 1st floor

Zhongshan City

Zip Code 528400, Guangdong, China

Zhongyi Solar Technology Co., Ltd.

Shuangfeng Industrial Park

Yuanhua Town, Haining City

Zip Code 314416, Zhejiang, China

Zhuozhou Haoyuan Foil Industry Co., Ltd.

3 Huafeng Road

Zhuozhou City

Zip Code 072750, Hebei, China

Zibo Huoju Aluminium Corporation

19 Kaifaqu North Road

Zibo New Hi-Tech Zone

Zip Code 255000, Shandong, China

Zone Top International Trade Co., Ltd.

796 Baizhang East Road, Room 1401

Yuyao, Zhejiang

Zip Code 315040, Ningbo, China

4. Exportadores de los que no se tienen datos de localización

Alusource Asia Limited

Anhui Hongbang Tianli Aluminium Foil Co., Ltd.

Atec New Material Industry Co., Ltd.

Fisher Scientific Co., Ltd.

Hong Kong Henry International Co., Ltd.

Jiangsu Alcha Aluminium Co., Ltd.

Shandong Zouping Wall Energy Technology Co., Ltd.

5. Gobierno

Embajada de China en México

Platón No. 317

Col. Polanco

C.P. 11560, Ciudad de México

E. Prevención

20. El 15 de junio de 2018 Almexa respondió la prevención que la Secretaría le formuló el 25 de mayo de 2018.

F. Argumentos y medios de prueba

21. Con la finalidad de acreditar la práctica desleal de comercio internacional, en su modalidad de discriminación de precios, Almexa argumentó lo siguiente:

1. Discriminación de precios

a. Precio de exportación

A. Para estimar los precios de exportación de China a México, utilizó los precios a los que se importó el producto objeto de investigación como aproximación del precio de exportación, obtenidos del Servicio de Administración Tributaria (SAT).

B. Dado que el producto objeto de investigación se comercializa en diversos espesores y con algunas características distintivas entre ellas, las descripciones que se registran en la base de importaciones del SAT no permiten identificar en todas las operaciones estas características, por lo que, para estimar el precio de exportación, calculó un precio promedio ponderado de todas las importaciones del producto objeto de investigación en el periodo investigado.

C. Aplicó ajustes al precio de exportación por flete y seguro de China a México, así como un ajuste por el plazo de pago y un ajuste por flete interno en China, para llevarlo a nivel ex fábrica.

b. Valor normal

i. China como economía de no mercado

D. El párrafo 15, inciso d) del Protocolo de Adhesión de China a la Organización Mundial del Comercio (OMC) sigue vigente al día de hoy, ya que al expirar la vigencia del inciso a), romanita ii) del párrafo 15 de dicho Protocolo, no se eliminó la posibilidad de tratar a China como una economía de no mercado.

E. El párrafo 15, inciso d) del Protocolo de Adhesión de China a la OMC, señala expresamente que China tiene la carga de la prueba para demostrar que en su economía prevalecen condiciones de mercado, de conformidad con la legislación del país importador, que en el caso de México debe ser conforme al artículo 48 del Reglamento de la Ley de Comercio Exterior (RLCE), por lo que deben ser los productores chinos o el gobierno de China quienes demuestren, una vez iniciada la investigación antidumping, que en su economía y sector prevalecen condiciones de economía demercado.

F. El párrafo 15, inciso d) del Protocolo de Adhesión de China a la OMC y el artículo 48 del RLCE permiten que el estatus de China como economía de no mercado se establezca de manera general y, por ende, la forma y grado de intervención del gobierno chino en la formación de precios de mercados clave como son los de trabajo o de energéticos, demuestran de manera general o global que la distorsión y afectación está presente al nivel de los sectores en donde intervienen dichos factores de producción, por lo que estas pruebas son suficientes a la luz del estándar del inicio de las investigaciones establecido en el artículo 5.2 del Acuerdo relativo a la Aplicación del Artículo VI del Acuerdo General sobre Aranceles Aduaneros y Comercio de 1994 (el “Acuerdo Antidumping”) para que se inicie una investigación contra China.

G. De acuerdo con las pruebas aportadas, entre las que destacan fragmentos del sexto examen de las políticas comerciales de China y el reporte de AEGIS Europe, en China prevalecen condiciones de economía de no mercado, por lo siguiente:

a. la estimulación del comercio de China a través de la reducción artificial de precios en una gran diversidad de productos a través de subsidios y manipulación del tipo de cambio del yuan frente al dólar;

b. el papel de las asociaciones industriales como herramientas del Estado y la ausencia de mercados de capital, trabajo, tierra, energía y otros factores de producción;

c. la subordinación pragmática de los mercados a la planeación estatal y su papel limitado únicamente para bienes de consumo;

d. la existencia de 71 planes quinquenales, 22 planes sectoriales de la industria nacional, y planes provinciales y locales que dirigen y administran la economía, los cuales impactan en toda la cadena productiva en China, en todos los sectores;

e. los distintos tipos de apoyos gubernamentales que reciben las industrias en China para incrementar sus exportaciones, como subsidios financieros, servicios públicos subsidiados, incentivos fiscales, tasas de interés subsidiadas, entre otras;

f. China no ha eliminado del todo las medidas que distorsionan los precios, otorga devoluciones, reducciones o exenciones de impuestos y otros pagos que ordinariamente las empresas constituidas en China pagarían al gobierno, supeditado a la condición de que las empresas compren productos nacionales con preferencia a los importados o que cumplan criterios relativos a los resultados de exportación;

g. estas políticas de subsidios, apoyos y beneficios impiden que los precios de insumos, producción y distribución sean determinados por las leyes de mercado y traen como consecuencia precios artificialmente bajos para las ventas en los mercados de exportación y, por consiguiente, precios generalizados en condiciones de discriminación de precios;

h. el control y la dirección estatal de la inversión extranjera directa hacia el exterior y la dirección y el control del Estado en la entrada de inversión y propiedad, y

i. la asignación de recursos y conducta de entidades económicas individuales, compañías integradas en redes cerradas con representantes del gobierno chino y el Partido Comunista, derechos de propiedad intelectual y bancarrota no funcionales y sector financiero que no opera de forma independiente.

H. En el reporte sobre la investigación antidumping contra las importaciones de foil de aluminio originarias de China, elaborado por el Departamento de Comercio de Estados Unidos el 26 de octubre de 2017, se confirma que en China prevalecen condiciones de economía de no mercado, debido a lo siguiente:

a. el gobierno chino mantiene restricciones significativas en las transacciones de capital e interviene en los mercados onshore y offshore;

b. en dicho país continúan existiendo restricciones institucionales respecto de la determinación de los salarios entre trabajadores y patrones;

c. el régimen jurídico chino para las inversiones extranjeras es particularmente restrictivo comparado con otros países;

d. el gobierno chino continúa ejerciendo control significativo sobre los factores de producción y jugando un papel significativo en la distribución de los recursos e insumos, y

e. el sistema legal chino continúa funcionando como un instrumento mediante el cual el gobierno puede manipular resultados económicos, canalizar políticas económicas y perseguir metas de política industrial.

ii. Intervención de China en el sector del aluminio

I. El estudio realizado por King & Spalding el 27 de abril de 2018 sustenta que en la producción y venta de foil de aluminio fabricado por empresas del sector o industria en China, prevalecen estructuras de costos y precios que no se determinan conforme a principios de mercado, ya que no se cumplen ninguno de los seis criterios del artículo 48 del RLCE, por los siguientes motivos:

a. el renminbi no es libremente convertible porque China mantiene restricciones sobre once de las doce categorías de transacciones bajo la cuenta de capital que se examinan en el Annual Report on Exchange Rates and Exchange Rate Restrictions 2016 (AREAER) del Fondo Monetario Internacional;

b. la inversión extranjera en China está fuertemente restringida, ya que el catálogo para guiar a la inversión extranjera en China, correspondiente a 2017, menciona que la fabricación de foil de aluminio está clasificada como actividad alentada, lo que significa que el gobierno central, los gobiernos provinciales y municipales, al igual que las empresas de propiedad estatal están obligados a tomar acciones dentro de su ámbito, como por ejemplo, el cobro de tarifas preferenciales, lo que implica que los precios del producto en cuestión disminuyan;

c. el índice de restrictividad a la inversión extranjera directa de la Organización para la Cooperación y Desarrollo Económico (OCDE), fue de 0.316 para China en 2017, lo que indica que ese país fue el cuarto lugar de los 62 países encuestados que más restringió la inversión extranjera; además, dicho índice está disponible para el sector “Metal, maquinaria y otros minerales”, en donde la industria del aluminio está incluida;

d. la industria china de foil de aluminio se beneficia de costos de producción que están fuertemente distorsionados, como el costo de capital, mano de obra, tenencia de la tierra, materias primas y energía; no obstante, el hecho de que las distorsiones en los costos de producción afecten la fabricación del foil de aluminio y otros productos, es irrelevante, ya que el artículo 48 del RLCE no requiere que las distorsiones sólo existan para el foil de aluminio; loimportante es que dichas distorsiones incidan sobre la fabricación de dicho producto, lo que en la especie sucede porque para producir foil de aluminio se requiere capital, mano de obra, tierra, aluminio en bruto, chatarra y electricidad;

e. la mano de obra migrante no recibe el pago de prestaciones, mismo que se encuentra supeditado a un permiso de residencia (Hukou), por lo que el Hukou abarata el costo de mano de obra a costa de los trabajadores migrantes para las industrias chinas en general y para la industria china de foil de aluminio en particular; de hecho, a mediados de 2014 se propuso liberalizar el Hukou de manera gradual, pero de acuerdo con la propuesta, eliminarlo por completo llevaría de tres a cuatro décadas más;

f. dado que la industria china del aluminio está dominada por State-Owned Enterprises (SOE´s) y que Aluminium Corporation of China Limited (CHALCO), la mayor SOE en el sector del aluminio en China, opera sin una restricción presupuestal, la industria china en cuestión no responde a señales del mercado, lo que abre la puerta a que operen sin observar criterios de rentabilidad y se genere sobreproducción y precios de venta no calibrados para recuperar costos y obtener utilidades razonables; no obstante, los efectos de las SOE´s (como lo esCHALCO) sobre el costo de la alumina, no se derivan del estatus de SOE, per se, ni de argumentar que las SOE´s se comportan conforme a los planes de desarrollo del gobierno chino, sino de información financiera específica de las SOE´s;

g. suponiendo sin conceder que en una investigación antidumping fuese relevante demostrar que las SOE´s del sector califican como un organismo público, en el Informe del Grupo de Trabajo correspondiente al proceso de adhesión de China a OMC, China reconoció inicialmente que sus SOE´s califican como organismos públicos;

h. el gobierno chino participa directamente en la toma de decisiones de las SOE´s del sector del aluminio, dado que su carácter de accionista le otorga cierta proporción de asientos en los correspondientes consejos directivos; asimismo, algunos directivos clave de las SOE´s también son miembros del Partido Comunista Chino, como puede observarse en el informe anual de CHALCO de 2016, ya que el Presidente de dicha empresa funge como Secretario Adjunto del Comité del Partido Comunista;

i. dado que el gobierno chino tiene el poder de regular precios y niveles de producción, las decisiones de negocios de los productores chinos de foil de aluminio reflejan una significativa interferencia por parte del gobierno;

j. los salarios en China no resultan de la negociación colectiva libre porque el único sindicato autorizado es un apéndice del Partido Comunista Chino, y

k. existen muchos factores que influyen de manera adversa en la exactitud y fiabilidad de los registros de contabilidad financiera de las empresas chinas, incluyendo la industria china de foil de aluminio.

J. De acuerdo con el informe “Aluminio: condiciones de competencia que afectan a la industria de Estados Unidos”, publicado por la International Trade Commission (ITC) en 2017, China fue el segundo mayor exportador mundial de aluminio no forjado y sin alear en 2004 y las ventas externas de este producto comenzaron a declinar una vez que se introdujeron medidas que desincentivaron la exportación, distorsionando por completo el costo de producción de los insumos y los niveles de producción y exportación de foil de aluminio.

K. No hay un censo públicamente disponible de las empresas chinas que fabrican aluminio, que revele cuáles son las que están integradas desde la extracción de bauxita hasta la fabricación de foil de aluminio; sin embargo, el informe de la ITC antes señalado, refiere que la mayor parte de los productores chinos de aluminio primario están integrados, aguas arriba, desde la extracción de bauxita y en la generación de energía, y aguas abajo, hasta la fabricación de productos forjados; asimismo, el informe señala que los cinco mayores productores fabrican su propia alumina y que algunos sólo producen para uso propio, mientras que otros la venden a clientes no relacionados.

L. El Plan regional de la Provincia de Anhui, emitido por el gobierno regional para planear el periodo 2009-2020, promueve a la industria de metales no ferrosos (siendo que el aluminio pertenece a esta industria) y su objetivo es revitalizar la industria a través de la reorganización de empresas, acelerando el desarrollo de construcción de plantas de procesamiento de aluminio, expandir la capacidad de producción de aluminio, y expandir cadenas industriales para la fabricación de foil de aluminio para uso doméstico e industrial; asimismo, el Plan indica la aceleración a través deAluminum Corporation of China (“CHINALCO”), que es una empresa controlada por el Estado, la principal productora de aluminio en China, una de las más grandes del mundo en la construcción de proyectos de procesamiento de aluminio, y la tercer empresa china en la industria de metales no ferrosos de ese país con mayores subsidios recibidos de 2011 a 2016, los cuales se refieren a energía, la cual es utilizada en la fabricación de aluminio primario, que es el principal insumo del foil de aluminio, lo que demuestra que el mercado no dicta las decisiones empresariales, de inversión, ni de expansión y capacidad, sino que es una orquestación estatal, tanto federal como del gobierno regional.

M. El Plan Quinquenal para la Industria del Aluminio busca metas en el sector productivo chino del aluminio a partir de 2015 mediante la restricción a la entrada industrial, control de precios en electricidad, y otras medidas intervencionistas por parte del gobierno, lo que incidió favorablemente sobre la posición de los productores chinos de aluminio y tuvo un efecto aguas abajo en las industrias consumidoras, como la de foil de aluminio.

N. En el “Reporte Final: Análisis de las distorsiones de mercado existentes en la industria de los metales no ferrosos de China”, de abril de 2017, publicado por la consultora europea THINK!DESK China Research & Consulting, se demuestra a través de documentos emitidos por el gobierno chino, así como entrevistas con expertos de la industria, que existen estructuras poco transparentes en la industria de metales no ferrosos en China, dentro de la cual está incluido el sector del aluminio, debido a lo siguiente:

a. se documentan anomalías en empresas del sector del aluminio;

b. las firmas dominantes en la industria de metales no ferrosos son propiedad estatal;

c. existen asociaciones industriales dirigidas por el gobierno, cooptadas por compañías privadas, y

d. se otorgan subsidios por cantidades exorbitantes a las empresas estatales de aluminio, incluidas CHINALCO y Yunnan Aluminium.

O. Como evidencia de que los precios del foil de aluminio chino no se rigen por principios de mercado y de que el intervencionismo del gobierno chino en el sector del foil de aluminio distorsiona los precios, estimó el precio del aluminio primario en China, a partir de los precios a los que llegó el foil de aluminio a México, restando únicamente el costo de conversión con base en información de Almexa, de lo que se obtiene un estimado del costo del aluminio primario en China, que es 41% inferior a las cotizaciones del aluminio primario del Shanghai Metal Market (SMM), por lo que las restricciones a la exportación de aluminio primario en China distorsionan el mercado, lo que permite a China exportar al mundo el foil de aluminio a casi el precio de la materia prima.

P. Estados Unidos es el mayor importador de foil de aluminio en el mundo y para evitar el daño causado por las prácticas desleales de China, estableció derechos antidumping y compensatorios de hasta 106% y, adicionalmente, el 15 de marzo de 2018 publicó en el Federal Register la orden presidencial mediante la cual impuso un arancel del 10% a todas las importaciones de aluminio primario y procesado, incluyendo el foil de aluminio, por razones de seguridad nacional.

Q. El gobierno de Estados Unidos, a través de la investigación sobre las importaciones de foil de aluminio originarias de China, dejó clara la existencia de graves distorsiones en dicha industria china, por lo siguiente:

a. el exceso global de capacidad de aluminio;

b. el rápido crecimiento de la producción de China como una de las principales causas de la reciente caída en la industria del aluminio, lo que contrae los precios internacionales e inunda el mercado mundial;

c. la producción de aluminio en China no responde a las fuerzas del mercado;

d. las políticas industriales de China incentivan el desarrollo y dominación de toda cadena productiva del aluminio, las cuales estimulan la exportación de aluminio procesado y apuntan al desarrollo de sectores más sofisticados y de alto valor como el automotriz y espacial, y

e. China impone un impuesto especial que desincentiva la exportación de lingotes y billets de aluminio primario.

iii. Selección del país sustituto

R. Dada la situación de mercado de China, calculó un valor normal para el foil de aluminio de origen chino con base en la información de precios internos de la mercancía similar en Estados Unidos, el cual es un país con economía de mercado que cumple con los requisitos para ser considerado como sustituto de China.

S. No debe caber duda de que Estados Unidos es una economía de mercado en términos del artículo 48 del RLCE, ya que los países miembros de la OMC son economías de mercado hasta que no se señale lo contrario, ya sea en sus protocolos de adhesión o en los exámenes de política comercial llevados a cabo por la OMC.

T. Los elementos para demostrar que Estados Unidos es una economía de mercado, son los siguientes:

a. el dólar se mantiene como una de las monedas más fuertes a nivel mundial y en las reservas; asimismo, la mayoría de los negocios en Estados Unidos disfrutan de gran flexibilidad en las decisiones de expandir su capital, decisiones laborales y desarrollo de nuevos productos, además de que dicho país recibe a la inversión extrajera directa y el gobierno federal otorga igualdad de trato a las inversiones domésticas y extranjeras;

b. Estados Unidos tiene una economía de mercado en la que los productores y consumidores determinan el tipo de bienes y servicios producidos y sus precios, y los individuos controlan los factores de la producción, son propietarios de edificios y equipo, y son libres de contratar trabajadores y adquirir insumos para sus productos;

c. Estados Unidos continúa con su largo compromiso respecto a la aplicación de políticas comerciales abiertas, lo que se traduce en una economía no intervenida por el gobierno, sino dirigida por las fuerzas del mercado y sus actores; asimismo, el régimen de inversión extranjera de Estados Unidos es abierto y liberal, y dicho país ha sido un firme defensor del Acuerdo sobre Facilitación del Comercio y que participa activamente en negociacionesencaminadas a una mayor liberalización del comercio, y

d. en Estados Unidos, las decisiones de mercado se toman de manera libre por empresas e individuos y éstos gozan de una flexibilidad notable para expandir capital, tomar decisiones en torno al empleo y el desarrollo de nuevos productos; además, en dicho país hay menores barreras al comercio externo que en otras economías, los cuales son criterios que corresponden a una economía de mercado, donde el gobierno no interviene en la toma dedecisiones de producción, empleo y decisiones empresariales.

U. En Estados Unidos se produce la mercancía similar a la investigada, ya que se utiliza un proceso productivo similar al de China, como quedó demostrado en la determinación preliminar de la ITC relativa a la investigación antidumping y antisubvenciones realizada en Estados Unidos sobre las importaciones de foil de aluminio originarias de China; asimismo, datos de producción, capacidad instalada y número de productores de foil de aluminio en ambos países demuestran la similitud entre Estados Unidos y China.

V. El foil de aluminio en Estados Unidos es muy similar al foil de aluminio objeto de investigación, ya que es simplemente laminado, sin soporte, en bobinas mayores a 5 Kg, pero en el caso de Estados Unidos fueron mayores a 11 Kg y cubren espesores mayores a 0.080 mm y hasta 0.2 mm; asimismo, el foil de aluminio fabricado tanto en Estados Unidos como en China y México es similar no sólo en cuanto a características físicas y procesos productivos, sino en usos y funciones.

W. En China y Estados Unidos existe amplia disponibilidad de insumos importantes como aluminio, electricidad y mano de obra, ya que ambos países son los más importantes generadores de energía eléctrica en sus respectivas regiones y dada la población existente en ambos, la mano de obra es un factor abundante.

iv. Precios en el mercado interno del país sustituto

X. Para el cálculo del valor normal, consideró los precios promedio mensuales del foil de aluminio destinado al mercado interno de Estados Unidos, de las empresas productoras de foil de aluminio más representativas en ese país, en el periodo investigado.

Y. No cuenta con información para realizar los ajustes para llevar los precios en bodega de cliente de una de las empresas productoras de foil de aluminio en Estados Unidos a nivel ex fábrica, ya que las empresas de ese país le compartieron su información, solicitando que no se revelen volúmenes específicos.

v. Valor reconstruido

Z. Dada la disponibilidad de información sobre el mercado internacional y de China, fue posible aproximar las diferencias de los precios de exportación a México contra un valor reconstruido a partir de los precios internacionales de la materia prima e información de algunas empresas importantes en el mercado del aluminio en China, como lo es CHALCO (empresa subsidiaria de CHINALCO).

AA. Los precios en el mercado internacional del aluminio primario son muy parecidos según el London Metal Exchange (LME) o el SMM, por lo que, para estimar el precio del foil de aluminio, hay que agregar el costo de transformación a las referencias de precios del commodity y con ello se obtiene la referencia internacional del precio de venta del foil de aluminio.

BB. Al ilustrar los precios promedio del foil de aluminio según los precios de la materia prima del SSM más un costo de trasformación obtenido con información propia de Almexa al sumar el costo de la mano de obra y los gastos de fabricación, dado que estos costos son similares en las empresas fabricantes de foil de aluminio porque usan la misma tecnología y rigen principios de mercado al determinar precios y costos, se observa que los precios a los que exporta China el foil de aluminio a México se encuentran prácticamente por debajo de los costos de la materia prima.

CC. Además de los costos de transformación de Almexa, consideró los gastos generales y una utilidad obtenida de la empresa CHALCO, la cual es una empresa que no responde a señales de mercado, por lo que sus únicas utilidades registradas en los últimos años son bajas y son las que se tomaron en cuenta, por lo que se trata de un cálculo muy conservador.

2. Daño y causalidad

DD. La solicitud se presentó por daño importante a la rama de producción nacional de foil de aluminio, debido a que las importaciones ya le causaron daño, y las condiciones en que se realizan hacen inminente un daño adicional.

EE. Las características y composición del producto investigado son similares a las del producto similar nacional, sus diferencias son mínimas y las mismas se registran en aspectos no esenciales del producto como la diversidad de espesores menores a 0.080 mm o diversos diámetros externos mayores a 100 mm; sin embargo, ambos productos utilizan los mismos insumos y el proceso de producción es el mismo.

FF. Desde el punto de vista comercial, el producto investigado y el producto similar nacional abastecen a toda la población mexicana, y de acuerdo a su conocimiento y la información sobre actividad y giro de diversas empresas importadoras, los canales de distribución de ambos productos son distribuidores mayoristas, comercializadores, transformadores de foil de aluminio en otros productos como foil convertido para medicinas o cubierta de alimentos y rollos de foil para cocina ya empacados.

GG. Almexa constituye la rama de producción nacional de foil de aluminio, al ser la única productora nacional de esta mercancía.

HH. Almexa se vio obligado a realizar importaciones del producto investigado para sobrevivir y continuar operando, no obstante, no debe cuestionarse por ello su interés como productor nacional ni inferir erróneamente que tiene más interés de importador que de productor, ya que si se considera así, se llegaría al absurdo de concluir que no existe rama de producción nacional de foil de aluminio, puesto que no tendría sentido que como importador presentara la solicitud de inicio de la investigación antidumping de mérito, por lo que este hecho da cuenta del interés de Almexa decontinuar luchando como productor nacional por un lugar en el mercado del foil de aluminio.

II. Es tan claro el interés de Almexa como productor nacional, que aun cuando tuvo que recurrir a importar producto chino, ha disminuido sus importaciones con el fin de apostar por la producción nacional de foil de aluminio; lo que demuestra que no quiere dejar de producir foil de aluminio en México, por el contrario, ha optado por continuar invirtiendo para ser más productivo, con el compromiso de continuar creando empleos y derrama económica, pero esto únicamente se puede lograr si se eliminan las distorsiones creadas por el foil de aluminio de origen chino que ingresa al país en condiciones de discriminación de precios.

JJ. En 2017 China fue el mayor proveedor de foil de aluminio en el mundo, en contraste con las decrecientes exportaciones de los países que hace cinco años cubrían la mayor parte del mercado mundial de foil de aluminio.

KK. Además de ser el principal exportador de foil de aluminio en el mundo, China supera por sí misma la participación de los diez principales proveedores en el mercado internacional; diferencias y avances que sólo pueden explicarse por distorsiones en el mercado internacional inducidas por el principal jugador en el mercado, que es China.

LL. El foil de aluminio de origen chino registra los menores precios a nivel mundial, los cuales han disminuido continuamente durante el periodo analizado, y aunque en el último año se revierte ligeramente la tendencia, siguen siendo significativamente más bajos, lo que obliga al resto de los países a seguir a China en su tendencia.

MM. Otros productos que ingresan por la fracción arancelaria 7607.11.01 de la TIGIE son cintas con y sin soporte (papel o adhesivos), hojas, placas, chapas, discos de aluminio, etiquetas, aletas, cables, antenas, cremalleras, fin stock, entre otros; por lo tanto, fue necesario realizar una cuidadosa y detallada identificación y selección, registro por registro, del producto investigado en la base de importaciones del SAT y eliminar de la base de importaciones los productos diferentes; asimismo, no tiene conocimiento de que el producto investigado ingrese por alguna otra fracción arancelaria de la TIGIE.

NN. La proporción del producto investigado en las importaciones totales de todos los orígenes que ingresan por la fracción arancelaria 7607.11.01 de la TIGIE durante el periodo analizado fue de entre 26% y 32%, mientras que el porcentaje de la participación de las importaciones de foil de aluminio de origen chino en las importaciones totales ha aumentado constantemente hasta representar en 2017 el 88% del total de las importaciones de foil de aluminio.

OO. Las importaciones totales a México de foil de aluminio presentaron aumentos de 40.21% durante el periodo analizado, mientras que para el periodo investigado, el crecimiento fue de 19.75% respecto al periodo comparable anterior; por su parte, las importaciones de foil de aluminio de origen chino que ingresaron a México representaron un incremento de aproximadamente 57% en términos relativos en el periodo analizado, mientras que en el periodo investigado el crecimiento fue de 29%.

PP. Dado el nivel de participación que ya tiene China en el mercado nacional (83.43%), tomando 14 puntos más del Consumo Nacional Aparente (CNA) de 2015 a 2017, eliminando las importaciones de otros países y la participación ya mínima de la rama de producción nacional, que pasó de 10% a 5% de 2015 a 2017, los precios están lejos de poder revertir las pérdidas de Almexa si todo continúa igual, pudiendo llegar al cierre de sus operaciones.

QQ. Dado que los precios a los que se ofrece el foil de aluminio importado de China en el mercado nacional no cubren los costos de producción, cualquier acción de Almexa para aumentar sus ventas a esos precios sólo puede representar más pérdidas.