DOF: 11/08/2017

RESOLUCIÓN preliminar de la investigación antidumping sobre las importaciones de tubería de acero al carbono y aleada con costura longitudinal de sección circular, cuadrada y rectangular originarias de la República Popular China, independientemente del país de procedencia.

Al margen un sello con el Escudo Nacional, que dice: Estados Unidos Mexicanos.- Secretaría de Economía.

RESOLUCIÓN PRELIMINAR DE LA INVESTIGACIÓN ANTIDUMPING SOBRE LAS IMPORTACIONES DE TUBERÍA DE ACERO AL CARBONO Y ALEADA CON COSTURA LONGITUDINAL DE SECCIÓN CIRCULAR, CUADRADA Y RECTANGULAR ORIGINARIAS DE LA REPÚBLICA POPULAR CHINA, INDEPENDIENTEMENTE DEL PAÍS DE PROCEDENCIA

Visto para resolver en la etapa preliminar el expediente administrativo 15/16 radicado en la Unidad de Prácticas Comerciales Internacionales (UPCI) de la Secretaría de Economía (la “Secretaría”), se emite la presente Resolución de conformidad con los siguientes

RESULTANDOS

A. Solicitud

1. El 29 de agosto de 2016 Forza SPL, S.A. de C.V., Pytco, S.A. de C.V. y Tubería Laguna, S.A. de C.V. (“Forza SPL”, “Pytco” y “Tubería Laguna”, respectivamente o, en su conjunto, las “Solicitantes”), solicitaron el inicio de la investigación administrativa por prácticas desleales de comercio internacional, en su modalidad de discriminación de precios, sobre las importaciones de tubería de acero al carbono y aleada con costura longitudinal de sección circular, cuadrada y rectangular, incluidas las definitivas y temporales, así como las que ingresen al amparo de la Regla Octava de las complementarias (“Regla Octava”) para la aplicación de la Tarifa de la Ley de los Impuestos Generales de Importación y de Exportación (TIGIE) o de cualquier programa de promoción sectorial, originarias de la República Popular China (“China”), independientemente del país de procedencia.

B. Inicio de la investigación

2. El 7 de diciembre de 2016 se publicó en el Diario Oficial de la Federación (DOF) la Resolución de inicio de la investigación antidumping (la “Resolución de Inicio”). Se fijó como periodo de investigación el comprendido del 1 de mayo de 2015 al 30 de abril de 2016 y como periodo de análisis de daño, el comprendido del 1 de mayo de 2013 al 30 de abril de 2016.

C. Producto investigado

1. Descripción general

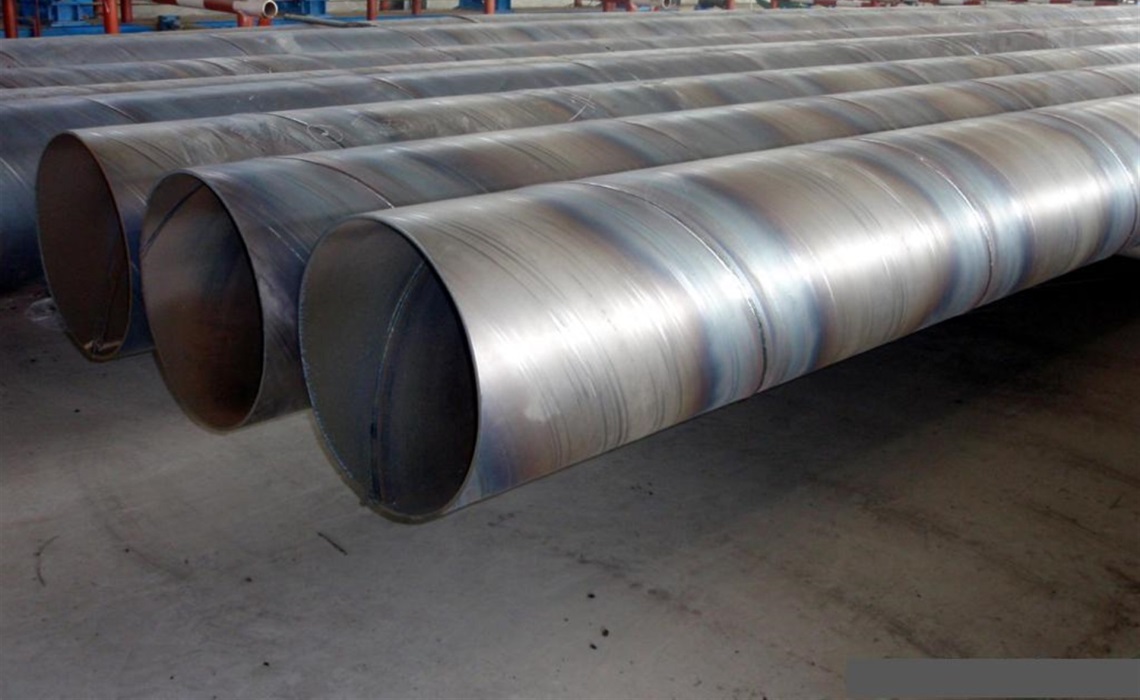

3. El producto objeto de investigación es la tubería de acero al carbono y aleada con costura longitudinal (con excepción de la inoxidable); de sección circular y sección cuadrada o de Perfil Estructural Hueco (HSS, por las siglas en inglés de Hollow Square Section) con sus rectangulares correspondientes.

4. La tubería objeto de investigación se conoce comercialmente como tubo redondo con costura, tubo con costura, tubo de acero al carbono, tubo de acero al carbón, tubo de acero al bajo carbono, tubo Soldadura por Resistencia Eléctrica (ERW, por las siglas en inglés de Electric Resistance Welding), tubo HSS, tubo estructural, tubo mecánico, tubo PTR (Perfil Tubular Rectangular), tubo de conducción, tubo cuadrado, tubo rectangular, tubo para pilotes, tubo petrolero, ademe liso, ademe ranurado, tubo roscado, tubo para agua, tubo para gas, tubería de línea y tubo para columna de bomba.

2. Características

5. La tubería objeto de investigación es de sección circular con diámetro exterior de 4 a 16 pulgadas, de sección cuadrada con diámetro exterior de 4×4 a 16×16 pulgadas y sus rectangulares correspondientes de 6×4 a 12×8 pulgadas, independientemente del espesor de pared o grado de acero con que se fabriquen, con extremos corte escuadra, biselados o cualquier otro acabado en sus extremos. Se compone principalmente de carbono, magnesio, fósforo, azufre y cobre. En menor proporción de uno o varios de los siguientes elementos: aluminio, boro, cromo, cobalto, cobre, plomo, manganeso, molibdeno, níquel, niobio, silicio, titanio, tungsteno, vanadio y circonio, entre otros. Las características mecánicas del producto son tensión, cedencia y elongación. Su acabado es negro liso, recubierto o ranurado; sus extremos son planos, biselados o roscados.

3. Tratamiento arancelario

6. El producto objeto de investigación ingresa a través de las fracciones arancelarias 7306.19.99, 7306.30.01, 7306.30.99 y 7306.61.01 de la TIGIE, cuya descripción es la siguiente:

|

Codificación arancelaria

|

Descripción

|

|

Capítulo 73

|

Manufacturas de fundición, hierro o acero.

|

|

Partida: 7306

|

Los demás tubos y perfiles huecos (por ejemplo: soldados, remachados,grapados o con los bordes simplemente aproximados), de hierro o acero.

|

|

– Tubos de los tipos utilizados en oleoductos o gasoductos:

|

|

|

Subpartida: 7306.19

|

– Los demás.

|

|

Fracción: 7306.19.99

|

– Los demás.

|

|

Partida: 7306

|

Los demás tubos y perfiles huecos (por ejemplo: soldados, remachados,grapados o con los bordes simplemente aproximados), de hierro o acero.

|

|

Subpartida: 7306.30

|

– Los demás, soldados, de sección circular, de hierro o acero sin alear.

|

|

Fracción: 7306.30.01

|

– Galvanizados, excepto lo comprendido en la fracción 7306.30.02.

|

|

Fracción: 7306.30.99

|

– Los demás.

|

|

Partida: 7306

|

Los demás tubos y perfiles huecos (por ejemplo: soldados, remachados,grapados o con los bordes simplemente aproximados), de hierro o acero.

|

|

– Los demás, soldados, excepto los de sección circular:

|

|

|

Subpartida: 7306.61

|

– De sección cuadrada o rectangular.

|

|

Fracción: 7306.61.01

|

– De sección cuadrada o rectangular.

|

Fuente: Sistema de Información Arancelaria Vía Internet (SIAVI).

7. Las unidades de medida para operaciones comerciales son la tonelada, kilogramo, libra, metro, pie y pieza; conforme a la TIGIE es el kilogramo.

8. De acuerdo con el SIAVI, las importaciones que ingresan a través de las fracciones arancelarias 7306.30.01 y 7306.61.01 de la TIGIE quedaron libres de arancel a partir del 1 de enero de 2012, cualquiera que sea su origen. Por su parte, las importaciones que ingresan por las fracciones arancelarias 7306.19.99 y 7306.30.99 de la TIGIE, provenientes de los países con los que México no tiene celebrados tratados de libre comercio o acuerdos de integración, quedaron sujetas a un arancel de 5% a partir del 1 de enero de 2012.

9. El 13 de abril de 2016 se publicó en el DOF el “Acuerdo que modifica al diverso por el que la Secretaría de Economía emite reglas y criterios de carácter general en materia de Comercio Exterior” y se sujetan a la presentación de un aviso automático ante la Secretaría las mercancías que ingresen por las fracciones arancelarias que se mencionan en el punto 6 de la presente Resolución, para efectos de monitoreo estadístico comercial cuando se destinen al régimen aduanero de importación definitiva.

4. Proceso productivo

10. El principal insumo para la fabricación del producto objeto de investigación es la lámina rolada en caliente, además, de otros insumos para procesos de acabado y recubrimiento, tales como zinc (galvanizado), resinas epóxicas, polietileno o polipropileno y adhesivo.

11. El proceso de fabricación inicia a partir de un rollo de lámina rolada en caliente al carbono o aleado, el cual pasa a través de rodillos que le dan forma hasta llegar a la fase de soldadura. En dicha fase, se presentan los bordes paralelos de la lámina entre sí y se sueldan mediante el método ERW (correspondiente a un proceso de soldadura con costura longitudinal), el cual puede aplicarse a base de impulsos eléctricos de baja o alta frecuencia (LFERW y HFERW, por las siglas en inglés de Low Frequency Electric Resistance Welding y High-Frequency Electric Resistance Welding, respectivamente), para después eliminar los residuos de material extruidos durante la soldadura. Posteriormente, el tubo formado se enfría aplicando aire y agua, seintroduce a una serie de rodillos para rectificar sus dimensiones finales, entre las que se encuentra la forma de su sección circular, cuadrada o rectangular y se corta a la longitud requerida. El producto terminado se somete a pruebas de laboratorio para certificar la calidad, características o propiedades físicas y químicas.

12. Adicionalmente, el tubo terminado puede ser sometido a procesos complementarios, tales como: recubierto en capas de zinc o cualquier otro material epóxico, polietileno o polipropileno, ranurado del cuerpo o roscado en sus extremos, entre otros procesos.

5. Normas

13. El producto objeto de investigación se fabrica bajo especificaciones de las normas internacionales de la Sociedad Americana para Pruebas y Materiales (ASTM, por las siglas en inglés de American Society for Testing Materials), en particular, las normas ASTM A-500, ASTM A-53 y del Instituto Americano del Petróleo (API, por las siglas en inglés de American Petroleum Institute), como lo es la API 5L.

6. Usos y funciones

14. La tubería objeto de investigación puede emplearse en diferentes actividades económicas, tales como: conducción, perforación, eléctrico, construcción y estructuras.

|

Producto objeto de

investigación |

Usos y funciones

|

|

Tubería de sección

circular |

– Conducción: hidrocarburos (petróleo, gas, etc.), minerales, agua y vapor.

– Perforación: pozos de agua y columnas de bomba.

– Eléctrico: protección de líneas de conducción eléctrica (cableado).

|

|

Tubería de sección

circular, cuadrada y rectangular |

– Construcción: edificios, naves industriales y plataformas petroleras.

– Estructuras: puentes, pilotes, señales de tránsito, barreras de seguridad, torres de transmisión de energía eléctrica, torres de telecomunicaciones, acabados arquitectónicos y esculturas, entre otras.

|

D. Partes interesadas comparecientes

15. Las partes interesadas que comparecieron en tiempo y forma al presente procedimiento son las siguientes:

1. Solicitantes

Forza SPL, S.A. de C.V.

Pytco, S.A. de C.V.

Tubería Laguna, S.A. de C.V.

Av. Vasconcelos No. 210 Ote., piso 12

Col. Residencial San Agustín, 1er. Sector

C.P. 66260, San Pedro Garza García, Nuevo León

2. Productoras nacionales

Arco Metal, S.A. de C.V.

Eje 120 No. 250

Zona Industrial, 1a. Sección

C.P. 78395, San Luis Potosí, San Luis Potosí

Productos Especializados de Acero, S.A. de C.V.

Poniente 134 No. 854

Col. Industrial Vallejo

C.P. 02300, Ciudad de México

Productos Laminados de Monterrey, S.A. de C.V.

Carretera a Colombia Km. 5.75 S/N

C.P. 66052, General Escobedo, Nuevo León

Ternium México, S.A. de C.V.

Av. Múnich No. 101

Col. Cuauhtémoc

C.P. 66452, San Nicolás de los Garza, Nuevo León

3. Importadoras

Bombas y Materiales Industriales, S.A. de C.V.

Blvd. Lázaro Cárdenas No. 5173, Int. 1 y 2

Condominio Les Pavilion´s

Col. La Mesa

C.P. 22450, Tijuana, Baja California

Ferrepacifico Corporation, S.A. de C.V.

Blvd. Miguel de la Madrid Hurtado No. 472

Col. Fondeport

C.P. 28219, Manzanillo, Colima

Fersum, S.A. de C.V.

Prol. Paseo de la Reforma No. 1015, Torre B, piso 8

Col. Desarrollo Santa Fe

C.P. 01376, Ciudad de México

4. Exportadoras

Huludao City Steel Pipe Industrial Co. Ltd.

Tangshan Zhengyuan Pipeline Co. Ltd.

Tianjin Huilitong Steel Tube Co. Ltd.

Tianjin Longshenghua Import and Export Trade Co. Ltd.

Tianjin Uniglory International Trade Co. Ltd.

Tianjin United Steel Pipe Co. Ltd.

Tianjin Youfa Dezhong Steel Pipe Co. Ltd.

Tianjin Youfa HongTuo Steel Pipe Manufacturing Co. Ltd.

Tianjin Youfa International Trade Co. Ltd.

Tianjin Youfa Steel Pipe Group Co. Ltd.-No. 1 Branch Company

Tianjin Youfa Steel Pipe Group Co. Ltd.-No. 2 Branch Company

Bosque de Cipreses Sur No. 51

Col. Bosques de las Lomas

C.P. 11700, Ciudad de México

E. Argumentos y medios de prueba

1. Prórrogas

16. La Secretaría otorgó una prórroga de quince días hábiles a las productoras nacionales Arco Metal, S.A. de C.V. (“Arco Metal”), Productos Especializados de Acero, S.A. de C.V. (“Peasa”), Productos Laminados de Monterrey, S.A. de C.V. (“Prolamsa”), a la empresa importadora Bombas y Materiales Industriales, S.A. de C.V. (“Bombas y Materiales”) y a las empresas exportadoras Huludao City Steel Pipe Industrial Co. Ltd. (“Huludao”), Tianjin Huilitong Steel Tube Co. Ltd. (“Huilitong”), Tianjin Longshenghua Import and Export Trade Co. Ltd. (“Longshenghua”), Tianjin United Steel Pipe Co. Ltd. (“United”), Tianjin Uniglory International Trade Co. Ltd. (“Uniglory”), Tangshan Zhengyuan Pipeline Co. Ltd. (“Tangshan”), Tianjin Youfa Dezhong Steel PipeCo. Ltd. (“Youfa Dezhong”), Tianjin Youfa HongTuo Steel Pipe Manufacturing Co. Ltd. (“Youfa HongTuo”), Tianjin Youfa International Trade Co. Ltd. (“Youfa International”), Tianjin Youfa Steel Pipe Group Co. Ltd.-No.1 Branch Company (“Youfa Steel No.1”) y Tianjin Youfa Steel Pipe Group Co. Ltd.-No.2 Branch Company (“Youfa Steel No.2”), para que presentaran su respuesta al formulario oficial, los argumentos y las pruebas correspondientes al primer periodo de ofrecimiento de pruebas. El plazo venció el 21 de febrero de 2017.

2. Productoras nacionales

a. Arco Metal

17. El 30 de enero y 20 de febrero de 2017 Arco Metal manifestó que la tubería importada se comercializa en México a precios por debajo del valor de mercado, situación que coloca a los fabricantes nacionales en una desventaja, pues los imposibilita para competir con dichos precios, considerando los costos de materias primas y del proceso de fabricación. Presentó su catálogo de los productos tubular estructural calibre 7 y tubo A53 grado B.

b. Peasa

18. El 30 de enero de 2017 Peasa manifestó tener interés en la presente investigación en virtud de ser productor nacional de la mercancía similar a la investigada y ratificó su apoyo a la presente investigación. Presentó sus catálogos de tubo mecánico, tubo estirado en frío y de tubo flux para caldera con costura (fabricado bajo la norma ASTM-A 178-A).

c. Prolamsa

19. El 30 de enero de 2017 Prolamsa manifestó tener interés en la presente investigación en virtud de ser productor nacional de la mercancía similar a la investigada y ratificó su apoyo a la presente investigación. Presentó el catálogo de los productos que fabrica.

d. Ternium

20. El 30 de enero de 2017 Ternium México, S.A. de C.V. (“Ternium”) manifestó:

A. Tener interés en la presente investigación y reiterar su apoyo a la solicitud de inicio.

B. Existe preocupación respecto a la situación del mercado chino de productos siderúrgicos en general, toda vez que China es constantemente objeto de investigación por prácticas desleales de comercio internacional y cuenta con medidas de remedios comerciales vigentes en diferentes países contra sus exportaciones de tubería de acero.

C. Para efectos del cálculo de valor normal del producto objeto de investigación se debe tomar a los Estados Unidos como país sustituto, ya que en China no prevalecen condiciones de mercado.

21. Ternium presentó:

A. Catálogo con información técnica de tubería y perfiles, fabricados por Ternium.

B. Catálogo de productores de tubería de acero en México, de la Cámara Nacional de la Industria del Hierro y del Acero, A.C. (CANACERO).

3. Importadoras

a. Bombas y Materiales

22. El 30 de enero y 15 de febrero de 2017 Bombas y Materiales manifestó su interés en participar en la presente investigación. Presentó:

A. Permiso que ampara el registro como empresa de la frontera en la región fronteriza, expedido por la Secretaría, el 10 de febrero de 2003.

B. Importaciones realizadas a través de la fracción arancelaria 7306.30.99 de la TIGIE, en volumen y valor, de 2015 y 2016.

C. Pedimentos de importación de 2015 y 2016, con su documentación anexa.

b. Ferrepacifico Corporation, S.A. de C.V.

23. El 30 de enero de 2017 Ferrepacifico Corporation, S.A. de C.V. (“Ferrepacifico”) manifestó su interés en participar en la presente investigación. Presentó diversos pedimentos de importación de 2016, con su documentación anexa.

c. Fersum S.A. de C.V.

24. El 30 de enero de 2017 Fersum, S.A. de C.V. (“Fersum”) manifestó:

A. Es importador y distribuidor de tubería helicoidal “Espiral de Soldadura por Arco Sumergido” (SSAW, por las siglas en inglés de Spiral Submerged Arc Welded), tubería con costura longitudinal “Doble Arco Sumergido Soldado” (DSAW-LSAW, por las siglas en inglés de Double Submerged Arc Welded), de tubería con soldadura longitudinal por arco sumergido (LSAW, por las siglas en inglés de Longitudinally Submerged Arc Welding) y de la tubería ERW.

B. La tubería de acero aleada con costura longitudinal de sección circular, cuadrada y rectangular, según sus características particulares, no encuadra en la descripción de las fracciones arancelarias investigadas, por lo que se debe excluir de la presente investigación.

C. De acuerdo con el punto 227 de la Resolución de Inicio, entre las fracciones arancelarias sujetas a investigación se encuentran la 7306.19.99 y 7306.30.99, las cuales incluyen tres tipos de tubería con costura: ERW, SSAW y DSAW-LSAW. Sin embargo, las Solicitantes sólo producen parte de la tubería ERW con las características establecidas en el punto 7 de la Resolución de Inicio, por lo que no fabrican la tubería SSAW ni la DSAW-LSAW con las especificaciones investigadas. Aun cuando Forza SPL fabrica cierta tubería SSAW, es de diámetro superior a 16 pulgadas, por lo que no encuadra en la descripción del producto objeto de investigación. Por tanto, no existen productos nacionales que puedan ser consideradoscomo similares, por lo que con la importación de dicha tubería no se causa daño a la rama de producción nacional, ni se justifica el establecimiento de una eventual cuota compensatoria. En consecuencia, dichas mercancías deben ser excluidas de la presente investigación.

D. Las tuberías tipo ERW fabricadas por las Solicitantes no pueden ser consideradas como similares a las tuberías SSAW y DSAW-LSAW en términos del artículo 37 del Reglamento de la Ley de Comercio Exterior (RLCE), toda vez que tienen características, proceso de fabricación, composición y funciones diferentes, por lo que no pueden ser comercialmente intercambiables, en virtud de lo siguiente:

a. los procesos de producción para fabricar los tres tipos de tubería (ERW, SSAW y DSAW-LSAW) son diferentes y la maquinaria que se emplea es distinta y específica para cada uno de los procesos productivos;

b. las propiedades y características de los tres tipos de tubería son diferentes, cada proceso de soldadura tiene resistencia y duración diferente. La tubería DSAW-LSAW es más resistente y durable que la tubería ERW. El hecho de que la tubería se forme de manera helicoidal o longitudinal da distintas características de resistencia y durabilidad al tubo;

c. los distintos tipos de tubería tienen aplicaciones y usos diferentes por lo que no puede haber sustitución entre ellas. Tal es el caso, de la industria del petróleo y el gas, en donde, de conformidad con estándares generalmente aceptados, se requiere de tubería DSAW-LSAW, sin que se permita suplir este tipo de tubo con otro;

d. los costos de producción y los precios de venta de los distintos tipos de tubería son diferentes, y

e. dentro de la tubería ERW, existen espesores para los distintos diámetros disponibles que no se fabrican en el país y que no pueden ser fabricados por las Solicitantes en virtud del diseño de los molinos y la cuantiosa inversión para procesar productos de mayor espesor.

E. La imposición de cuotas compensatorias provisionales y definitivas a la tubería SSAW y DSAW-LSAW causaría un daño a las industrias de petróleo, gas, construcción y distribución de agua, entre otras, debido al incremento en el precio de insumos. Asimismo, el aumento en los costos de la industria nacional afectaría programas gubernamentales, como la reforma energética, la construcción del aeropuerto de la Ciudad de México y otros proyectos de infraestructura de gran relevancia para el desarrollo nacional.

F. El establecimiento de cuotas compensatorias definitivas a la tubería SSAW y DSAW-LSAW, no solamente sería contrario a la Ley de Comercio Exterior (LCE), sino también a los principios de la Ley de Competencia Económica (sic), ya que al restringirse su importación (mediante la imposición de cuotas compensatorias), los productores nacionales aumentarán sus precios, en detrimento del consumidor nacional.

G. Considerando que se podrían determinar cuotas compensatorias sobre fracciones arancelarias y no sobre mercancías en específico, para no perjudicar injustificadamente a otros sectores y a Fersum, se solicita que las mercancías investigadas que importa, pero que no afectan a ningún ramo de la producción nacional, formen parte de una nueva fracción arancelaria, para lo cual solicita a la Secretaría que, con base en las facultades previstas en el artículo 5 de la LCE, proponga al Ejecutivo la modificación de la Ley de los Impuestos Generales de Importación y de Exportación para la creación de una o más fraccionesarancelarias para la tubería SSAW y DSAW-LSAW.

H. Las Solicitantes no son representativas de cuando menos el 25% de la producción total de la mercancía idéntica o similar, producida por la rama de producción nacional, conforme al penúltimo párrafo del artículo 50 de la LCE, toda vez que, del catálogo de productores de tubería de acero en México de la CANACERO, se advierte que existen diversos productores nacionales cuya producción es mayor a la de las Solicitantes. Las cartas de apoyo no pueden ser tomadas en cuenta para acreditar tal situación, ya que el apoyo de otros productores no se traduce en una mayor representatividad en el mercado.

25. Fersum presentó:

A. Estados financieros auditados al 31 de diciembre de 2015 y 2014; balance general y relación analítica de clientes, deudores, proveedores y préstamos bancarios al 30 de junio, 30 de septiembre y 31 de diciembre de 2015, y al 31 de marzo de 2016.

B. Estado de resultados del 1 de enero al 30 de junio, al 30 de septiembre y al 31 de diciembre de 2015, y del 1 de enero al 31 de marzo de 2016.

C. Datos de identificación de los proveedores extranjeros de Fersum del producto objeto de investigación.

D. Códigos de producto de las importaciones realizadas en el periodo analizado y relación de códigos de producto de Fersum, por tipo de tubería y dimensiones.

E. Operaciones de importación de Fersum realizadas por la fracción arancelaria 7306.19.99 de la TIGIE, de 2015 y 2016.

F. Pedimentos de importación de 2015 y 2016, con su documentación anexa.

G. Canales de distribución de Fersum de la mercancía exportada de China a México.

H. Valor y volumen de las importaciones totales de la mercancía investigada, realizadas por Fersum, por proveedor, durante 2015 y 2016.

I. Precio de importación a México del producto objeto de investigación.

J. Reconstrucción del precio de exportación de Fersum.

K. Reporte técnico elaborado por Fersum sobre las fracciones arancelarias 7306.19.99 y 7306.30.99 de la TIGIE, características, proceso de fabricación y descripción de la tubería ERW, SSAW y DSAW-LSAW, así como la capacidad de producción de las Solicitantes.

L. Catálogo de productores de tubería de acero en México de la CANACERO.

M. Documentos titulados:

a. “Razones para haber adquirido sólo mercancía importada”, elaborado por Fersum.

b. “Especificación para la fabricación de tubo de acero estructural”, elaborado por el American Petroleum Institute, sexta edición, julio de 2001.

4. Exportadoras

26. El 21 de febrero de 2017 Huludao, Huilitong, Longshenghua, United, Uniglory y Tangshan, Youfa

Dezhong, Youfa HongTuo, Youfa International, Youfa Steel No.1 y Youfa Steel No.2 manifestaron:

A. No se incurre en ninguna práctica desleal de comercio exterior, al no exportar el producto investigado en condiciones de discriminación de precios a México.

B. No están vinculadas con proveedores, importadores o productores nacionales del producto objeto de investigación.

C. Respecto al precio de exportación se proponen los siguientes ajustes:

a. Huludao: gastos de manejo y envío (flete interno más gastos portuarios y aranceles), costo de transporte externo a México, seguro y crédito.

b. Huilitong y Longshenghua: manejo de mercancías, flete marítimo y crédito.

c. United y Uniglory: gastos de manejo y envío, costo de transporte externo a México, transporte interior y crédito.

d. Tangshan, Youfa Dezhong, Youfa HongTuo, Youfa International, Youfa Steel No.1 y Youfa Steel No.2: manejo de mercancías, flete marítimo y seguro.

D. Youfa International tiene tres canales de distribución en México: i) Directamente a clientes mexicanos, ii) a través de Youfa HongKong, y iii) a empresas comercializadoras independientes de terceros países que revenden los productos en el mercado mexicano.

E. En el periodo investigado, Tangshan, Youfa Dezhong, Youfa HongTuo, Youfa International, Youfa Steel No.1 y Youfa Steel No.2, exportaron tubos soldados bajo las fracciones arancelarias 7306.61.00 y 7306.19.00 a México. La fracción arancelaria 7306.19.00 se refiere a la carcasa y tubería soldada de tubos de los tipos utilizados para la extracción de petróleo o gas, la norma de producto es API 5L, y la fracción arancelaria 7306.61.00 se refiere a tubos soldados de sección cuadrada o rectangular, la norma de producto es la ASTM A500.

27. Huludao presentó:

A. Hoja de balance, ganancias y pérdidas al 31 de diciembre de 2013, 2014 y 2015, en yuanes (moneda de curso legal en China).

B. Diagrama de la estructura corporativa del grupo al que pertenece Huludao.

C. Datos de los importadores de Huludao a quienes vende el producto objeto de investigación.

D. Diagrama de flujo de ventas de Huludao del producto objeto de investigación al mercado mexicano.

E. Producción, capacidad instalada y utilización de la capacidad instalada de Huludao para fabricar tubería recta de costura, para los periodos mayo de 2013-abril de 2014, mayo de 2014-abril de 2015 y mayo de 2015-abril de 2016, así como la capacidad de producción anual por línea de producción.

F. Indicadores económicos y financieros mensuales de Huludao, en valor y volumen, relativos a producción, inventarios, ventas al mercado interno, exportaciones a México, a terceros países y totales del producto objeto de investigación, para el periodo mayo de 2013-abril de 2016.

G. Diagrama de ventas totales del producto investigado y no investigado, ventas destinadas al mercado interno y de exportación a México y a terceros países, en yuanes, durante el periodo mayo de 2015-abril de 2016.

H. Operaciones de exportación a México del producto objeto de investigación realizadas por Huludao, así como sus respectivos ajustes, para el periodo mayo de 2015-abril de 2016, y muestra de documentación soporte (contract, comercial invoice, packing list, mil test certificate, customs declaration, bill of lading, credit notice, international ocean freight, port charges).

I. Cuentas por cobrar de ventas a México, en yuanes, al 1 de mayo de 2015 y 30 de abril de 2016.

28. Huilitong y Longshenghua presentaron:

A. Balance general y estado de resultados de Huilitong y Longshenghua, al 31 de diciembre de 2013, 2014 y 2015.

B. Estructura de afiliación de los miembros de las empresas Huilitong y Longshenghua, y su relación comercial.

C. Datos de los importadores de Huilitong y Longshenghua a quienes venden el producto objeto de investigación.

D. Diagrama de flujo de ventas de Huilitong y Longshenghua del producto objeto de investigación al mercado mexicano.

E. Producción, capacidad instalada y utilización de la capacidad instalada de Huilitong para fabricar tubería, para los periodos mayo de 2013-abril de 2014, mayo de 2014-abril de 2015 y mayo de 2015-abril de 2016.

F. Indicadores económicos y financieros mensuales de Huilitong y Longshenghua, en valor y volumen, relativos a producción, inventarios, ventas al mercado interno, exportaciones a México, a terceros países y totales del producto objeto de investigación, para el periodo mayo de 2013-abril de 2016.

G. Diagrama de ventas totales del producto investigado y no investigado, ventas destinadas al mercado interno y de exportación a México y a terceros países, de Huilitong y Longshenghua, en el periodo mayo de 2015-abril de 2016.

H. Operaciones de exportación a México del producto objeto de investigación realizadas por Longshenghua así como sus respectivos ajustes, en el periodo mayo de 2015-abril de 2016, y muestra de documentación soporte (comercial invoice, packing list, bill of lading, invoice of ocean freight 1, 2 y 3, invoice of handling cost, bank receipt from mexican customer to Longshanghua 1 y 2, e invoice from Longshenghua to Huilitong 1 y 2).

I. Cuentas por cobrar de ventas a México de mayo de 2015 y abril de 2016, incluyendo detalles de pago, tasa de interés consultada en la página de Internet del Banco del Pueblo de China.

29. United y Uniglory presentaron:

A. Hoja de balance, ganancias y pérdidas de United y Uniglory al 31 de diciembre de 2013, 2014 y 2015, en yuanes.

B. Estructura corporativa de United.

C. Datos de importadores de United y Uniglory a quienes venden el producto objeto de investigación.

D. Diagrama de flujo de ventas de United y Uniglory del producto objeto de investigación al mercado mexicano.

E. Producción, capacidad instalada y utilización de la capacidad instalada para fabricar tubería, para los periodos mayo de 2013-abril de 2014, mayo de 2014-abril de 2015 y mayo de 2015-abril de 2016.

F. Indicadores económicos y financieros mensuales de United, relativos a producción, inventarios y ventas al mercado interno, en valor y volumen, para el periodo mayo de 2013-abril de 2016.

G. Indicadores económicos mensuales de Uniglory, relativos a ventas al mercado interno, exportaciones a México, a terceros países y totales del producto objeto de investigación, en valor y volumen, para el periodo mayo de 2013-abril de 2016.

H. Diagrama de ventas totales del producto investigado y no investigado, ventas destinadas al mercado interno y de exportación a México y a terceros países, de United y Uniglory, en el periodo mayo de 2015-abril de 2016.

I. Operaciones de exportación a México del producto objeto de investigación realizadas por Uniglory, así como sus respectivos ajustes, en el periodo mayo de 2015-abril de 2016, y muestra de documentación soporte (factura comercial, lista de empaque, conocimiento de embarque, certificado de origen y certificado de calidad de producto).

J. Cuentas por cobrar de ventas a México, en yuanes, al 1 de mayo de 2015 y 30 de abril de 2016.

30. Tangshan, Youfa Dezhong, Youfa HongTuo, Youfa International, Youfa Steel No.1 y Youfa Steel No.2 presentaron:

A. Hoja de balance, ganancias y pérdidas de Youfa Steel No.1, Youfa Steel No.2, Youfa Dezhong, Tangshan, Youfa International y Youfa HongTuo al 31 de diciembre de 2014 y 2015, y del 1 de enero al 30 de abril de 2016, en yuanes.

B. Diagrama de la estructura corporativa Tianjin Youfa Steel Pipe Group Co. Ltd.

C. Datos de los importadores de Youfa International a quienes vende el producto objeto de investigación.

D. Producción, capacidad instalada y utilización de la capacidad instalada de Youfa Steel No.1, Youfa Steel No.2, Youfa Dezhong, Tangshan y Youfa HongTuo para fabricar tubería, para los periodos mayo de

2013-abril de 2014, mayo de 2014-abril de 2015 y mayo de 2015-abril de 2016.

E. Indicadores económicos y financieros mensuales de Youfa Steel No.1, Youfa Steel No.2, Youfa Dezhong, Tangshan y Youfa HongTuo, relativos a producción, inventarios y ventas al mercado interno, en valor y volumen, para el periodo mayo de 2013-abril de 2016.

F. Indicadores económicos mensuales de Youfa International, relativos a ventas al mercado interno, exportaciones a México, a terceros países y totales del producto objeto de investigación, en valor y volumen, para el periodo mayo de 2013-abril de 2016.

G. Diagrama de ventas totales del producto investigado y no investigado, ventas destinadas al mercado interno y de exportación a México y a terceros países, en yuanes, acumuladas de Tangshan, Youfa Dezhong, Youfa HongTuo, Youfa International, Youfa Steel No.1 y Youfa Steel No.2.

H. Ventas totales destinadas al mercado interno de Youfa Steel No.1, Youfa Steel No.2, Youfa Dezhong, Tangshan y Youfa HongTuo, para el periodo investigado.

I. Ventas totales destinadas al mercado interno y de exportación a México y a terceros países de Youfa International, para el periodo investigado.

J. Ventas totales del producto investigado y no investigado destinadas al mercado interno de Youfa Steel No.1, Youfa Steel No.2, Youfa Dezhong, Tangshan y Youfa HongTuo, en yuanes y dólares de los Estados Unidos (“dólares”), para el periodo investigado.

K. Ventas totales del producto investigado y no investigado destinadas al mercado interno y de exportación a México y a terceros países de Youfa International, en yuanes y dólares, para el periodo investigado.

L. Tipo de cambio mensual para el periodo mayo de 2015-abril de 2016, obtenido de la página de Internet del Banco del Pueblo de China.

M. Operaciones de exportación a México del producto objeto de investigación realizadas por Youfa International y vía Siano (Hong Kong) Steel Co. Ltd. (“Siano”), así como sus respectivos ajustes, en el periodo mayo de 2015-abril de 2016.

F. Réplicas

1. Prórrogas

31. La Secretaría otorgó una prórroga de tres días a las Solicitantes, para que presentaran sus réplicas y contra argumentaciones a la información presentada por sus contrapartes el 30 de enero de 2017. El plazo venció el 15 de febrero de 2017.

2. Réplicas

32. El 15 de febrero y 2 de marzo de 2017 las Solicitantes presentaron sus réplicas y contra argumentaciones a la información presentada por las partes interesadas en la presente investigación. Argumentaron lo siguiente:

a. Importadoras

i. Bombas y Materiales

A. No compareció dentro del plazo otorgado por la Secretaría, por lo que no se debe considerar como parte en la presente investigación, toda vez que sus escritos fueron recibidos de forma extemporánea el 1 y 15 de febrero de 2017.

B. Incumplió con la obligación de enviar traslado de su escrito de comparecencia de conformidad con los artículos 56 de la LCE y 140 del RLCE, por lo que no se debe tomar en cuenta la información presentada por dicha importadora y resolver conforme a los hechos que se tiene conocimiento, de conformidad con el tercer párrafo del artículo 140 del RLCE.

C. En razón de no existir un resumen público de las operaciones de importación de Bombas y Materiales, no les es permisible conocer la descripción de los productos que importa dicha empresa, por lo que no les es posible replicar respecto a la similitud del producto investigado.

D. Toda vez que Bombas y Materiales no formula manifestaciones respecto a los argumentos y pruebas presentados por las Solicitantes, en relación a la existencia de la práctica desleal, daño a la industria y su relación causal, se le solicita a la Secretaría tener a dicha importadora allanándose a la información aportada por las Solicitantes y resolver conforme a los mismos.

ii. Ferrepacifico

A. La comparecencia de Ferrepacifico presenta deficiencias, ya que no reclasificó la documentación que se integró en el folio ni proporcionó resumen público de la misma, tampoco justificó el carácter confidencial asignado a su información. Asimismo, no debe tratarse confidencialmente el acta constitutiva de la empresa, el poder del representante legal ni la cédula, que refiere en su escrito de comparecencia.

B. Se debe desestimar la información proporcionada por Ferrepacifico y denegar su participación en el presente procedimiento, toda vez que no acreditó la importación del producto investigado y su interés jurídico para ser considerada parte en el presente procedimiento.

C. En razón de que Ferrepacifico no formula manifestaciones respecto a los argumentos y pruebas presentados por las Solicitantes, en relación a la existencia de la práctica desleal, daño a la industria y su relación causal, la Secretaría deberá tener a dicha importadora allanándose a la información aportada por las Solicitantes y resolver conforme a los mismos.

iii. Fersum

A. No proporcionó resúmenes públicos de la mayor parte de la información que presentó clasificada como confidencial ni justificó el carácter asignado a la misma, con lo cual establece su intención de obstaculizar el derecho de réplica de las Solicitantes.

B. Las Solicitantes son representativas de la rama de producción nacional de la tubería similar a la investigada, en virtud de lo siguiente:

a. además de las cartas de apoyo presentadas por seis productores nacionales aportadas por las Solicitantes, comparecieron al procedimiento dos productores nacionales adicionales que refuerzan el interés de corregir la práctica desleal;

b. el catálogo de productores de tubería de acero en México de la CANACERO, si bien cuenta con un grupo importante de fabricantes, no resulta pertinente puesto que no es específico al producto objeto de investigación ni proporciona información que permita determinar volúmenes de producción, capacidad o ventas, que contradigan las conclusiones de la Resolución de Inicio, por lo que dicha prueba debe ser desestimada, y

c. tal y como se señaló en los puntos 93 a 100 de la Resolución de Inicio, la Secretaría determinó que Forza SPL, Tubería Laguna y Pytco son representativas de la rama de producción nacional, toda vez que, en el periodo investigado, su producción agregada constituyó el 73% de la producción nacional total.

C. Contrario a lo que pretende establecer Fersum, una investigación sobre prácticas desleales de comercio internacional versa sobre las importaciones de mercancías en condiciones de discriminación de precios que compiten con mercancías idénticas o similares de fabricación nacional y no únicamente sobre mercancías importadas que pongan en riesgo a la producción nacional en razón de que éstas se fabriquen en México o sustituyan mercancías nacionales.

D. Resulta peculiar que Fersum siendo un importador constante de tubería china fabricada a base de soldadura ERW, pretenda excluir tubería soldada bajo procesos distintos que no confieren el grado de diferenciación que justifiquen las exclusiones pretendidas.

E. La tubería aleada salvo por las características químicas del acero aleado que incorpora aleantes como boro, níquel y molibdeno, etc. resulta semejante a la tubería al carbono, sus propiedades físicas y organolépticas son equivalentes, sus funciones son idénticas, ambas se emplean para la conducción de fluidos y elaboración de estructuras, principalmente, por lo que existe intercambiabilidad comercial.

F. Fersum pretende magnificar las diferencias entre los procesos de soldado SAW y ERW a fin de crear falazmente supuestos “productos diferentes”, a partir de los cuales pretende generar exclusiones a la cobertura de una eventual cuota compensatoria que se pudiere imponer al producto investigado, y aprovechar tales exclusiones para diseñar esquemas elusivos convenientes para sus actividades de distribución de tubería.

G. Es infundada la solicitud de Fersum de excluir la tubería SSAW y DSAW-LSAW de la presente investigación, por las siguientes razones:

a. los productores nacionales de tubería similar a la investigada utilizan preponderantemente el método ERW, el cual no confiere una diferencia significativa respecto a la tubería producida bajo los procesos SSAW y DSAW-LSAW, toda vez que las características dimensionales, físicas, químicas y organolépticas, resultan similares, en el sentido a que se refiere la fracción II del artículo 37 del RLCE;

b. la producción nacional, no incluyó como diferenciador en la descripción del producto investigado, el tipo de soldadura empleada ni pretende acotar el producto investigado en función de tal característica, únicamente se mencionó como parte del proceso productivo;

c. la tubería similar a la investigada soldada mediante el proceso ERW y la soldada bajo los procesos

SAW/DSAW-LSAW, son tipos de un mismo producto;

d. existe alta intercambiabilidad entre productos soldados bajo procesos SAW y aquéllos bajo procesos ERW, por lo que difícilmente pudiera darse una situación en la que un usuario o cliente de los productores nacionales se quedara sin opción de abastecimiento;

e. el producto objeto de investigación se fabrica bajo la norma API 5L, como se señaló en el punto 16 de la Resolución de Inicio, la cual permite diversos métodos de soldadura, incluidos el ERW y DSAW/SAW. Lo anterior, se corrobora con las resoluciones finales de investigaciones antidumping de tubería con costura longitudinal recta y tubería de acero al carbono con costura longitudinal, recta y helicoidal, publicadas en el DOF el 27 de mayo de 2005 y el 20 de abril de 2016, respectivamente, y

f. un tubo soldado bajo cualquier proceso ya sea SAW o ERW, fabricado con acero de idéntico grado, mismas características, bajo la misma normatividad e iguales dimensiones, tiene la misma aptitud de satisfacer las necesidades del usuario, toda vez que son dichas condiciones y no el proceso o tipo de soldadura, las que le confieren su similitud, por lo que la aplicación de uno u otro proceso no desvirtúa la similitud entre ambos.

H. Los tubos con costura en forma longitudinal recta o helicoidal con igual materia prima y dimensiones, resultan similares y son comercialmente intercambiables. Existe una amplia sustitución de la tubería en la industria de conducción de petróleo y gas, salvo en las redes de conducción submarinas, por lo que cualquier combinación de costura y método de soldadura satisface las necesidades del usuario.

I. Fersum no demuestra la diferencia entre los costos y precios de los distintos tipos de tubería, por lo que no desvirtúa la similitud e intercambiabilidad entre ellos, conforme al artículo 37 del RLCE. Las diferencias en costo del acero y costo de soldadura no pueden ser considerados como factores que justifiquen la diferenciación de productos. De igual forma, los precios de los distintos tipos de tubería desde su proceso de soldado no presentan diferencias.

J. La única razón por la que Fersum no adquiere producto nacional similar es debido al precio, el cual es más atractivo al importarlo de China, debido a las condiciones de discriminación de precios del producto investigado.

K. Resulta inexacto e improcedente el argumento sobre la falta de fabricación nacional, pues los productores nacionales poseen la capacidad y recursos para producir y satisfacer las necesidades y requerimientos del mercado mexicano, toda vez que pueden producir la tubería bajo diversos procesos, diámetros, longitudes y espesores que requieren los usuarios, cubriendo los productos que, según Fersum, no se fabrican.

L. Existen en México fabricantes que tienen la capacidad de producir tubería en espiral con diámetros de 6 a 16 pulgadas y de 12 a 16 pulgadas, soldadas bajo el proceso SAW y DSAW-LSAW, respectivamente. Asimismo, las Solicitantes pueden fabricar productos por arriba de 52 KSI (52,000 psi). Sin embargo, el tipo de soldadura resulta irrelevante para satisfacer las necesidades de los usuarios.

M. Los espesores identificados en la comparecencia de Fersum, constituyen especialidades para aplicaciones concretas y de baja demanda, por lo que no es válido magnificar su impacto en un afán de minimizar la capacidad productiva de los fabricantes nacionales.

N. Fersum alega sin demostrar los efectos que tendrían las industrias de petróleo, gas, construcción y de distribución de agua, ante una eventual imposición de cuotas compensatorias. Por el contrario, la presente investigación tiene por objeto la corrección de una práctica desleal de discriminación de precios cometida por un determinado país y producto, por lo que de ninguna manera debe exagerarse el alcance y los efectos de dicha corrección, sobre todo si se considera que existe una multiplicidad de proveedores nacionales y extranjeros capaces de proveer las necesidades del mercado mexicano.

O. Carece de fundamento la aseveración de infracción a la normatividad en materia de competencia económica, toda vez que en ningún caso se restringirá el acceso legítimo de tubería al mercado mexicano, ya que podrá incursionar, mediante el pago de la cuota compensatoria correspondiente, a precios de competencia leal con los de la producción nacional.

P. No se justifica la solicitud de una nueva fracción arancelaria, al haberse demostrado que los argumentos que la sustentan se postulan en forma falaz, artificiosa y con propósitos elusivos.

b. Exportadoras

A. De la comparación de los precios estadísticos pertinentes a las operaciones de exportación frente a los valores normales aportados por las Solicitantes, los cuales no fueron rebatidos ni contradichos por ninguna de las exportadoras comparecientes, arrojan márgenes de discriminación de precios superiores al 25%.

B. En las operaciones de exportación interviene no sólo un comercializador con sede en China, sino que

en diversos casos interviene otro comercializador desde otro país en el proceso de exportación a México, por lo que el ajuste por comercialización propuesto por las Solicitantes debe ser admitido y aplicado para cada uno de los comercializadores que intervengan en cada caso.

C. Toda vez que de las comparecencias de las exportadoras chinas no se desprende alguna manifestación respecto a los argumentos y pruebas presentados por las Solicitantes, en relación a la existencia de daño a la industria y su relación causal con las importaciones en condiciones de discriminación de precios, la Secretaría deberá tener a dichas empresas allanándose a la información aportada por las Solicitantes y por precluido su derecho de alegar en contra de dicha pretensión.

D. Derivado de la respuesta de las exportadoras comparecientes al formulario, las productoras nacionales solicitan que se tenga a dichas empresas allanándose y aceptando la información de valor normal presentada por las Solicitantes, destacando que los productores chinos de la mercancía investigada operan en condiciones de no mercado, según la evidencia proporcionada.

E. Las comparecencias de las exportadoras chinas incumplen con diversos requisitos de forma (resúmenes públicos, traducciones e incorrecta clasificación de la información), lo que denota una falta de cooperación con la presente investigación, por lo que se solicita se desechen dichas comparecencias.

F. Huilitong y Longshenghua mantienen confidencial la vinculación con importadores mexicanos, lo cual indica una posible existencia de arreglos compensatorios, toda vez que proporcionan una respuesta consolidada que no permite apreciar de forma separada la relación de cada una de las empresas, por lo que se solicita a la Secretaría que, en caso de existir dicha vinculación, se desestime la información aportada ya que no corresponde a la requerida para determinar el precio de exportación y ajustes. Particularmente, sobre los precios a nivel ex fábrica que aplique la empresa productora a lacomercializadora.

G. Tangshan, Youfa Dezhong, Youfa HongTuo, Youfa International, Youfa Steel No.1 y Youfa Steel No.2 operan bajo un esquema tripartito de producción, lo cual propicia el manejo sesgado de precios y costos, y permite manipular los ajustes al precio de exportación mediante arreglos compensatorios entre las empresas vinculadas y con aquellas que no lo son, toda vez que las productoras pueden transferir costos a la planta de acabado y viceversa, para luego transferir el producto a las comercializadoras a precios sesgados.

H. Tangshan, Youfa Dezhong, Youfa HongTuo, Youfa International, Youfa Steel No.1 y Youfa Steel No.2 no proporcionaron estados financieros de Siano (su empresa subsidiaria en Hong Kong) sobre la cual admite haber efectuado ventas o pagos relativos a transacciones de exportación a México.

I. Tangshan, Youfa Dezhong, Youfa HongTuo, Youfa International, Youfa Steel No.1 y Youfa Steel No.2 no presentan información soporte de operaciones individuales de exportación a México, por lo que no debe tenérsele como demostrado lo alegado, por lo que la Secretaría debe recurrir a la mejor información disponible sobre precios de exportación, en su caso, la de las Solicitantes.

33. Las Solicitantes presentaron:

A. Importaciones de tubería aleada clasificada en las fracciones arancelarias 7306.19.99, 7306.30.01, 7306.30.99 y 7306.61.01 de la TIGIE, por ubicación de aduana de entrada, de 2013 a 2016, con información de la CANACERO.

B. Equivalencias en los procesos de soldadura SAWH, ERW y SAWL, conforme a las normas técnicas A252, A139, API 5L, AWWA C200, ISO 3183 y NRF001.

C. Las siguientes normas técnicas:

a. A252-10 “Standard Specification for Welded and Seamless Steel Pipe Piles”, de la ASTM;

b. A139/A139M-16 “Standard Specification for Electric-Fusion (Arc)-Welded Steel Pipe (NPS 4 and Over)”, de la ASTM;

c. API 5L “Specification for Line Pipe”, de la API;

d. ANSI/AWWA C200-12 “Steel Water Pipe, 6 In. (150 mm) and Larger”, de la Approved American National Standard (ANSI) y del American Water Works Association (AWWA);

e. ISO 3183:2012 (E) “Petroleum and natural gas industries-Steel pipe for pipeline transportation systems”, del International Organization for Standardization, y

f. NRF-001-PEMEX-2013 “Tubería de acero para recolección, transporte y distribución de hidrocarburos”, del Comité de Normalización de Petróleos Mexicanos.

D. Comparativo de diámetro y espesor de pared de la tubería con costura tipo ERW, que supuestamente no se fabrica en México y la fabricada por Forza SPL, Tubería Laguna, Pytco y Arco Metal.

E. Productos (tubería de acero al carbón) elaborados por la empresa Fabricación de Tubos y Tanques del Norte, S.A. de C.V., entre los que se encuentra la tubería con costura helicoidal (SAW), obtenidos de la página de Internet www.tubosytanquesdelnorte.com, consultada el 10 de febrero de 2017.

F. Tubería de acero al cabrón e inoxidable, elaborada por Talleres Acerorey, S.A. de C.V., entre las que se encuentra la tubería de costura longitudinal (SAW) y espesor grueso, obtenida de la página de Internet www.acerorey.com, consultada el 10 de febrero de 2017.

G. Los siguientes documentos titulados:

a. “Carbon Steel Pipes-Electric Resistances Welded/Submerged Arc Welded”, relativo a las especificaciones de compras corporativas de Baharat Heavy Electricals Limited (“Baharat”), y

b. “Corporate Standard, Procedure for marking and packing of seamless Steel Tubes & Pipes”, relativo a los estándares corporativos para fabricar y empaquetar tubos de acero sin costura, de Baharat.

H. Comunicaciones electrónicas sobre diversas cotizaciones de tubería de acero que cumplen con una o varias normas de calidad (API 5L, ISO-3183, NFR-001-PEMEX, entre otras) fabricada por Tubería Laguna, del 15 de mayo y 8 de junio de 2015 y 25 de julio de 2016.

I. Comparativo de costos para la fabricación de tubería, utilizando los procesos ERW y SAW, con información de la empresa Forza SPL, de los precios de lámina rolada en caliente en los Estados Unidos-Midwest, obtenidos del Steel Sheet Products Monitor del CRU International y de los precios de la chatarra para abril 2016, obtenidos de la página de Internet www.steelorbis.com.

J. Comparativo de precios para la tubería ERW y SAW, obtenidos de la página de Internet http://www.primesteeltube.com, del molino chino Prime Steel Pipe, consultada el 10 de febrero de 2017.

K. Grados máximos de acero de fabricación y límite elástico (en libras por pulgada al cuadrado) de las empresas Forza SPL, Pytco y Tubería Laguna, para fabricar tubería con costura superior a 52 KSI (52,000 PSI).

L. Licencias de fabricantes de tubería de línea, API 5L -0842, API 5L-0449 y API 5L-0003, expedidas por el API a favor de las empresas Forza SPL, Pytco y Tubería Laguna.

G. Requerimientos de información

1. Prórrogas

34. La Secretaría otorgó diversas prórrogas a las productoras Lámina y Placa Comercial, S.A. de C.V. (“Lámina y Placa Comercial”), Peasa, Prolamsa, Ternium, Perfiles y Herrajes L.M., S.A. (“Perfiles y Herrajes”), Tubacero, S. de R.L. de C.V. (“Tubacero”) y Conduit, S.A. de C.V. (“Conduit”), a las exportadoras Huludao, Huilitong, Longshenghua, United, Uniglory, Tangshan, Youfa Dezhong, Youfa HongTuo, Youfa International, Youfa Steel No.1 y Youfa Steel No.2 y a un importador no parte, para presentar las respuestas a los requerimientos de información. Los plazos vencieron el 12 y 18 de abril y 15 y 17 de mayo de 2017.

2. Partes interesadas

a. Solicitantes

35. El 31 de marzo de 2017 Forza SPL, Pytco y Tubería Laguna respondieron al requerimiento de información que les formuló la Secretaría el 16 de marzo de 2017, a efecto de que proporcionaran el sustento de sus argumentaciones sobre las semejanzas entre tubería de acero aleado y tubería al carbono. Respecto a Forza SPL, para que aclarara el mecanismo de afectación que ha tenido su segunda línea de producción que puso en operación en el 2014 y aclarará si dicha inversión sólo involucra al producto similar al investigado.

b. Productoras nacionales

36. El 31 de marzo de 2017 Arco Metal, Peasa y Ternium, respondieron a los requerimientos de información que les formuló la Secretaría el 16 de marzo de 2017, para que presentaran el volumen de su producción de la tubería similar a la investigada para los periodos mayo de 2013-abril de 2014, mayo de 2014-abril de 2015 y mayo de 2015-abril de 2016.

37. El 2 y 17 de mayo de 2017 Arco Metal, Peasa, Prolamsa y Ternium, respondieron a los requerimientos de información que les formuló la Secretaría el 17 de abril de 2017, a efecto de que indicaran, entre otras cosas, si realizaron importaciones del producto objeto de investigación; aportaran información relativa al proceso de fabricación, usos, funciones y demás características de la tubería similar a la investigada;

indicaran si las importaciones investigadas le han causado daño material y/o amenaza de daño; describieran los efectos negativos en cada uno de sus indicadores económicos y financieros que fueron causados por las importaciones investigadas (producción, ventas, empleo, autoconsumo, inventarios, capacidad instalada, utilización de la capacidad instalada e inversiones), así como el mecanismo de transmisión (vía precios o volúmenes), y las proyecciones sobre dichos indicadores; indicaran si existe una subvaloración del precio de las importaciones investigadas respecto al producto que fabrican; describieran las características del mercado internacional y nacional del producto objeto de investigación.

38. El 10, 11 y 18 de abril de 2017 Peasa, Prolamsa y Arco Metal, respondieron a los requerimientos de información que les formuló la Secretaría el 7 de abril de 2017, para que atendieran diversos aspectos de forma.

c. Importadoras

39. El 21 y 22 de febrero de 2017 Ferrepacifico respondió al requerimiento de información que le formuló la Secretaría el 16 de febrero de 2017, para que atendiera diversos aspectos de forma.

40. El 31 de marzo de 2017 Fersum respondió al requerimiento de información que le formuló la Secretaría el 16 de marzo de 2017, para que presentara diversos pedimentos de importación, así como su documentación anexa y para que atendiera diversos aspectos de forma.

d. Exportadoras

41. El 18 de abril de 2017 Huludao respondió al requerimiento de información que le formuló la Secretaría el 16 de marzo de 2017, para que aportara, entre otras cosas, una explicación sobre su estructura corporativa y de sus canales de distribución; indicara si es productor y exportador del producto objeto de investigación; conciliara las cifras de sus ventas totales con sus ventas de exportación a México; aclarara diversas cuestiones sobre las fechas de pago y las fechas de las facturas; identificara en cada una de sus operaciones de venta el tipo de tubería (cuadrada, circular o rectangular), entre otras características, que cumplan con las especificaciones del producto investigado; aportara y explicara todos los gastos en que se incurre para llevar el producto objeto de investigación desde la fábrica en China hasta puerto mexicano, con su respectivo soporte documental, con el fin de llevar el precio de exportación a nivel ex fábrica, y corrigiera diversos aspectos de forma.

42. El 18 de abril de 2017 Huilitong y Longshenghua respondieron al requerimiento de información que les formuló la Secretaría el 16 de marzo de 2017, para que aportaran, entre otras cosas, diversas facturas de exportación a México incluyendo su documentación anexa; detallaran la forma en que se facturan las ventas de exportación a México; presentaran el soporte documental que sustente cada uno de los ajustes propuestos; explicaran la metodología que utilizaron para el cálculo del ajuste por crédito, comercialización y distribución, y corrigieran diversos aspectos de forma.

43. El 18 de abril de 2017 United y Uniglory respondieron al requerimiento de información que les formuló la Secretaría el 16 de marzo de 2017, para que aportaran, entre otras cosas, una explicación sobre su estructura corporativa y de sus canales de distribución; indicara si es productor y exportador del producto objeto de investigación; aportaran y explicaran todos los gastos en que se incurre para llevar el producto objeto de investigación desde la fábrica en China hasta puerto mexicano, con su respectivo soporte documental, con el fin de llevar el precio de exportación a nivel ex fábrica; conciliara las cifras de sus ventas totales con sus ventas de exportación a México; presentaran diversas facturas de exportación a México incluyendo su documentación anexa; explicaran la metodología que utilizaron para el cálculo del ajuste por gastos de manejo y envío, costo de transporte externo a México, transporte interior y crédito, y corrigieran diversos aspectos de forma.

44. El 18 de abril de 2017 Tangshan, Youfa Dezhong, Youfa HongTuo, Youfa International, Youfa Steel No.1 y Youfa Steel No.2 respondieron al requerimiento de información que les formuló la Secretaría el 16 de marzo de 2017, para que aportaran, entre otras cosas, una explicación sobre la participación de Siano en el corporativo; presentaran el soporte documental que sustente la equivalencia de las fracciones arancelarias por las que clasifica el producto objeto de investigación con las de la presente investigación; identificaran en cada una de sus operaciones de venta el tipo de tubería (cuadrada, circular o rectangular) depurando las operaciones que no correspondieran a las características del producto investigado; depuraran sus ventas deexportación a México únicamente para la tubería fabricada por las empresas comparecientes que pertenecen a su grupo corporativo; presentaran copia de diversas facturas de exportación a México incluyendo su documentación anexa; explicaran la cadena de producción, acabado y venta de exportación a México, conciliando cada una de sus facturas con los distintos eslabones productivos y de distribución; aportaran y explicaran todos los gastos en que se incurre para llevar el producto objeto de investigación desde la fábrica en China hasta puerto mexicano, con su respectivo soporte documental, con el fin de llevar el precio de exportación a nivel ex fábrica; aclararan diversas cuestiones sobre sus canales de distribución; explicaran la

metodología que utilizaron para el cálculo del ajuste por margen de comercialización, seguro y crédito, y corrigieran diversos aspectos de forma.

45. El 15 de mayo de 2017 United y Uniglory respondieron al requerimiento de información que les formuló la Secretaría el 3 de mayo de 2017, para que corrigieran diversos aspectos de forma.

3. No partes

46. El 17 de marzo de 2017 la Secretaría requirió a diversos agentes aduanales y empresas importadoras para que presentaran pedimentos de importación, así como su documentación anexa.

47. El 29 de marzo y 12 de abril de 2017 Tubos de Acero de México, S.A. (“Tamsa”) y Lámina y Placa Comercial, respondieron a los requerimientos de información que les formuló la Secretaría el 17 de marzo de 2017, para que indicaran, entre otras cosas, si durante el periodo analizado fabricaron la tubería similar a la investigada, proporcionaran el volumen de su producción de la tubería similar a la investigada para los periodos mayo de 2013-abril de 2014, mayo de 2014-abril de 2015 y mayo de 2015-abril de 2016 y manifestaran su posición respecto a la presente investigación (apoyo, oposición o indiferencia).

48. El 30 y 31 de marzo de 2017 Perfiles y Herrajes, Tubacero, Regiomontana de Perfiles y Tubos, S.A. de C.V. (“Regiomontana”) y Tuberías Procarsa, S.A. de C.V. (“Procarsa”), respondieron a los requerimientos de información que les formuló la Secretaría el 17 de marzo de 2017, para que presentaran el volumen de su producción de la tubería similar a la investigada para los periodos mayo de 2013-abril de 2014, mayo de 2014-abril de 2015 y mayo de 2015-abril de 2016.

49. El 2 y 17 de mayo de 2017 Tubacero, Procarsa, Perfiles y Herrajes, Conduit, Precitubo, S.A. de C.V. (“Precitubo”), Tubería Nacional, S.A. de C.V. (“Tubería Nacional”), Tubesa, S.A. de C.V. (“Tubesa”), Fabricaciones Industriales Tumex, S.A. de C.V. (“Tumex”) y Lámina y Placa Comercial, respondieron a los requerimientos de información que les formuló la Secretaría el 17 de abril de 2017, a efecto de que indicaran, entre otras cosas, si durante el periodo analizado fabricaron la tubería similar a la investigada, proporcionaran información de sus indicadores, tales como: producción, ventas al mercado interno, exportaciones einventarios; indicaran si realizaron importaciones del producto objeto de investigación; aclararan si están vinculadas con exportadores o importadores; aportaran información relativa al proceso de fabricación, usos, funciones y demás características de la tubería similar a la investigada; indicaran si las importaciones investigadas le han causado daño material y/o amenaza de daño; describieran los efectos negativos en cada uno de sus indicadores económicos y financieros que fueron causados por las importaciones investigadas (producción, ventas, empleo, autoconsumo, inventarios, capacidad instalada, utilización de la capacidad instalada e inversiones), así como el mecanismo de transmisión (vía precios o volúmenes), y las proyecciones sobre dichos indicadores; indicaran si existe una subvaloración del precio de las importaciones investigadas respecto al producto que fabrican; describieran las características del mercado internacional y nacional del producto objeto de investigación. Además de lo anterior, a Tubacero, Procarsa, Perfiles y Herrajes se les requirió para que aclararan si el volumen de producción que aportaron corresponde a la tubería similar a la que es objeto de investigación.

H. Otras comparecencias

50. El 4, 10, 26, 27 y 30 de enero de 2017 Baja Fur, S.A. de C.V., Procesos Metálicos California, S.A. de C.V., Valenzuela Rivas, S.A. de C.V., Ferrecabsa, S.A. de C.V., Sunrise Medical Tecnologías, S.A. de C.V., Vista Serena, S. de R.L. de C.V., Cajas de Cartón Sultana, S.A. de C.V. y APM Terminals Lázaro Cárdenas, S.A. de C.V., manifestaron no tener interés en participar en la presente investigación.

51. El 30 de enero de 2017 Chapa Industrias, S.A. de C.V. (“Chapa Industrias”), Contenedores del Golfo, S.A. de C.V. (“Contenedores del Golfo”) y Odisa Concrete Equipment, S.A. de C.V. (“Odisa”), manifestaron su interés en participar en la investigación, sin embargo, señalaron que no realizaron importaciones del producto objeto de investigación durante el periodo investigado. No se aceptó su comparecencia de acuerdo a lo señalado en el punto 59 de la presente Resolución.

52. El 31 de enero de 2017 Perfiles y Herrajes compareció para presentar información, argumentos y pruebas en la presente investigación. Sin embargo, no se aceptó su información de acuerdo a lo señalado en el punto 60 de la presente Resolución.

53. El 30 y 31 de marzo de 2017 Ferrepacifico y Prolamsa, respectivamente, comparecieron para responder a los requerimientos de información que les formuló la Secretaría el 16 de marzo de 2017. Sin embargo, no se aceptó su información de acuerdo a lo señalado en los puntos 61 y 62 de la presente Resolución.

54. El 1 y 2 de febrero de 2017 comparecieron Cascar International, S. de R.L. de C.V. (“Cascar”) y Roda

Rol, S.A. de C.V. (“Roda Rol”), respectivamente, de forma extemporánea para presentar su respuesta al formulario oficial. No se aceptó su información de acuerdo a lo señalado en el punto 63 de la presente Resolución.

CONSIDERANDOS

A. Competencia

55. La Secretaría es competente para emitir la presente Resolución conforme a los artículos 16 y 34 fracciones V y XXXIII de la Ley Orgánica de la Administración Pública Federal; 1, 2 apartado B fracción III y 15 fracción I del Reglamento Interior de la Secretaría de Economía; 7, 9.1 y 12.2 del Acuerdo Antidumping; 5 fracción VII y 57 fracción I de la LCE, y 80 y 82 fracción I del RLCE.

B. Legislación aplicable

56. Para efectos de este procedimiento son aplicables el Acuerdo Antidumping, la LCE, el RLCE, el Código Fiscal de la Federación (CFF), la Ley Federal de Procedimiento Contencioso Administrativo y el Código Federal de Procedimientos Civiles (CFPC), estos tres últimos de aplicación supletoria.

C. Protección de la información confidencial

57. La Secretaría no puede revelar públicamente la información confidencial que las partes interesadas le presenten, ni la información confidencial que ella misma se allegue, de conformidad con los artículos 6.5 del Acuerdo Antidumping, 80 de la LCE y 152 y 158 del RLCE. No obstante, las partes interesadas podrán obtener el acceso a la información confidencial, siempre y cuando satisfagan los requisitos establecidos en los artículos 159 y 160 del RLCE.

D. Derecho de defensa y debido proceso

58. Las partes interesadas tuvieron amplia oportunidad para presentar toda clase de argumentos, excepciones y defensas, así como las pruebas para sustentarlos, de conformidad con el Acuerdo Antidumping, la LCE y el RLCE. La Secretaría las valoró con sujeción a las formalidades esenciales del procedimiento administrativo.

E. Información no aceptada

59. Mediante oficios UPCI.416.17.0282, UPCI.416.17.0289 y UPCI.416.17.0290 del 13 y 17 de febrero de 2017, respectivamente, se les notificó a Chapa Industrias, Contenedores del Golfo y Odisa, la determinación de no considerarlas como parte en la presente investigación, en virtud de que no acreditaron tener interés jurídico en el procedimiento, pues no realizaron importaciones del producto objeto de investigación durante el periodo investigado, oficios que se tiene por reproducidos como si a la letra se insertaran en la presente Resolución.

60. Mediante oficio UPCI.416.17.0351 del 1 de marzo de 2017, se notificó a Perfiles y Herrajes la determinación de no aceptar la información que aportó en el presente procedimiento, debido a que no acreditó en tiempo y forma la legal existencia de la empresa para comparecer en el presente procedimiento como parte interesada; oficio que se tiene por reproducido como si a la letra se insertara en la presente Resolución.

61. Mediante oficio UPCI.416.17.0563 del 21 de abril de 2017, se notificó a Ferrepacifico la determinación de no tomar en cuenta su información que presentó el 30 de marzo de 2017, debido a que no cumplió con la obligación de enviar copia de la versión pública de dicha información a las demás partes interesadas, de conformidad con los artículos 56 de la LCE y 140 del RLCE; oficio que se tiene por reproducido como si a la letra se insertara en la presente Resolución. Al respecto, se le otorgó un plazo para que manifestara lo que a su derecho conviniera, de conformidad con el párrafo 6 del Anexo II del Acuerdo Antidumping, sin que presentara alguna manifestación al respecto.

62. Mediante oficio UPCI.416.17.0625 del 26 de mayo de 2017, se notificó a Prolamsa la determinación de no tomar en cuenta su información que presentó el 31 de marzo de 2017 en respuesta a un requerimiento de información, debido a que el representante legal que compareció para dichos efectos, no acreditó contar con título profesional y cédula en los términos de la legislación mexicana, o bien, que pertenece al consejo de administración de dicha empresa, de conformidad con el artículo 51 segundo párrafo de la LCE; oficio que se tiene por reproducido como si a la letra se insertara en la presente Resolución. Al respecto, se le otorgó un plazo para que manifestara lo que a su derecho conviniera, de conformidad con el párrafo 6 del Anexo II del Acuerdo Antidumping, sin que presentara alguna manifestación al respecto.

63. Mediante oficios UPCI.416.17.0287 y UPCI.416.17.0323 del 16 y 23 de febrero de 2017, respectivamente, se les notificó a Roda Rol y Cascar la determinación de no considerar su comparecencia ni su información, en razón de que su comparecencia fue presentada de forma extemporánea; oficios que se tienen por reproducidos como si a la letra se insertaran en la presente Resolución.

F. Respuesta a ciertos argumentos de las partes

1. Aspectos generales del procedimiento

64. Las Solicitantes argumentaron que no se debe considerar a la empresa Bombas y Materiales como parte interesada en la presente investigación, toda vez que sus escritos fueron presentados de forma extemporánea el 1 y 15 de febrero de 2017.

65. Al respecto, la Secretaría aclara que la información presentada por Bombas y Materiales el 1 y 15 de febrero de 2017 fue presentada en tiempo, toda vez que se presentó dentro del pazo otorgado mediante el oficio UPCI.416.17.0261 del 2 febrero de 2017, a través del cual, se le otorgó una prórroga para que presentara su respuesta al formulario oficial, los argumentos y las pruebas que a su derecho conviniera, a más tardar el 21 de febrero de 2017, tal y como se establece en el punto 16 de la presente Resolución.

66. Las Solicitantes señalaron que existe un exceso del privilegio de confidencialidad en la información presentada por parte de las empresas importadoras Bombas y Materiales, Ferrepacifico, Fersum y las exportadoras de China comparecientes, así como una falta de resúmenes públicos que permitan una comprensión razonable de la información confidencial presentada, lo cual no permite a las Solicitantes acceder a información esencial para la defensa de sus intereses y sin posibilidad de réplica.

67. Al respecto, la Secretaría verificó la información que presentaron las partes interesadas comparecientes y, en el caso que fue procedente, se requirió reclasificar diversa información clasificada como confidencial y que, de conformidad con los artículos 6.5 del Acuerdo Antidumping, 148 y 149 del RLCE, no contenía tal carácter, así como, en su caso, justificar debidamente la clasificación de la información confidencial en términos de la normatividad aplicable, y proporcionar los resúmenes públicos que permitieran a las demás partes interesadas tener una comprensión razonable de la información confidencial presentada. Por tal razón, la información que se encuentra en el expediente administrativo cumple con las reglas de confidencialidad.

68. Las Solicitantes señalaron que en las comparecencias de las exportadoras chinas se exhiben diversos documentos en idioma distinto al español, omitiendo su respectiva traducción, por lo que dicha información no debe tomarse en cuenta. Al respecto, la Secretaría verificó la información que presentaron las partes interesadas comparecientes, entre ellas las exportadoras chinas y, en el caso que fue procedente, se requirieron las traducciones correspondientes, de conformidad con el artículo 271 del CFPC. Por tal razón, la información que se encuentra en el expediente administrativo cumple tal requisito.

69. Las Solicitantes pidieron desestimar la información proporcionada por Ferrepacifico y denegar su participación en el presente procedimiento, toda vez que no acreditó ser importador del producto investigado y su interés jurídico para ser considerada parte en el presente procedimiento. Al respecto, la Secretaría aclara que, derivado de los argumentos y pruebas que presentó dicha empresa importadora, se desprende que, durante el periodo investigado, realizó importaciones del producto objeto de investigación, a través de las fracciones arancelarias 7306.30.99 y 7306.61.01 de la TIGIE, por lo que de conformidad con lo dispuesto en los artículos 6.11 del Acuerdo Antidumping y 51 de la LCE, se le consideró parte interesada en la presenteinvestigación.

2. Cuotas compensatorias sobre fracciones arancelarias

70. Fersum argumentó que debido a que la imposición de cuotas compensatorias podría versar sobre fracciones arancelarias y no sobre mercancías, se debe crear una o más fracciones arancelarias específicas para la tubería SSAW y DSAW-LSAW que dicha empresa importa. Lo anterior, a efecto de no perjudicar a las importaciones de otros sectores (petróleo, gas, construcción, distribución de agua, entre otros) y de la misma Fersum.

71. Por su parte, las Solicitantes señalaron que la presente investigación tiene por objeto la corrección de la práctica desleal, por lo que de ninguna manera debe exagerarse su alcance y los efectos de su corrección, dado que existen múltiples productores nacionales y de otros países con capacidad para abastecer el mercado nacional.

72. Al respecto, la Secretaría precisa que la petición de Fersum es improcedente, en virtud de lo siguiente:

a. de conformidad con el artículo 3 de la LCE, las cuotas compensatorias aplican a las mercancías importadas en condiciones de discriminación de precios, es decir, al producto objeto de investigación, independientemente de las fracciones arancelarias por las que ingrese;

b. con la imposición de cuotas compensatorias no existiría afectación alguna a sectores distintos, toda vez que la tubería DSAW-LSAW forma parte del producto objeto de investigación, sobre la cual, existe un gran número de proveedores, tanto nacionales como de otros países, que abastecen el mercado nacional, tal y como se señala en los puntos 214 y 222 de la presente Resolución, y

c. la presente investigación tiene por objeto determinar si las importaciones de tubería de acero al carbono y aleada originarias de China, se realizan en condiciones de discriminación de precios, la existencia de daño a la rama de producción nacional, la relación causal entre ambos, así como la corrección del daño ocasionado por dichas importaciones, y no así la procedencia de creación de nuevas fracciones arancelarias en la TIGIE.

G. Delimitación del producto objeto de investigación

73. Fersum solicitó que se excluya de la cobertura del producto investigado a la tubería de acero aleada con costura longitudinal y a las tuberías fabricadas por métodos de soldadura SSAW (helicoidal con soldadura en espiral por arco sumergido) y DSAW-LSAW (con soldadura por arco sumergido con costura longitudinal). Argumentó:

a. la tubería de acero aleada con costura longitudinal, debido a su composición y características, no encuadra en la descripción de las fracciones arancelarias investigadas y no compite con la mercancía de producción nacional;

b. no existen productores nacionales de las tuberías fabricadas bajo procesos de soldadura SSAW y DSAW-LSAW, y

c. dichas tuberías tienen diferentes características, composición, funciones, procesos, costos de producción y precios de venta, son más resistentes y durables que la ERW, por lo que no pueden ser comercialmente intercambiables ni sustitutos, además de que, para ciertas aplicaciones en la industria del petróleo, gas, construcción, hidráulica y química, se requiere tubería DSAW-LSAW, debido a que las propiedades físicas del material son de gran prioridad.

74. Asimismo, Fersum presentó argumentos en relación con la falta de capacidad de la industria nacional para fabricar ciertas medidas de diámetro, espesores y resistencia del acero, conforme a lo siguiente:

a. indicó que los molinos de las Solicitantes están diseñados para utilizar lámina de acero limitada a un determinado espesor, por lo que no pueden fabricar con eficiencia y dentro de las especificaciones los espesores de tubería circular de mayor calibre pues se incurren en costos de producción excesivos o se obtienen productos de baja calidad. En particular para los diámetros 114.3 mm, 127 mm, 141.3 mm, 168.3 mm, 193.7 mm, 219.1 mm, 244.5 mm, 273.1 mm, 298.5 mm, 323.9 mm, 355.6 mm y 406.4 mm; con espesores mayores a: 7.14 mm, 9.02 mm, a 6.55 mm, 7.11 mm, 9.53 mm y 12.7 mm;

b. la inversión para adecuar la capacidad a mayores medidas es cuantiosa; que las limitaciones en las líneas de producción y la baja demanda de productos no comerciales no permiten el volumen mínimo para fabricar diámetros de pulgadas tales como 31/2, 5, 7, 9, 11, 13 y 15, y

c. no cuentan con la capacidad para fabricar tubería en acero de resistencia superior a 52 KSI.

75. Para acreditar lo anterior, Fersum proporcionó: i) descripción del proceso de soldadura ERW de la empresa china Hebei Haihao High Pressure Flange & Pipe Fitting Group Co. LTD.; ii) catálogos de las Solicitantes con sus especificaciones; iii) descripción de los métodos de soldadura SSAW y DSAW-LSAW, obtenidos de las páginas de Internet “How pipe is manufactured”y de la empresa “Agico Group”; iv) especificaciones del American Petroleum Institute; v) el documento titulado “Productores de Tubería de Acero en México” de la CANACERO, y vi) un listado de los diámetros que no fabrican las Solicitantes.

76. Por su parte, las Solicitantes señalaron que la tubería aleada con costura longitudinal no debe ser excluida de la presente investigación. Argumentaron: