DOF: 03/10/2022

RESOLUCIÓN Final del procedimiento administrativo de examen de vigencia de las cuotas compensatorias impuestas a las importaciones de tubería de acero al carbono con costura longitudinal recta y helicoidal, originarias de los Estados Unidos de América, el Reino de España y la República de la India, independientemente del país de procedencia.

Al margen un sello con el Escudo Nacional, que dice: Estados Unidos Mexicanos.- Secretaría de Economía.

RESOLUCIÓN FINAL DEL PROCEDIMIENTO ADMINISTRATIVO DE EXAMEN DE VIGENCIA DE LAS CUOTAS COMPENSATORIAS IMPUESTAS A LAS IMPORTACIONES DE TUBERÍA DE ACERO AL CARBONO CON COSTURA LONGITUDINAL RECTA Y HELICOIDAL, ORIGINARIAS DE LOS ESTADOS UNIDOS DE AMÉRICA, EL REINO DE ESPAÑA Y LA REPÚBLICA DE LA INDIA, INDEPENDIENTEMENTE DEL PAÍS DE PROCEDENCIAVisto para resolver en la etapa final el expediente administrativo E.C. 05/21 radicado en la Unidad de Prácticas Comerciales Internacionales de la Secretaría de Economía (la “Secretaría”), se emite la presente Resolución de conformidad con los siguientes

RESULTANDOS

A. Resolución final de la investigación antidumping

1. El 20 de abril de 2016 se publicó en el Diario Oficial de la Federación (DOF) la Resolución final de la investigación antidumping sobre las importaciones de tubería de acero al carbono con costura longitudinal recta y helicoidal originarias de los Estados Unidos de América (los “Estados Unidos”), el Reino de España (“España”) y la República de la India (“India”), independientemente del país de procedencia (la “Resolución Final”). Mediante esta Resolución, la Secretaría determinó las siguientes cuotas compensatorias definitivas:

a. para las importaciones originarias de los Estados Unidos, una cuota compensatoria de $575.01 dólares de los Estados Unidos (“dólares”) por tonelada métrica para las provenientes de Stupp Bros., Inc. y para las demás empresas exportadoras, con excepción de las importaciones de tubería de acero al carbono con costura longitudinal recta sujetas a cuotas compensatorias conforme a lo establecido en la Resolución final del examen de vigencia y la revisión de oficio, publicada en el DOF el 18 de noviembre de 2011;

b. para las importaciones originarias de España, una cuota compensatoria de $62.22 dólares por tonelada métrica para las provenientes de Siderúrgica de Tubo Soldado Tubular Group, S.A. y para las demás empresas exportadoras, y

c. para las importaciones originarias de India, una cuota compensatoria de $81.61 dólares por tonelada métrica para las provenientes de Welspun Corporation, Ltd. y para las demás empresas exportadoras.

2. El 12 de agosto de 2016 se publicó en el DOF la Resolución por la que se resolvió recurso administrativo de revocación interpuesto por las empresas Tubacero S. de R.L. de C.V. (“Tubacero”) y Tubesa, S.A. de C.V. en contra de la Resolución Final, mediante la cual se determinó modificar la cuota compensatoria definitiva establecida en el punto 490, inciso c, para las importaciones originarias de India, provenientes de Welspun Corporation, Ltd. y de las demás empresas exportadoras, de $81.61 dólares por tonelada métrica a $128.24 dólares por tonelada métrica.

B. Aviso sobre la vigencia de cuotas compensatorias

3. El 13 de octubre de 2020 se publicó en el DOF el Aviso sobre la vigencia de cuotas compensatorias. Por este medio se comunicó a los productores nacionales y a cualquier persona que tuviera interés jurídico, que las cuotas compensatorias definitivas impuestas a los productos listados en dicho Aviso se eliminarían a partir de la fecha de vencimiento que se señaló en el mismo para cada uno, salvo que un productor nacional manifestara por escrito su interés en que se iniciara un procedimiento de examen. El listado incluyó la tubería de acero al carbono con costura longitudinal recta y helicoidal de los Estados Unidos, España e India, objeto de este examen.

C. Manifestación de interés

4. El 4 de marzo de 2021 Tubacero manifestó su interés en que la Secretaría inicie el examen de vigencia de las cuotas compensatorias definitivas impuestas a las importaciones de tubería de acero al carbono con costura longitudinal recta y helicoidal originarias de los Estados Unidos, España e India.

D. Resolución de inicio del examen de vigencia de las cuotas compensatorias

5. El 5 de abril de 2021 la Secretaría publicó en el DOF la Resolución por la que se declaró el inicio del procedimiento administrativo de examen de vigencia de las cuotas compensatorias impuestas a las importaciones de tubería de acero al carbono con costura longitudinal recta y helicoidal, originarias de los Estados Unidos, España e India (la “Resolución de Inicio”). Se fijó como periodo de examen el comprendido del 1 de enero al 31 de diciembre de 2020 y como periodo de análisis el comprendido del 1 de enero de 2016 al 31 de diciembre de 2020.

E. Producto objeto de examen

1. Descripción del producto

6. El producto objeto de examen es la tubería de acero al carbono con costura longitudinal recta y helicoidal de diámetro externo mayor a 16 pulgadas o 406.4 milímetros (mm). Se fabrica con acero al carbono, cuya composición química está constituida principalmente de acero, carbono, manganeso, azufre y fósforo.

2. Tratamiento arancelario

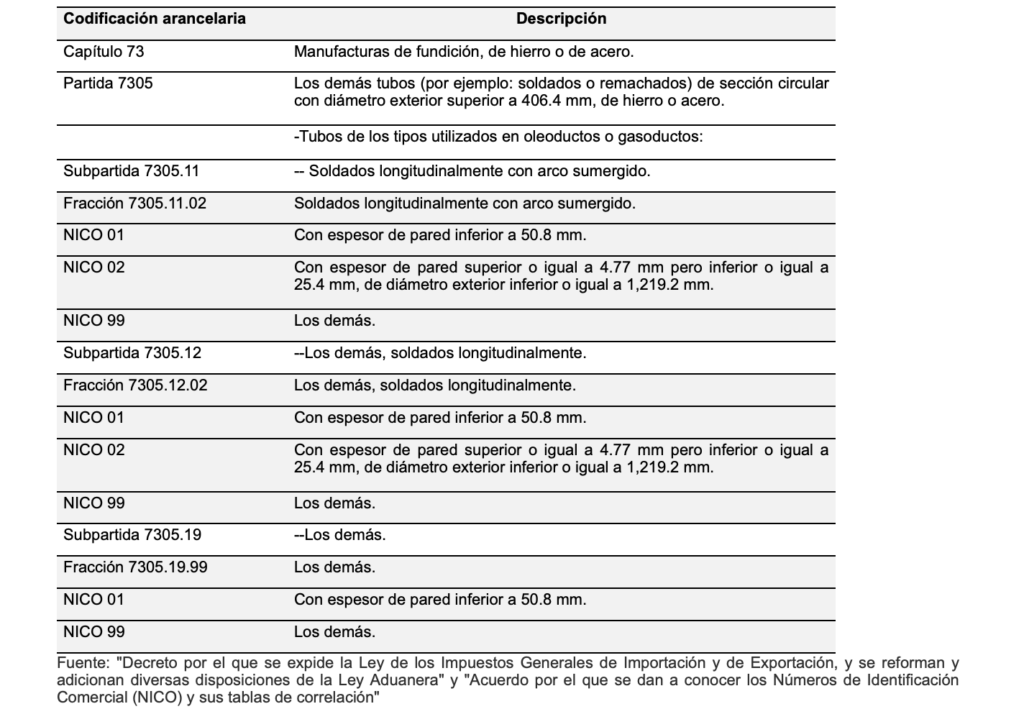

7. Durante el procedimiento ordinario, el producto objeto de examen se clasificaba en las fracciones arancelarias 7305.11.01, 7305.11.99, 7305.12.01, 7305.12.99, 7305.19.01 y 7305.19.99 de la Tarifa de la Ley de los Impuestos Generales de Importación y de Exportación (TIGIE), sin embargo, de conformidad con el “Decreto por el que se expide la Ley de los Impuestos Generales de Importación y de Exportación, y se reforman y adicionan diversas disposiciones de la Ley Aduanera”, publicado en el DOF el 1 de julio de 2020, se suprimieron las fracciones arancelarias 7305.11.01, 7305.11.99, 7305.12.01, 7305.12.99 y 7305.19.01 y secrearon las fracciones arancelarias 7305.11.02 y 7305.12.02 de la TIGIE.

8. El 18 de noviembre de 2020 se publicó en el DOF el “Acuerdo por el que se dan a conocer las tablas de correlación entre las fracciones arancelarias de la TIGIE 2012 y 2020”, donde se indica que las fracciones arancelarias 7305.11.01, 7305.11.99, 7305.12.01, 7305.12.99 y 7305.19.01 de la TIGIE vigentes hasta el 27 de diciembre de 2020 corresponden a las fracciones arancelarias 7305.11.02, 7305.12.02 y 7305.19.99 de la TIGIE vigentes a partir del 28 de diciembre de 2020.

9. El 17 de noviembre de 2020 se publicó en el DOF el “Acuerdo por el que se dan a conocer los Números de Identificación Comercial (NICO) y sus tablas de correlación”, en virtud del cual se crearon los NICO para las siguientes fracciones arancelarias:

a. Para la fracción arancelaria 7305.11.02 de la TIGIE se crearon los NICO 01, 02 y 99, siendo relevantes para el producto objeto de examen.

b. Para la fracción arancelaria 7305.12.02 de la TIGIE se crearon los NICO 01, 02 y 99, siendo relevantes para el producto objeto de examen.

c. Para la fracción arancelaria 7305.19.99 de la TIGIE se crearon los NICO 01 y 99, siendo relevantes para el producto objeto de examen.

10. De acuerdo con el punto anterior, el producto objeto de examen ingresa al mercado nacional a través de las fracciones arancelarias 7305.11.02, 7305.12.02 y 7305.19.99 de la TIGIE, cuya descripción es la siguiente:

11. La unidad de medida para las operaciones comerciales son las toneladas métricas y los metros lineales; conforme a la TIGIE es el kilogramo.

12. De acuerdo con el “Decreto por el que se expide la Ley de los Impuestos Generales de Importación y de Exportación, y se reforman y adicionan diversas disposiciones de la Ley Aduanera” del 1 de julio de 2020, las importaciones que ingresan al mercado nacional por las fracciones arancelarias 7305.11.02, 7305.12.02 y 7305.19.99 de la TIGIE están exentas del pago de arancel, a partir del 28 de diciembre de 2020.

13. El 27 de diciembre de 2020 se publicó en el DOF el “Acuerdo que modifica al diverso por el que la Secretaría de Economía emite Reglas y Criterios de Carácter General en materia de Comercio Exterior”, mediante el cual se sujetan a la presentación de un aviso automático ante la Secretaría las mercancías que ingresan por las fracciones arancelarias 7305.11.02, 7305.12.02 y 7305.19.99 de la TIGIE, para efectos de monitoreo estadístico comercial cuando se destinen al régimen aduanero de importación definitiva.

3. Proceso productivo

14. La tubería de acero al carbono con costura se fabrica mediante el proceso de formado continuo. Utiliza como insumos la placa o rollo de acero rolados en caliente (que representa más del 70% del costo de fabricación), electricidad, material de soldadura, mano de obra y consumibles. Durante este proceso, la tubería se suelda, ya sea en forma recta o helicoidal.

15. Para fabricar la tubería de acero al carbono con costura longitudinal recta es importante el ancho de la placa, ya que éste constituye el perímetro de la tubería, en tanto que, para producir la tubería con costura helicoidal no se requiere que el ancho de la placa sea equivalente al perímetro del tubo ya que, por la naturaleza del proceso, lo que varía es el ángulo de formado.

16. El producto objeto de examen se puede soldar mediante dos tecnologías: resistencia eléctrica de alta frecuencia (HFW, por las siglas en inglés de High Frequency Welding) y arco sumergido (SAW, por las siglas en inglés de Submerged Arc Welding). La tubería de acero al carbono con costura longitudinal recta se fabrica mediante los procesos HFW (también denominado ERW, por las siglas en inglés de Electric Resistance Welding) y SAW, en tanto que, la tubería de acero al carbono con costura helicoidal únicamente con el proceso SAW.

17. La fabricación de la tubería de acero al carbono con costura longitudinal recta inicia con el maquinado de bordes de la placa de acero y pasa al formado, el cual consiste en darle forma de “U” a la placa y luego de “O”. La placa con esta forma:

a. se puntea de forma continua (pre soldado), se realiza el corte de rebaba (interior y exterior) y se pasa a través de rodillos rectificadores; a continuación, el tubo se suelda por el interior y el exterior mediante el proceso de arco sumergido (SAW); posteriormente, se inspecciona y pasa por una prensa redondeadora y se expande mecánicamente, o bien,

b. directamente se suelda mediante resistencia eléctrica de alta frecuencia (HFW), se realiza el corte de rebaba (interior y exterior) y se normaliza la soldadura y se pasa a través de rodillos rectificadores para darle las dimensiones finales.

18. La tubería de acero al carbono con costura longitudinal recta que se obtiene se somete a diversas pruebas, entre ellas, la hidrostática y no destructivas (rayos X en los extremos, inspección ultrasónica del cordón de soldadura e inspección visual) y se biselan sus extremos.

19. El proceso para fabricar tubería de acero al carbono con costura helicoidal es prácticamente el mismo que el descrito anteriormente, salvo que en la fase de formado se da vueltas en espiral al rollo de acero y, al mismo tiempo, se suelda mediante soldadura por arco sumergido.

4. Normas

20. La tubería objeto de examen se produce fundamentalmente bajo especificaciones de las normas del Instituto Americano del Petróleo, particularmente la API 5L y la ISO 3183 (API e ISO, por las siglas en inglés de American Petroleum Institute e International Organization for Standardizationu, respectivamente).

5. Usos y funciones

21. La tubería de acero al carbono con costura, tanto longitudinal recta como helicoidal, se utiliza para la conducción de fluidos, fundamentalmente de hidrocarburos en la industria petrolera, aunque también suele utilizarse para fines estructurales.

F. Convocatoria y notificaciones

22. Mediante la publicación de la Resolución de Inicio, la Secretaría convocó a los productores nacionales, importadores, exportadores y a cualquier persona que considerara tener interés jurídico en el resultado de este examen, para que comparecieran a presentar los argumentos y las pruebas que estimaran pertinentes.

23. La Secretaría notificó el inicio del presente procedimiento a las partes de que tuvo conocimiento y a los gobiernos de los Estados Unidos, España e India, así como a la Delegación de la Unión Europea en México.

G. Partes interesadas comparecientes

24. Las partes interesadas acreditadas, que comparecieron en tiempo y forma al presente procedimiento, son las siguientes:

1. Productora nacional

Tubacero, S. de R.L. de C.V.

Av. Guerrero No. 3729 Norte

Col. Del Norte

C.P. 64500, Monterrey, Nuevo León

2. Gobierno

Delegación de la Unión Europea en México

Paseo de la Reforma No. 1675

Col. Lomas de Chapultepec

C.P. 11000, Ciudad de México

H. Primer periodo de ofrecimiento de pruebas

25. A solicitud de Tubacero, la Secretaría le otorgó una prórroga de quince días hábiles para presentar su respuesta al formulario oficial, así como los argumentos y pruebas correspondientes al primer periodo de ofrecimiento de pruebas. El 4 de junio de 2021 Tubacero presentó su respuesta al formulario oficial, así como los argumentos y pruebas correspondientes al primer periodo de ofrecimiento de pruebas, los cuales constan en el expediente administrativo de referencia, mismos que fueron considerados para la emisión de la presente Resolución. La Delegación de la Unión Europea en México no presentó argumentos ni pruebas.

I. Réplicas

26. Ninguna de las partes interesadas comparecientes presentaron réplicas, a pesar de haberse otorgado el plazo para ello.

J. Requerimientos de información

1. Prórrogas

27. A solicitud de Tubacero, la Secretaría le otorgó dos prórrogas de diez días hábiles cada una, para presentar su respuesta a los requerimientos de información formulados el 9 de julio y 5 de noviembre de 2021, así como una prórroga de dos días hábiles para presentar su respuesta al requerimiento de información formulado el 6 de enero de 2022. Presentó sus respuestas el 6 de agosto y el 6 de diciembre de 2021, así como el 13 de enero de 2022, respectivamente.

2. Productor nacional

28. El 9 de julio de 2021 la Secretaría requirió a Tubacero para que, entre otras cuestiones, subsanara diversas cuestiones de forma y atendiera lo siguiente:

a. respecto a la identificación del producto objeto de examen, explicara por qué clasificó la tubería con recubrimiento como producto no examinado; por qué la tubería con calidad, características y dimensiones distintas al producto objeto de examen de acuerdo con la norma API 5L correspondería a productos no examinados; así como la metodología para la aplicación del factor de conversión de la norma API 5L;

b. con relación al cálculo del precio de exportación y sus ajustes: i) para el caso de los Estados Unidos: proporcionara la metodología de cálculo de precio de exportación; presentara fuentes y soportes documentales que justificaran la clasificación que realizó con y sin recubrimiento; explicara por qué consideró que los gastos aduanales están implícitos en el precio de venta y proporcionara las pruebas que sustentaran su respuesta; justificara que la cotización de gastos aduanales corresponde al periodo de examen; presentara el soporte documental, la metodología de cálculo empleada en la cotización, así los meses considerados en la inflación del flete para el periodo de examen, estableciera los puntos de inicio y de término de cada trayecto presentado, y justificara que la cotización proporcionada hace referencia al precio de un flete establecido en el mercado estadounidense; explicara cómo identificó que las operaciones de importación originarias de los Estados Unidos presentaban gastos por concepto de “margen truckload”, en el periodo de examen;describiera la metodología aplicada en el cálculo del margen distribuidor y si éste hace referencia a la venta en el mercado mexicano o al margen obtenido por los distribuidores estadounidenses, así como para que justificara por qué es procedente el ajuste por recubrimiento, y ii) para el caso de India: presentara el perfil de Penta-Transaction, así como las descripciones correspondientes a los códigos del Sistema Armonizado de Designación y Codificación de Mercancías de la Organización Mundial de Aduanas (“Sistema Armonizado”) 730511, 73051111, 73951119, 73051121 y 73051129;explicara la metodología de depuración para obtener el precio de exportación de India, y presentara una base de datos clasificada por el tipo de soldadura haciendo referencia a su fuente de información y metodología de cálculo;

c. en relación con el cálculo de valor normal y sus ajustes: sustentara que la información presentada para el cálculo de valor normal corresponde al producto objeto de examen y que los precios que consideró son precios internos en los mercados de los países examinados y explicara por qué dichos precios son una referencia válida para efectos del cálculo del valor normal; presentara la metodología de cálculo para obtener los precios estimados y cómo clasificó el producto objeto de examen por tipo de soldadura, el soporte documental que sustentara que los precios se encuentran en nivel ex fábrica, y los cálculos de valor normal en los mismos términos de venta que el precio de exportación para poder realizar la comparación equitativa; y

d. en relación con los aspectos de daño a la rama de producción nacional: explicara la metodología, criterios y cálculos que consideró para obtener los volúmenes y valores de importaciones y para estimar los indicadores económicos de la industria nacional para el periodo de análisis, al igual que, la metodología y cálculos que utilizó para obtener los precios de los Estados Unidos e India correspondientes a 2020, así como los elementos y factores que sustentan la forma que propone para describir los efectos dañinos de las importaciones objeto de examen; proporcionara las pruebas que sustenten los volúmenes de tubería que se demandó en el periodo de análisis, así como los elementos que sustenten estimar que las importaciones de los Estados Unidos, España e India alcanzarían un volumen que les permitiría una participación en el Consumo Nacional Aparente (CNA) igual a la que tuvieron en el periodo investigado del procedimiento original, proyectar el precio de la tubería de fabricación nacional al mercado interno para 2021 y 2022 a partir del precio que resultó de licitaciones realizadas en 2019 y 2020, y estimar que el precio de las importaciones objeto de examen para 2021 y 2022 sería el mismo que las importaciones que se observaron en el periodo de examen; presentara la información que sustente que los proyectos de licitación que incluyen los volúmenes de tubería que se utilizarán ya se efectuaron, continúan vigentes o se realizarán y las razones por las cuales, en un escenario de eliminación de cuotas compensatorias, tanto la producción y las ventas al mercado interno de la industria nacional y de Tubacero se incrementan con respecto al volumen que alcanzaron en el periodo de examen, y describiera la metodología y loscálculos que realizó para estimar los indicadores económicos de la industria nacional y de la empresa para 2021 y 2022.

29. El 6 de agosto de 2021 Tubacero presentó su respuesta al requerimiento de información señalado en el punto anterior. No obstante, omitió justificar que la cotización de gastos aduanales corresponde al periodo de examen, así como presentar los anexos identificados como 12.d.i “Páginas de internet sobre inflación en EUA”, 12.g.iii.1 “Nota metodológica precios de transporte”, así como los soportes documentales de las afirmaciones que se presentaron en el “Informe sobre los mercados nacionales de tubos soldados de gran diámetro en España, India y Estados Unidos” (el “Informe”), elaborado por el consultor especializado UNO International Trade Strategy (“UNO International”), en 2021.

30. El 12 de agosto de 2021 la Secretaría requirió a Tubacero para que indicara una sola herramienta de acceso a la información que presentó en respuesta al requerimiento de información formulado el 9 de julio de 2021 y proporcionara los permisos correspondientes para obtenerla. Presentó su respuesta el 13 de agosto de 2021.

31. El 5 de noviembre de 2021 la Secretaría requirió a Tubacero para que, entre otras cuestiones, corrigiera diversos aspectos de forma, presentara los anexos que omitió, así como para que atendiera lo siguiente:

a. con relación al cálculo del precio de exportación y los ajustes que proporcionó: i) para el caso de los Estados Unidos, presentara la metodología y soporte documental para determinar que el largo de un tubo es de 12.20 metros; realizara los cálculos del precio de exportación considerando diversos espesores con trayecto Houston-Nuevo Laredo, incluyendo el cálculo de peso teórico correspondiente con el mismo número de tubos; presentara el soporte documental que sustente que la capacidad legal de carga de un camión, conforme la regulación del Departamento de Transporte de los EstadosUnidos oscila entre 40,000 y 44,000 libras, y en relación con el ajuste por inflación, presentara la información del Índice de Precios al Consumidor (IPC) actualizada hasta mayo de 2021 tanto en la “Región Atlántico Medio” como en la “Región Suroeste” que corresponde a la ruta Houston-Nuevo Laredo, y ii) para el caso de India, presentara la metodología, soporte documental, constancia de ruta, fuentes y cálculos del ajuste por flete terrestre, así como las rutas y referencias de precios de flete al puerto de embarque para exportar las mercancías a Arabia Saudita y las fuentes correspondientes;

b. en relación con el cálculo de valor normal y sus ajustes, proporcionara los soportes documentales de las afirmaciones contenidas en el Informe del consultor especializado UNO International; presentará para los Estados Unidos, los ajustes por diferencias físicas por recubrimiento, así como la metodología y el soporte documental de los cálculos de inflación, y para India, la metodología y el soporte documental de los cálculos de inflación; el precio sobre diversas medidas de tubería que obtuvo de la consultora Penta-Transaction en valor normal y aplicara el ajuste por recubrimiento añadiendo alprecio de tubería “desnuda”, y

c. en relación con los aspectos de daño a la rama de producción nacional, para que explicara en relación con el ajuste que realizó en las exportaciones en 2020, por qué las cifras de exportaciones de 2020 no se modificaron.

32. El 6 de diciembre de 2021 Tubacero presentó su respuesta al requerimiento de información señalado en el punto anterior. No obstante, omitió presentar lo siguiente: i) Anexo 7, referente al IPC actualizado hasta mayo de 2021 tanto en la “Región Atlántico Medio” como en la “Región Suroeste” que corresponde a la ruta Houston-Nuevo Laredo; ii) Anexo 11, respecto al sustento de la tasa promedio de inflación de India en 2020 y mayo de 2021 y de los Estados Unidos en 2020, y iii) Anexo 13, que Tubacero indicó “contiene diversos archivos que dan cuenta del cálculo de costo de recubrimiento, así como de las fuentes de información en relación con los materiales e insumos empleados en el cálculo, así como un apunte metodológico”.

33. El 6 de enero de 2022 la Secretaría requirió a Tubacero para que presentara los anexos que omitió en su respuesta al requerimiento del 6 de diciembre de 2021. Presentó su respuesta el 13 de enero de 2022.

3. No partes

34. El 9 de julio y 12 de octubre de 2021 la Secretaría requirió a diversos agentes aduanales e importadores para que proporcionaran pedimentos de importaciones de tubería de acero al carbono con costura longitudinal recta y helicoidal de diámetro externo mayor a 16 pulgadas o 406.4 mm, para el periodo de análisis, acompañados de factura y documentos anexos. Los plazos vencieron el 23 de julio y 26 de octubre de 2021, respectivamente.

35. El 9 de julio de 2021 la Secretaría requirió a la Cámara Nacional de la Industria del Hierro y del Acero (CANACERO) para que proporcionara la metodología de identificación de las importaciones de tubería de acero al carbono con costura longitudinal recta y/o helicoidal de diámetro externo mayor a 16 pulgadas o 406.4 mm originarias de los Estados Unidos correspondientes al periodo de examen. El plazo venció el 23 de julio de 2021.

36. El 9 de Julio de 2021 la Secretaría requirió a las empresas Forza SPL, S.A. de C.V. (“Forza SPL”), Tubería Laguna, S.A. de C.V. (“Tubería Laguna”), Tuberías Procarsa, S.A. de C.V. (“Tuberías Procarsa”) y T-H Tubería Helicoidal, S.A. de C.V. (“T-H Tubería Helicoidal”) para que indicaran si fabrican tubería de acero al carbono con costura longitudinal recta y/o helicoidal de diámetro externo mayor a 16 pulgadas o 406.4 mm. El plazo venció el 23 de julio de 2021. Forza SPL no presentó su respuesta.

37. El 12 de octubre de 2021 la Secretaría requirió a la empresa T-H Tubería Helicoidal para que indicara el nombre de la empresa fabricante de tubería de acero al carbono con costura longitudinal recta y/o helicoidal de diámetro externo mayor a 16 pulgadas o 406.4 mm y proporcionara sus volúmenes de producción y ventas al mercado interno y externo para el periodo de análisis. El plazo venció el 26 de octubre de 2021.

38. El 12 de octubre de 2021 la Secretaría requirió a Grupo Villacero, S.A. de C.V. (“Grupo Villacero”), para que confirmara si es fabricante de tubería de acero al carbono con costura longitudinal recta y/o helicoidal de diámetro externo mayor a 16 pulgadas o 406.4 mm y, de ser el caso, proporcionara su volumen de producción y ventas al mercado interno y externo para el periodo de análisis. El plazo venció el 26 de octubre de 2021.

K. Segundo periodo de ofrecimiento de pruebas

39. El 12 de agosto de 2021 la Secretaría notificó a Tubacero y a la Delegación de la Unión Europea en México la apertura del segundo periodo de ofrecimiento de pruebas, con objeto de que presentaran los argumentos y las pruebas complementarias que estimaran pertinentes.

40. El 21 de septiembre de 2021 únicamente Tubacero presentó argumentos y pruebas complementarias, los cuales constan en el expediente administrativo del caso, mismos que fueron considerados para la emisión de la presente Resolución.

L. Otras comparecencias

41. El 14 de mayo de 2021 Forza SPL solicitó una prórroga para presentar su respuesta al formulario oficial, los argumentos y las pruebas correspondientes al primer periodo de ofrecimiento de pruebas. El plazo venció el 4 de junio de 2021, sin embargo, no presentó la respuesta al formulario oficial, argumentos ni pruebas.

42. El 4 de junio de 2021 la CANACERO presentó registros de producción nacional de tubería de acero al carbono con costura correspondientes al periodo de análisis, así como la base de importaciones de tubería de acero al carbono con costura por fracción arancelaria, para el mismo periodo, que obtuvo del Servicio de Administración Tributaria (SAT).

43. El 16 de febrero de 2022 la Embajada de India en México manifestó su intención de participar en este procedimiento y solicitó la información relevante del mismo. El 24 de febrero de 2022 solicitó participar en la audiencia pública de este procedimiento. El 2 de marzo de 2022 solicitó los hechos esenciales del procedimiento y el 8 de marzo de 2022 presentó sus alegatos. Comparecencias que no fueron consideradas por lo señalado en el punto 52 de la presente Resolución.

M. Hechos esenciales

44. El 22 de febrero de 2022 la Secretaría notificó a Tubacero y a la Delegación de la Unión Europea en México los hechos esenciales de este procedimiento, los cuales sirvieron de base para emitir la presente Resolución, de conformidad con los artículos 6.9 y 11.4 del Acuerdo relativo a la Aplicación del Artículo VI del Acuerdo General sobre Aranceles Aduaneros y Comercio de 1994 (el “Acuerdo Antidumping”). El 8 de marzo de 2022 Tubacero presentó argumentos sobre los hechos esenciales, los cuales se consideraron para emitir la presente Resolución. La Delegación de la Unión Europea en México no presentó argumentos a los hechos esenciales.

N. Audiencia pública

45. El 1 de marzo de 2022 se celebró la audiencia pública de este procedimiento con la participación de la Embajada de India en México y de Tubacero, quienes tuvieron la oportunidad de exponer sus argumentos y replicar los de sus contrapartes, según consta en el acta que se levantó con tal motivo, la cual constituye un documento público de eficacia probatoria plena, de conformidad con el artículo 46 fracción I de la Ley Federal de Procedimiento Contencioso Administrativo (LFPCA).

O. Alegatos

46. El 8 de marzo de 2022 Tubacero presentó sus alegatos, los cuales se consideraron para emitir la presente Resolución. La Delegación de la Unión Europea en México no presentó alegatos.

P. Opinión de la Comisión de Comercio Exterior

47. Con fundamento en los artículos 89 F fracción III de la Ley de Comercio Exterior (LCE) y 19 fracción XI del Reglamento Interior de la Secretaría de Economía (RISE), se sometió el proyecto de la presente Resolución a la opinión de la Comisión de Comercio Exterior, que lo consideró en su sesión del 2 de septiembre de 2022. El proyecto fue opinado favorablemente por mayoría.

CONSIDERANDOS

A. Competencia

48. La Secretaría es competente para emitir la presente Resolución, conforme a los artículos 16 y 34 fracciones V y XXXIII de la Ley Orgánica de la Administración Pública Federal; 1, 2, apartado A, fracción II numeral 7, y 19 fracciones I y IV del RISE; 11.1, 11.3, 11.4, 12.2 y 12.3 del Acuerdo Antidumping, y 5 fracción VII, 67, 70 fracción II y 89 F de la LCE.

B. Legislación aplicable

49. Para efectos de este procedimiento son aplicables el Acuerdo Antidumping, la LCE, el Reglamento de la Ley de Comercio Exterior (RLCE), el Código Fiscal de la Federación, la LFPCA aplicada supletoriamente, de conformidad con el artículo Segundo Transitorio del Decreto por el que se expide la LFPCA, así como el Código Federal de Procedimientos Civiles, estos tres últimos de aplicación supletoria.

C. Protección de la información confidencial

50. La Secretaría no puede revelar públicamente la información confidencial que las partes interesadas presentaron, ni la información confidencial que ella misma se allegó, de conformidad con lo dispuesto por los artículos 6.5 del Acuerdo Antidumping, 80 de la LCE, y 152 y 158 del RLCE.

D. Derecho de defensa y debido proceso

51. Las partes interesadas tuvieron amplia oportunidad para presentar toda clase de argumentos, excepciones y defensas, así como las pruebas para sustentarlos, de conformidad con el Acuerdo Antidumping, la LCE y el RLCE. La Secretaría los valoró con sujeción a las formalidades esenciales del procedimiento administrativo.

E. Información no aceptada

52. Mediante oficios UPCI.416.22.0318, UPCI.416.22.0339 y UPCI.416.22.0358 del 21 y 28 de febrero y 3 de marzo de 2022, respectivamente, la Secretaría notificó a la Embajada de India en México la preclusión de su derecho para comparecer como parte acreditada en el presente procedimiento, toda vez que compareció de manera extemporánea, no obstante que se le notificó la Resolución de Inicio por oficio UPCI.416.21.0422 del 5 de abril de 2021 y mediante la publicación de dicha Resolución en el DOF de la misma fecha; asimismo, que el plazo para presentar comentarios a los hechos esenciales y alegatos únicamente aplica para las partes interesadas acreditadas, oficios que se tienen por reproducidos como si a la letra se insertaran en la presenteResolución. En consecuencia, las comparecencias señaladas en el punto 43 de la presente Resolución no se consideraron para este procedimiento.

F. Análisis sobre la continuación o repetición del dumping

53. Durante el presente procedimiento no compareció ninguna empresa productora-exportadora del producto objeto de examen, ni los gobiernos de los Estados Unidos, España e India para presentar información, argumentos y pruebas sobre valor normal o precio de exportación, no obstante que se les otorgó amplia oportunidad para ello. Si bien, compareció la Delegación de la Unión Europea en México, no aportó información para el análisis de la continuación o repetición del dumping. Por lo anterior, la Secretaría realizó el examen sobre la continuación o repetición del dumping con base en la información y pruebas presentadas por Tubacero, así como con la información de la que ella misma se allegó.

54. Tubacero consideró que la eliminación de la cuota compensatoria definitiva que se examina daría lugar a la repetición o continuación de la discriminación de precios, en un contexto de licitaciones previstas para los veinticuatro meses siguientes al periodo de examen, mismas que prometen un volumen de más de medio millón de toneladas métricas para el producto objeto de examen. Para ello, presentó las licitaciones proyectadas de tubería para 2021 y 2022 en el “Plan Quinquenal de Expansión del Sistema de Transporte y Almacenamiento Nacional Integrado de Gas Natural 2015-2019”, de la Secretaría de Energía (SENER).

1. Precio de exportación

55. Para el cálculo del precio de exportación Tubacero presentó la base de datos de las importaciones del producto objeto de examen que ingresaron por las fracciones arancelarias 7305.11.01, 7305.12.01, 7305.19.01, 7305.11.99, 7305.12.99 y 7305.19.99 de la TIGIE correspondientes al periodo de examen, que le proporcionó la CANACERO, cuya fuente es el SAT.

56. A petición de Tubacero, la CANACERO presentó la base de datos de las importaciones totales de tubería de acero al carbono con costura por fracción arancelaria, para el periodo de examen, que obtuvo del SAT.

57. La Secretaría observó que la base de datos que presentó la CANACERO y que utilizó Tubacero para calcular el precio de exportación sólo eran valores y no presentó la metodología de depuración, formulación, tipos de cambio ni factores de conversión, por lo que, se le requirió para que proporcionara la información faltante que permitiera identificar operaciones para ser consideradas para el cálculo de precio de exportación.

58. En respuesta, la CANACERO presentó la base de datos correspondiente a las importaciones del producto objeto de examen originaras de los Estados Unidos, durante el periodo de examen.

a. Estados Unidos

59. A partir de la base de datos señalada en el punto anterior de la presente Resolución, la CANACERO segregó aquellas operaciones que correspondían al periodo de examen y, a partir de ahí, analizó la información con la finalidad de identificar el producto objeto de examen. Como resultado, obtuvo operaciones que correspondían a la tubería objeto de examen originaria de los Estados Unidos y excluyó las que, por su descripción incompleta, no permitieron identificar plenamente las características del tipo de producto, tales como: espesores de pared, especificaciones y tipo de tubería.

60. La CANACERO concluyó que las importaciones identificadas como producto objeto de examen, con la información que tuvo disponible, son las operaciones que se deben considerar para un cálculo de precio de exportación.

61. Por su parte, Tubacero con la base de importaciones que le proporcionó la CANACERO, señalada en el punto 55 de la presente Resolución, obtuvo las importaciones definitivas originarias de los Estados Unidos correspondientes al periodo de examen, donde identificó lo siguiente:

a. que existían operaciones de producto examinado y no examinado, las cuales señaló eran insignificantes dado su volumen y características;

b. aquellas operaciones efectuadas vía terrestre y referentes al segmento del mercado de distribuidores, dado su volumen y características;

c. aquellas operaciones que correspondían al producto objeto de examen que, por su volumen importado, no correspondían a operaciones pertenecientes al mercado de licitaciones del producto objeto de examen, y

d. tres operaciones en las que su descripción no era clara, mismas que excluyó.

62. Tubacero señaló que no consideró como producto examinado la tubería con calidad distinta a la norma API 5L y características dimensionales distintas a las del producto objeto de examen, debido a que la falta de correspondencia a dicha norma, hace que el mismo no sea comerciable, ni se pueda emplear para los usos para los que fue fabricado; así como tubos curvados, arreglos de tubería, tubos de acero y tubería de entubación (casing).

63. Clasificó las operaciones con recubrimiento y sin recubrimiento, debido a que en la base de datos se podía identificar esta característica.

64. Precisó que la unidad de medida comercial y la de la TIGIE no es la misma, razón por la cual proporcionó un factor de conversión de metros lineales a kilogramos que se encuentra en la norma API 5L.

65. La Secretaría requirió a Tubacero para que indicara por qué toda la tubería con calidad, características y dimensiones distintas al producto objeto de examen de acuerdo con la norma API 5L, correspondería a productos no examinados. Tubacero respondió que debía de atenderse a las normas técnicas que rigen al producto en el mercado al que se dirige, en tanto que, la falta de cumplimiento del producto a dicha norma hace que el mismo no sea comerciable ni se pueda emplear para los usos para los que fue fabricado.

66. Asimismo, se le requirió que aclarara la razón de excluir del cálculo de precio de exportación aquellas operaciones por la falta de identificación del diámetro y espesor de la tubería, dado que las fracciones arancelarias examinadas cubren las características esenciales que definen al producto objeto de examen (diámetro y soldadura). Tubacero respondió que una referencia válida para el precio de exportación debe permitir comparaciones adecuadas con el objeto de establecer un posible margen de discriminación de precios. Indicó que una referencia que carezca de los elementos mínimos de especificidad para asociarlos a su precio y discernir sobre la condición de dicho precio y su comparabilidad al valor normal se debe evitar, ya que introduce distorsiones en los análisis de precios, resta objetividad e impide comparaciones equitativas de precios.

67. Por su parte, la Secretaría se allegó de las estadísticas de las importaciones que reportó el Sistema de Información Comercial de México (SIC-M) para las fracciones arancelarias por las que ingresa el producto objeto de examen; solicitó los pedimentos de importación y documentos anexos a diversos agentes aduanales e importadores, con la intención de replicar la metodología e información descrita en los puntos 55 a 66 de la presente Resolución.

68. Al replicar dicha metodología en la base de datos del SIC-M, la Secretaría revisó el campo de descripción del listado de importaciones, con el objetivo de verificar que las operaciones correspondieran a la definición del producto objeto de examen. Contrastó dicha descripción con los pedimentos de importación y documentos anexos solicitados a diversos agentes aduanales e importadores. También revisó la unidad de medida en que se reportó el volumen de cada transacción. Asimismo, coincidió con aquellas operaciones excluidas de la base de datos de la CANACERO que no correspondían al producto objeto de examen.

i. Determinación

69. La Secretaría calculó un promedio del precio de exportación por kilogramo clasificando el producto importado por costura longitudinal recta y helicoidal de diámetro externo mayor a 16 pulgadas o 406.4 mm, originarias de los Estados Unidos, para el periodo de examen, replicando la metodología señalada en los puntos 55 a 66 de la presente Resolución, en cuanto a la identificación de la tubería objeto de examen, toda vez que verificó que se tratan de precios de diámetros que corresponden al producto objeto de examen de acuerdo con la información que se obtuvo de las estadísticas de importación del SIC-M compulsadas con los pedimentos de importación de los que se allegó la Secretaría y que se da en un marco de intercambio deinformación entre agentes y apoderados aduanales e importadores, por una parte, la información de la Autoridad aduanera, por la otra, mismas que son revisadas por el Banco de México y, por tanto, se considera la mejor información disponible.

70. Tubacero señaló que las operaciones exportadas a México durante el periodo de examen era un grupo

insignificante de exportaciones efectuadas vía terrestre y pertenecientes al segmento del mercado de distribuidores, dado su volumen y características; sin embargo, las utilizó para calcular el precio de exportación. Al respecto, la Secretaría precisa que la legislación de la materia no establece un umbral para determinar lo que es insignificante para efectos de desestimar el volumen de las importaciones en un procedimiento de examen de vigencia.

71. Con fundamento en el artículo 40 del RLCE, la Secretaría calculó un precio de exportación promedio en dólares por kilogramo para la tubería al carbono con costura longitudinal recta y helicoidal de diámetro externo mayor a 16 pulgadas o 406.4 mm, originaria de los Estados Unidos.

ii. Ajustes al precio de exportación

72. Tubacero indicó que, como las importaciones son a nivel de mercado distribuidores y no de concursos y licitaciones, que estima debe ser el apropiado para hacer las comparaciones de precios, empleó la metodología de cálculo del precio de exportación denominada “ingeniería en reversa” a fin de obtener una referencia de precios ex fábrica, partiendo del precio reportado en las estadísticas de importación, deduciendo todos y cada uno de los conceptos aplicables y gastos incurridos para que la tubería objeto de examen fuera exportada a México. Dichos ajustes y soportes documentales se detallan a continuación.

73. Tubacero propuso ajustar el precio de exportación por gastos aduanales e Impuesto al Valor Agregado (IVA), flete aduana distribuidor, margen de compra menor a un camión (“margen truckload”), margen de distribuidor, flete patio distribuidor planta y recubrimiento. Realizó un ajuste por inflación para los datos que se encontraban fuera del periodo de examen correspondientes al flete aduana distribuidor, flete patio distribuidor planta y recubrimiento. Señaló, en su respuesta al formulario oficial, que presentaba una hoja de trabajo con el cálculo correspondiente a fin de que la Secretaría pudiera reproducir los cálculos.

74. La Secretaría observó, en la respuesta al formulario oficial, que Tubacero no presentó los soportes documentales para los ajustes flete aduana distribuidor, recubrimiento y margen de distribuidor, así mismo, que las metodologías presentadas eran poco claras. Por tanto, requirió a Tubacero para que proporcionara las metodologías de cálculo, el soporte documental y el señalamiento de las fuentes consultadas.

75. En respuesta al requerimiento de información, Tubacero proporcionó la metodología de ajustes al precio de exportación. Señaló que analizó los precios con los que contaba para acreditar la existencia del dumping. El análisis se basó en dos supuestos: i) operaciones de muy bajo volumen y ii) transporte terrestre desde la plaza de distribuidores más fuerte en los Estados Unidos, que es Houston, Texas, a las aduanas terrestres mexicanas de Nuevo Laredo y Reynosa, Tamaulipas, correspondientes a las operaciones identificadas.

(1) Recubrimiento

76. En su respuesta al formulario oficial Tubacero proporcionó una hoja de cálculo donde presenta un ejercicio de evaluación del costo de recubrimiento exterior epóxido (FBE, por las siglas en inglés de Fusion Bonded Epoxy) utilizado para evitar corrosión en la tubería utilizadas en la industria energética.

77. La Secretaría requirió a Tubacero para que explicara, en principio, por qué clasificó a la tubería con recubrimiento como producto no examinado considerando que esta característica definiera al producto examinado y, por otro lado, propuso un ajuste por recubrimiento para que fuera equiparable a la tubería “desnuda”, que presentara fuentes consultadas y el soporte documental, en su caso; así como, la justificación que sustentara que el ajuste era procedente.

78. Tubacero respondió que el recubrimiento no es una característica esencial ni definitoria del producto objeto de examen, sino un accesorio que puede tomar diferentes formas y materiales, cuyo costo e impacto en el precio de exportación no es identificable en ausencia de una referencia de su material o composición.

79. Agregó que la tubería objeto de examen puede ser importada con o sin recubrimiento; mientras que, las referencias de precio de valor normal corresponden a tubería “desnuda”. Consideró que esta distinción es importante, ya que los consumidores que requieren ciertas condiciones, prefieren importar la tubería “desnuda” y una vez importada, poner el recubrimiento. Tubacero señaló que propuso el recubrimiento en su modalidad FBE para llevar una operación específica de importación a la base ex fábrica, aplicando el costo por el recubrimiento más usado en las operaciones de mercado de gas y petróleo, con la finalidad de llevar el tubo en cuestión a la condición “desnuda” ya que no tuvo acceso a la información del recubrimiento que se empleó en la tubería objeto de dicha operación específica de importación.

80. La Secretaría considera improcedente este ajuste al precio de exportación debido a que, de conformidad con el artículo 56 del RLCE, las diferencias físicas, como es el caso del recubrimiento, corresponden a la diferencia en los costos variables de producción y que, en todo caso, se aplicara al valor normal.

(2) Gastos aduanales e IVA

81. En su respuesta al formulario oficial Tubacero presentó una hoja de cálculo con una cotización de una empresa transportista con cálculos de gastos aduanales. La Secretaría observó que la información presentada no incluía una justificación para identificar por qué estos gastos estaban implícitos en el precio de venta, así mismo, que los documentos anexos estaban fuera del periodo de examen. La Secretaría requirió a Tubacero para que explicara por qué los gastos aduanales se encontraban implícitos en el precio de venta, justificara que la cotización presentada corresponde al periodo de examen y presentara el perfil de la empresa transportista que proporcionó la información.

82. Tubacero señaló que consideró los gastos aduanales en México, ya que identificó en la base de datos que le proporcionó la CANACERO, el campo de información “VALADU-DLLS” valor puesto en aduana; es decir, un valor “DDP Aduana”. Proporcionó la metodología de cálculo, la base de datos nuevamente y el perfil de la empresa transportista; sin embargo, no justificó que la cotización correspondiera al periodo de examen.

83. Con respecto al IVA presentó la metodología de cálculo con la información de lo que correspondía a gastos generales.

84. La Secretaría consideró improcedente deducir del precio de exportación tales conceptos, ya que observó que no son parte del valor en aduana reportado en la estadística de importación del SIC-M, de conformidad con lo establecido en los artículos 64 y 65 de la Ley Aduanera. Así mismo, Tubacero no justificó que la cotización correspondiera al periodo de examen.

(3) Flete aduana distribuidor

85. Tubacero incluyó en su respuesta al formulario oficial una hoja de cálculo denominada “Flete Aduana Distribuidor”, donde presenta una comunicación electrónica de una empresa transportista, con una cotización del trayecto origen de la “Ciudad de Houston, Tx., EUA a su destino en Ciudad de Reynosa, Tamps., México”, del 22 de mayo de 2021, donde el precio cotizado corresponde a un servicio prestado a través de territorio de los Estados Unidos y, por lo tanto, sujeto a tarifas y costos de dicho país. Posteriormente, presentó otros trayectos no mencionados inicialmente: “Nuevo Laredo-Houston, Houston-Baton Rouge y Houston-MacKee Sport, sin justificar la razón de su inclusión.

86. La Secretaría requirió a Tubacero para que presentara el soporte documental de la información utilizada para el cálculo del ajuste, la capacidad del camión, el perfil de la empresa transportista que proporcionó la información, la metodología empleada en la hoja de cálculo presentada en su respuesta al formulario oficial, las rutas específicas de cada trayecto, y la metodología del ajuste por inflación para llevar las cifras al periodo de examen.

87. Tubacero presentó nuevamente la memoria de cálculo de los trayectos de fletes: Nuevo Laredo-Houston, Houston-Baton Rouge, Houston-MacKee Sport y Houston-Reynosa, sin presentar los soportes documentales de cada una de las rutas, los datos utilizados para el cálculo del ajuste correspondiente, la fuente y el soporte documental de la capacidad del camión.

88. La Secretaría requirió a Tubacero para que completara la información sobre la longitud del tubo empleado en la memoria de cálculo. Tubacero respondió que el largo utilizado corresponde a las tolerancias establecidas en la norma API 5L. Señaló que la longitud resulta comercialmente adecuada para transportar tubos en plataformas.

89. Tubacero señaló que el número de tubos por camión está en función de las dimensiones de los tubos, las exigencias del cliente y la prevención de riesgos en el transporte, de tal manera que, cuatro tubos por camión, pudiera corresponder a una capacidad teórica.

90. También se requirió a Tubacero que, de acuerdo a la cotización presentada por la empresa transportista, indicara qué conceptos cubría esta cotización. Tubacero respondió que sólo cubre el flete terrestre en sí, sin abarcar las maniobras de carga y descarga.

91. Presentó soportes documentales correspondientes a los montos aplicados, características de la mercancía examinada para efectos de cálculo y mapas para la estimación de los trayectos señalados en el punto 87 de la presente Resolución, obtenidos a través del buscador google maps.

92. Tubacero respondió que seleccionó el punto de origen de las rutas en función de la ubicación de los

grandes centros de distribución de tubería en los Estados Unidos, en este caso, la Ciudad de Houston, Texas, es el epicentro de distribución de tubería con destino a México y los puntos de destino de las rutas en Nuevo Laredo-Tamaulipas y Reynosa, Tamaulipas, ya sin mencionar los otros destinos, por ser las rutas de entrada empleados por los importadores en las operaciones que sirvieron de base para calcular la referencia de precio de exportación para los Estados Unidos.

93. Con respecto a la capacidad del camión, Tubacero señaló que, de acuerdo a la comunicación electrónica del 20 de julio de 2021 con una empresa transportista, se desprende una capacidad aproximada de 20 toneladas.

94. La Secretaría analizó la información proporcionada por Tubacero y constató la información sobre los trayectos del centro de distribución de Houston, Texas, como epicentro de distribución, las rutas de fletes y la capacidad del camión utilizada en función de las dimensiones de los tubos, de acuerdo a las necesidades del cliente para efectos de calcular el ajuste correspondiente, por lo que, lo consideró procedente.

(4) Margen de compra menor a un camión

95. En respuesta al formulario oficial Tubacero señaló que ajustaba por “margen truckload”, para ello presentó dos comunicaciones electrónicas con dos empresas que se dedican a la distribución de tubería del 2 de junio de 2020 y 3 de junio de 2021, donde se explica la asignación del precio a los requerimientos de la tubería de línea, sin especificar el término y su aplicación. Por tanto, la Secretaría requirió a Tubacero que proporcionara la definición del concepto “truckload”, la capacidad base de camión sobre la cual se determinan las toneladas, señalara si la asignación de este concepto al precio es una práctica común en la venta de la tubería objeto de examen, su justificación y cómo identificó que las operaciones de importación presentabangastos por este concepto.

96. Tubacero señaló que, en la práctica, los distribuidores lo aplican y está implícito en el precio, cuando la venta es inferior a la capacidad de un camión y deben cubrir invariablemente el costo del flete equivalente a un “truckload” independientemente del volumen de carga. Presentó nuevamente las comunicaciones electrónicas señaladas en el punto anterior de la presente Resolución, explicando la aplicación de este ajuste.

97. Asimismo, indicó que es una práctica de cargo realizada por los distribuidores de tubería en los Estados Unidos, en razón de surtir pedidos por volúmenes inferiores a un camión (aproximadamente 20 toneladas métricas), que corresponde al tipo de transacciones correspondientes y normalmente no se carga por separado, sino que viene implícito en el precio, pero lo presentaban por separado para establecer su monto.

98. Tubacero manifestó que, como participante del mercado, al observar volúmenes inferiores a un “truckload” por embarque, le es posible identificar que dichas operaciones llevan dicho cargo implícito en el precio.

99. La Secretaría observó que Tubacero no proporcionó la definición y función del concepto “truckload”, por lo que, le solicitó presentara la información correspondiente.

100. Tubacero indicó que “truckload” es la capacidad legal de carga de un camión que oscila entre 40,000 y 44,000 libras, aproximadamente 20 toneladas, conforme a las regulaciones del Departamento de Transporte de los Estados Unidos, sin presentar las pruebas que sustentaran su afirmación, por lo que, se le solicitaron los soportes documentales correspondientes. Proporcionó el documento “USDOT Regulatory Relief Fact Sheet”, referente a los permisos de capacidad de carga terrestre publicado en la página de Internet http://www.transportation.gov en 2014 y la comunicación electrónica del 12 y 17 de noviembre de 2021, referente a la capacidad de carga terrestre de camión.

101. La Secretaría, analizó la información presentada por TUBACERO y constató que la capacidad del camión utilizada en función de las dimensiones de los tubos, según las necesidades del cliente, es la capacidad legal de carga, de acuerdo con el documento “USDOT Regulatory Relief Fact Sheet”, por lo que, consideró pertinente aplicar el ajuste de margen por compra menor a un camión.

(5) Margen de distribuidor

102. En lo que respecta al ajuste por margen de distribuidor, Tubacero presentó, en su respuesta al formulario oficial, información sobre precios de venta al usuario final y precios de importación de determinadas medidas para tubería de acero con soldadura longitudinal (LSAW) que se encontraban fuera del periodo de examen.

103. La Secretaría requirió a Tubacero que presentara la metodología aplicada y una descripción de los campos de información “Precio Venta Usuario Final. Precio SAWL Ajustado” y “Precio importación. Precio SAWL Ajustado”.

104. Tubacero proporcionó el reporte “Pipe Logix Line Pipe Spot Market Price”, publicado por Pipe Logix, LLC. (el “reporte de Pipe Logix”) en su página de Internet (www.pipe-logix.com) con el cual señaló puede determinar el margen de un distribuidor. Presentó información sobre tubería de 18, 20 y 24 pulgadas con proceso de soldadura LSAW debido al alcance de ese reporte, siendo de junio, julio y agosto de 2017 y 2018 y agosto, septiembre y octubre de 2019 y para el periodo de examen.

105. Al respecto, la Secretaría requirió a Tubacero para que justificara por qué los datos de periodos ajenos al examinado podían reflejar el comportamiento presentado en el margen de distribuidor y presentara la metodología que, en su caso, permitiera actualizar los comportamientos de otros años al periodo de examen. Tubacero presentó la metodología del uso de precios de venta en el periodo de examen, explicó que sólo utilizó el mes de enero de 2020 debido a que el formato del reporte de Pipe Logix, señalado en el punto anterior de la presente Resolución, fue cambiado y ya no presentaba el precio de venta individual, sino promediaba diversos diámetros.

106. Asimismo, se le requirió que aclarara si el margen de distribuidor hacía referencia a la venta en el mercado interno mexicano o al obtenido por los distribuidores estadounidenses. Tubacero respondió que es una proporción de la ganancia del distribuidor en el mercado de los Estados Unidos y constituye parte integral del precio del distribuidor que carga a sus clientes, por lo que no corresponde al margen contenido por importador en el mercado mexicano.

107. La Secretaría revisó el reporte de Pipe Logix, analizó la información y replicó el cálculo efectuado por Tubacero, y consideró que el ajuste por margen de distribuidor es procedente al ser un ajuste obtenido por los distribuidores en el mercado de los Estados Unidos y está implícito en el precio de venta.

(6) Flete patio distribuidor planta

108. Tubacero, en una hoja de cálculo de su respuesta al formulario oficial, presentó una comunicación electrónica del 21 de mayo de 2021 con una empresa transportista, en la que se reportan datos de fletes en los Estados Unidos de Houston-Baton Rouge y Houston-Mckee Sport. Al respecto, la Secretaría le requirió que justificara por qué este ajuste estaba implícito en el precio de venta, que presentara los soportes documentales correspondientes y la información del periodo de examen. Tubacero indicó que, en la práctica común de venta en los Estados Unidos, quien compra es quien cubre los gastos de movimiento de lamercancía desde la planta o lugar de venta hasta su lugar de destino. Señaló que adjuntaba la información solicitada, sin embargo, no la proporcionó.

109. Asimismo, se le requirió que justificara y presentara la metodología de los precios reportados, la capacidad del contenedor, justificara la distancia entre el lugar de envío y de destino y que incluyera los soportes documentales correspondientes. Tubacero proporcionó una nota metodológica, la capacidad del contenedor y los mapas que ilustraron los trayectos de Houston-Baton Rouge y Houston-Mckee Sport.

110. La Secretaría una vez revisada la información que Tubacero proporcionó sobre el ajuste flete patio distribuidor consideró improcedente aplicar este ajuste, debido a que observó en las facturas de venta anexas a los pedimentos de importación de los que se allegó, que no correspondía utilizar la metodología de “ingeniería en reversa” propuesta por Tubacero, debido al término de venta de la operación realizada.

(7) Inflación

111. Para el “ajuste inflacionario” aplicado en el flete aduana distribuidor, flete patio distribuidor planta y recubrimiento, Tubacero señaló que para la cotización de los fletes terrestres utilizó el IPC obtenido de la página de Internet del U.S. Bureau of Labor Statistics (https://www.bls.gov), de 2011 a 2021 para la Región de Atlántico Medio. Indicó que la actualización al periodo de examen se efectuó conforme a la inflación anual de los Estados Unidos; a partir de la inflación anual reportada en la página de Internet https://www.bls.gov, calculó una inflación mensual, mediante la división de dicha cifra entre doce, posteriormente, multiplicó la inflación por el flete en dólares por tonelada métrica cotizado para 2021.

112. La Secretaría requirió a Tubacero para que presentara el IPC para la Región Suroeste y Región Atlántico Medio para cubrir el trayecto Houston-Nuevo Laredo, debido a que se observó que la información sobre IPC que presentó sólo correspondía para la Región Medio-Oeste.

113. Una vez analizada la información que Tubacero presentó para aplicar la inflación y llevar al periodo examen los ajustes señalados en el punto 111 de esta Resolución, la Secretaría consideró que la metodología de cálculo presentada era incorrecta debido a lo siguiente:

a. presentó factores de inflación a abril 2021, se le solicitó su actualización a mayo 2021, ya que la cotización presentada para flete terrestre correspondía a este mes y año;

b. si la cotización del flete es de mayo de 2021, para llevarlos a mayo de 2020, se debiera calcular utilizando la inflación interanual a mayo de 2021 que, en este caso, corresponde al 5% como se indica en el Índice Nacional de Precios y llevar el precio a mayo de 2020; es decir, sacar el factor de deflactación de la siguiente manera: 1 / 1 + IPC Mayo 2021= 1 / 1.05= 0.952381, y

c. este último factor multiplicarlo por el valor del flete por tonelada.

114. La inflación en 2021 fue muy alta en los Estados Unidos, es por eso que el factor no se aplicó adecuadamente. Por tal motivo, la Secretaría utilizó la metodología antes señalada para aplicarla en el ajuste flete aduana distribuidor que se debía utilizar para el precio de exportación, sin aplicarla a los ajustes flete patio distribuidor planta y recubrimiento, por lo señalado en los puntos 80 y 110 de la presente Resolución.

iii. Determinación

115. Una vez que la Secretaría tuvo disponible la información solicitada a Tubacero para el cálculo del precio de exportación y de la que ella misma se allegó, pudo constatar que no era necesario utilizar la metodología de “ingeniería en reversa”, propuesta por Tubacero, debido a los términos de venta que observó en las facturas anexas a los pedimentos de importación de los que se allegó.

116. La Secretaría depuró la base de datos del SIC-M que se allegó, excluyendo aquellas operaciones en las cuales se pudo observar que no correspondían al producto objeto de examen y con la metodología de Tubacero, clasificó las operaciones con recubrimiento y sin recubrimiento.

117. Una vez clasificadas las operaciones, de conformidad con los artículos 2.4 del Acuerdo Antidumping, 36 de la LCE, 53 y 54 del RLCE, la Secretaría aceptó los ajustes propuestos sobre los términos de venta correspondientes a flete aduana distribuidor, margen por compra menor a un camión y margen de distribución, de acuerdo a la metodología que Tubacero proporcionó. Así mismo, en el ajuste de flete aduana distribuidor se aplicó el “ajuste inflacionario”, utilizando la metodología señalada en el punto 113 de la presente Resolución.

118. La Secretaría determinó no ajustar el precio de exportación por concepto de recubrimiento debido a que éste es un ajuste por diferencias físicas que sólo se aplica al valor normal, gastos aduanales e IVA y flete patio distribuidor, debido al término de venta que la Secretaría observó en las facturas de venta anexas a los pedimentos de importación de los que se allegó.

b. India

119. En su respuesta al formulario oficial Tubacero señaló que en la base de datos del SAT, que CANACERO depuró para India, no se registraron operaciones de exportación al mercado mexicano, por lo que, presentó las operaciones de exportación de India a terceros países a partir de información obtenida de la página de Internet de Penta-Transaction (www.penta-transaction.com), misma que registra precios a nivel Libre a Bordo (FOB, por las siglas en inglés de Free On Board) puerto de salida. Clasificó los mercados de exportación de India de acuerdo con la participación en el total de comercio que efectúa a cada uno de los países; identificó dos de mayor porcentaje: Canadá y Arabia Saudita.

120. Indicó que no consideró a Canadá, porque encontró una agrupación que no detallaba las dimensiones ni las características de la tubería que le permitiera considerar que se trataba del producto objeto de examen.

121. La Secretaría corroboró que, efectivamente, en las exportaciones de India a Canadá no se podía identificar el tipo de producto, sus dimensiones y características de tubería, por lo que, constató la afirmación de Tubacero.

122. Tubacero identificó como principal mercado de exportación de la mercancía examinada a Arabia Saudita, durante el periodo de examen; clasificó las operaciones por tipo de soldadura LSAW, helicoidal (HSAW) y recta (ERW) sin especificar el motivo de su clasificación.

a. para la tubería con soldadura LSAW, indicó que de acuerdo a la información identificada y, al realizar la comparación con el valor normal, obtenido del Informe del consultor especializado Uno International, arrojó margen de discriminación de precios superiores al de minimis. Señaló que el precio presentado no traía ajuste por flete interno;

b. para la tubería con soldadura HSAW indicó que calculó a partir de los precios de la tubería con soldadura LSAW reportados por el consultor especializado UNO International, los cuales, también al comparar con el valor normal, arrojan márgenes de discriminación de precios. Señaló que el precio tampoco está ajustado por flete interno, y

c. para la tubería con soldadura ERW identificó sólo una exportación a los Emiratos Árabes, al realizar el cálculo de precio de exportación, observó que esta operación no correspondía a una realidad de mercado, ya que supera casi seis veces un precio que se pudiere considerar como comercialmente aceptable, por lo que no se puede considerar como un precio de exportación que lleve a una comparación equitativa.

123. Tubacero indicó que no podía hacer un ofrecimiento de precio de exportación para el producto examinado con soldadura ERW ni contó con los elementos para efectuar ajustes por cantidad o a nivel de comercio, debido a que la información no contiene elementos tales como: características físicas, dimensionales y otras que hubieren podido servir de base para sugerir algún ajuste.

124. Ante la información incompleta que presentó Tubacero, la Secretaría le requirió para que presentara las referencias de precios obtenidos de la página de Internet www.penta-transaction.com, así como las impresiones de pantalla de la información que obtuvo de dicha página, el perfil de la empresa, descripciones a determinados códigos, metodología de depuración, metodología de cálculo por tipo de soldadura que presentaba y unidades de medida uniformes que se reportaban en la base de datos de operaciones a India.

125. En respuesta, Tubacero presentó la metodología de uso de la página de Internet www.penta-transaction.com, explicó cómo llegó al precio de exportación presentado en su formulario oficial y señaló las variaciones de unidades de medida, sólo por lo que tocaba a longitud y peso, y presentó la metodología respectiva.

126. También se le requirió que verificara la representatividad de cada mercado de exportación de India con el fin de constatar que Arabia Saudita es el principal destino de exportación de ese país. Tubacero reafirmó los mercados de exportación de India, de acuerdo a lo señalado en el punto 119 de la presente Resolución.

127. Por parte de las operaciones de Arabia Saudita identificó las descripciones de la tubería que incluía características y dimensiones lo que permitía tener la certeza que correspondían a operaciones del producto examinado.

128. Con respecto a las unidades de medidas reportadas en la base de datos de India que no eran uniformes (metros, kilogramos, sets, etc.), Tubacero señaló que de las operaciones consideradas para el precio de exportación presentaron variación sólo con respecto a medidas de longitud y de peso, por lo que, presentó la siguiente metodología:

a. para operaciones presentadas en metros, utilizó la fórmula contenida en la norma API 5L para obtener el peso del tubo a partir de su diámetro y espesor. Posteriormente, multiplicó por la cantidad de metros para obtener el peso en kilogramos y lo dividió entre 1,000 para llevarlo a toneladas métricas, y

b. para las operaciones expresadas en pies, realizó la conversión a metros utilizando el factor 0.3048 que se encuentra en la tabla de conversiones del catálogo de Tubacero, disponible en su página de Internet (www.tubacero.com).

129. Para el caso del uso de términos como piezas u otros equivalentes en las descripciones de las operaciones reportadas, Tubacero manifestó que son de carácter informativo y no interfieren con las cifras reportadas bajo el concepto de unidad de medida que invariablemente se listan en la columna correspondiente. Al respecto, la Secretaría observó, en la base de datos, que en las descripciones se incluía el número de piezas; sin embargo, la misma base contenía una columna con la unidad de medida específica y su conversión a kilogramos y toneladas, en su caso.

130. La Secretaría replicó la propuesta de Tubacero sobre el precio de exportación de India a terceros mercados, en este caso, Arabia Saudita. De la base de datos excluyó operaciones que por su descripción no correspondían al producto objeto de examen tales como: “hot induction bare bends”, “alloy Steel saw pipes of API GR with Ext.Fbe ctng”, “automotive catalyst samples part N03000111094” y “vertically fabricated panel”.

131. La Secretaría corroboró y aceptó el criterio de Tubacero sobre la falta de claridad en la descripción,

productos no examinados y la obscuridad con respecto a la identidad del producto y la identificación de sus dimensiones y características, por lo que, excluyó las operaciones cuyas descripciones cumplían con el criterio expuesto por Tubacero.

132. La Secretaría una vez que confirmó la metodología de cálculo de precio de exportación de India a terceros mercados (Arabia Saudita), procedió a replicar la información presentada por Tubacero, pero agrupando por soldadura y diámetro.

133. La Secretaría confirmó, a través de la base de datos del SIC-M, que no existieron importaciones de India a México, durante el periodo de examen. Revisó la base de datos presentada por Tubacero de Penta-Transaction para las operaciones de exportación de India; revisó y constató la participación de Arabia Saudita en las ventas del producto objeto de examen. Identificó la ciudad de envío, el puerto destino, las diferentes unidades de medida operación por operación (kilogramos, metros y pies). Constató que Arabia Saudita ocupa el segundo lugar en volumen de exportación de India, que la ciudad de envío se localiza en India y el puerto de destino en Arabia Saudita, así como la conversión de las unidades de medida a kilogramos, por lo que,consideró las operaciones de India a Arabia Saudita, como la mejor información disponible.

i. Determinación

134. Con fundamento en los artículos 39 y 40 del RLCE, la Secretaría aceptó la información presentada por Tubacero y calculó un precio de exportación promedio en dólares por kilogramo para la tubería de acero al carbono con costura longitudinal recta y helicoidal de diámetro externo mayor a 16 pulgadas o 406.4 mm, originarias de India a Arabia Saudita, clasificando el producto por su soldadura y diámetro.

ii. Ajustes al precio de exportación

135. Tubacero señaló, en su respuesta al formulario oficial, que la información presentada en la base de datos estaba a nivel FOB puerto de salida, sin embargo, no presentó ajustes para llevar el precio a nivel ex fábrica.

136. La Secretaría requirió a Tubacero para que llevara los precios a nivel ex fábrica. Como respuesta, Tubacero presentó información sobre rutas terrestres, la cuantificación de las distancias a través del buscador google maps. Partiendo de la información de la base de datos, consideró las siguientes ciudades: Distt. Mathura-Mundra Guyarat, Mumbai Mhr-Kandla, Nueva Delhi-Munda Guyarat y Njar Gujarni-Dahej.

(1) Flete terrestre

137. Tubacero presentó en respuesta al requerimiento de información, la publicación “Doing Business in India 2020” del Banco Mundial que le proporcionó el consultor especializado UNO International sobre las diversas ciudades que se encuentran en la base de datos de Penta-Transaction; obtuvo el costo de flete terrestre a partir de un costo promedio para Mumbai y para Nueva Delhi en dólares por kilogramo, para llegar a una estimación de costo de flete terrestre en India, el cual se aplicó a las distancias de rutas mencionadas en el punto anterior de la presente Resolución, para llegar al costo de cada ruta en dólares. Además,proporcionó el soporte documental sobre la industria del transporte en India, que obtuvo del “Revised Axle Load GVW on Indian Trucks 2021”, publicado en la página de Internet del Fleetable Blog (http://blog.fleetable.tech), el 3 de diciembre de 2021, donde se específica el aumento del límite máximo de carga por eje, sin presentar todas las rutas, por lo que, le fueron requeridas.

138. Como respuesta, Tubacero proporcionó la información faltante de las rutas Distt. Mathura-Mundra Guyarat, Mumbai Mhr-Kandla, Nueva Delhi-Mundra Guyarat y Njar Gujarni-Dahej, se cuantificaron las distancias de acuerdo a la información presentada por Tubacero que obtuvo del buscador google maps y del estudio “Doing Business in India 2020”.

139. Una vez con la información completa, la Secretaría procedió a replicar y analizar los cálculos presentados por Tubacero; verificó las fuentes de información proporcionadas sin encontrar diferencias, por lo que, se aceptó el ajuste.

iii. Determinación

140. De conformidad con los artículos 2.4 del Acuerdo Antidumping, 36 de la LCE, 53 y 54 del RLCE, la Secretaría ajustó el precio de exportación por el concepto de flete terrestre, con base en la información proporcionada por Tubacero.

c. España

141. En respuesta al formulario oficial Tubacero señaló que de acuerdo con lo observado por la CANACERO en la base de datos del SAT no contó con operaciones de exportación de España a México, por lo que, consultó las exportaciones de España a terceros mercados en la publicación de Penta-Transaction. Afirmó que sólo identificó referencias de precio que no tienen base para ofrecer una comparación equitativa con el valor normal, porque no tenía certeza de que correspondieran al producto objeto de examen.

142. A partir de la descripción de la mercancía de la base de datos de Penta-Transaction encontradas, Tubacero clasificó las operaciones de exportación por soldadura, encontrando lo siguiente:

a. para la tubería con soldadura LSAW encontró una exportación a Qatar, donde no se precisa el diámetro, espesor ni algún otro dato que permita la comparabilidad equitativa con el valor normal;

b. para la tubería con soldadura HSAW consideró operaciones de exportación a Francia, porque se ubican en la misma zona geográfica, según señaló. Añadió que el precio obtenido no correspondía a una realidad de mercado y, mucho menos, a los volúmenes y precios que se comercializa este producto, y

c. para la tubería con soldadura ERW consideró las operaciones de exportación a Francia, porque son las de mayor volumen, sin embargo, no precisan el diámetro, espesor ni algún otro dato que permitiera la comparabilidad equitativa con el valor normal. Señaló que encontró las mismas circunstancias, indicadas en el inciso anterior.

143. Tubacero indicó que consultó la estadística “Análisis del Comercio Exterior Español. España Exportaciones e Inversión”, publicada por el Instituto Español de Comercio Exterior en 2020, en busca de información más idónea, sin embargo, resultó insuficiente, ya que solo reportaba el valor, por lo que, no pudo hacer un ofrecimiento de precio de exportación para operaciones originarias de España, ni contó con elementos para proponer ajustes, por ejemplo, por cantidad o nivel de comercio.

144. Agregó que se reservaba el derecho de proporcionar mayor información respecto al cálculo de precio de exportación para las importaciones originarias de España, durante el desarrollo del presente procedimiento, toda vez que con la información que contaba no se registraron precios de exportación que aseguraran una comparación equitativa conforme el artículo 2.4 del Acuerdo Antidumping, ni se contó con los elementos para efectuar ajustes por cantidad o nivel de comercio. No obstante, en ninguna etapa del procedimiento, Tubacero proporcionó información para calcular el precio de exportación para las importaciones originarias de España.

i. Determinación

145. La Secretaría revisó la información que Tubacero proporcionó mencionada en los puntos 141 a 144 de la presente Resolución respecto a España. Determinó que no contó con elementos para realizar un análisis de precio de exportación de España a México, de acuerdo a los artículos 2.4 del Acuerdo Antidumping, 36 de la LCE, 53 y 54 del RLCE.

2. Valor normal

146. Para el cálculo de valor normal Tubacero señaló, en su respuesta al formulario oficial, que presentaba referencias de precios de la tubería objeto de examen en el mercado interno de los Estados Unidos, España e India, correspondientes al periodo objeto de examen, obtenidas del Informe elaborado por el consultor especializado UNO International. Señaló que, los precios se reportaron a nivel ex fábrica, establecidos por fabricantes en el curso de operaciones comerciales normales y en cantidades comerciales. Indicó que, el consultor especializado aplicó un ajuste inflacionario a precios promedio.

147. Tubacero manifestó que el Informe elaborado por el consultor especializado UNO International no presentaba precios de algunos tipos específicos de soldadura y de diámetro, por lo que, ofreció una estimación de aquellos que no venían en el referido Informe. Propuso una estimación de valor normal para aquellos diámetros cuyas soldaduras hacía referencia en el Informe del consultor especializado UNO International, tomando en cuenta el reporte elaborado por MB Fastmarkets – North American Steel Market Tracker” (“Fastmarkets MB”), en su sección “Current and Forecast Welded Tube & Pipe Prices”, de abril de 2020.

148. Una vez que la Secretaría revisó la información presentada por Tubacero en el formulario oficial, le requirió para que señalara si la información de Fastmarkets MB correspondía solo a un mes o cubría precios hasta abril de 2020, en ambos casos, se le solicitó que completara todo el periodo de examen, proporcionara el soporte documental correspondiente y el Informe del consultor especializado UNO International.

149. Como respuesta, Tubacero presentó el Informe solicitado y un cuadro de precios, indicando que condensa y complementa las referencias de precios que utiliza para sacar el precio promedio de la información de Fastmarkets MB.

150. Tubacero señaló que la información de Fastmarkets MB no fue presentada para postular una referencia de precios, sino sólo para acreditar las diferencias de precios que existen entre los diversos tipos de soldadura; es decir, no se presentó para acreditar el valor normal.

151. Asimismo, indicó que en los precios del consultor especializado UNO International, notó que existían algunas deficiencias en la información para algunos tipos de soldadura del producto examinado, mismas que fueron cubiertas mediante el uso de la información de Fastmarkets MB, ya que, reflejaba fielmente las condiciones del mercado y los precios que imperan en los distintos tipos de tubería de acuerdo a su soldadura, por lo que, la información resultante de dicho cálculo resulta confiable.