DOF: 19/01/2023

RESOLUCIÓN Final del procedimiento administrativo de examen de vigencia de la cuota compensatoria impuesta a las importaciones de alambrón de acero originarias de la República Popular China, independientemente del país de procedencia.

Al margen un sello con el Escudo Nacional, que dice: Estados Unidos Mexicanos.- Secretaría de Economía.

RESOLUCIÓN FINAL DEL PROCEDIMIENTO ADMINISTRATIVO DE EXAMEN DE VIGENCIA DE LA CUOTA COMPENSATORIA IMPUESTA A LAS IMPORTACIONES DE ALAMBRÓN DE ACERO ORIGINARIAS DE LA REPÚBLICA POPULAR CHINA, INDEPENDIENTEMENTE DEL PAÍS DE PROCEDENCIA

Visto para resolver en la etapa final el expediente administrativo E.C. 10/21 radicado en la Unidad de Prácticas Comerciales Internacionales de la Secretaría de Economía (la “Secretaría”), se emite la presente Resolución de conformidad con los siguientes

RESULTANDOS

A. Resolución final de la investigación antidumping

1. El 28 de julio de 2016 se publicó en el Diario Oficial de la Federación (DOF) la Resolución final de la investigación antidumping sobre las importaciones de alambrón de acero originarias de la República Popular China (“China”), independientemente del país de procedencia (la “Resolución Final”). Mediante dicha Resolución, la Secretaría determinó imponer una cuota compensatoria definitiva de $0.49 dólares de los Estados Unidos (“dólares”) por kilogramo a las importaciones de alambrón de acero, incluidas las definitivas y temporales, así como las que ingresan al amparo de la Regla Octava de las complementarias (“Regla Octava”) para la aplicación de la Tarifa de la Ley de los Impuestos Generales de Importación y de Exportación (TIGIE).

B. Aviso sobre la vigencia de cuotas compensatorias

2. El 13 de octubre de 2020 se publicó en el DOF el Aviso sobre la vigencia de cuotas compensatorias. Por este medio se comunicó a los productores nacionales y a cualquier persona que tuviera interés jurídico, que las cuotas compensatorias definitivas impuestas a los productos listados en dicho Aviso se eliminarían a partir de la fecha de vencimiento que se señaló en el mismo para cada uno, salvo que un productor nacional manifestara por escrito su interés en que se iniciara un procedimiento de examen. El listado incluyó el alambrón de acero originario de China, objeto de este examen.

C. Manifestación de interés

3. El 21 y 23 de junio de 2021 Ternium México, S.A. de C.V. (“Ternium”) y ARCELORMITTAL MÉXICO, S.A. de C.V. (“Arcelormittal”), respectivamente, manifestaron su interés en que la Secretaría iniciara el examen de vigencia de la cuota compensatoria definitiva impuesta a las importaciones de alambrón de acero originarias de China. Ternium propuso como periodo de examen el comprendido del 1 de julio de 2020 al 30 de junio de 2021, y Arcelormittal el comprendido del 1 de junio de 2020 al 30 de mayo de 2021 (sic).

D. Resolución de inicio del examen de vigencia de la cuota compensatoria

4. El 22 de julio de 2021 la Secretaría publicó en el DOF la Resolución por la que se declaró el inicio del procedimiento administrativo de examen de vigencia de la cuota compensatoria impuesta a las importaciones de alambrón de acero originarias de la República Popular China (la “Resolución de Inicio”). Se fijó como periodo de examen el comprendido del 1 de julio de 2020 al 30 de junio de 2021 y como periodo de análisis el comprendido del 1 de julio de 2016 al 30 de junio de 2021.

E. Producto objeto de examen

1. Descripción del producto

5. El producto objeto de examen es el alambrón de acero al carbono y acero aleado, de sección circular u ovalada. Técnica o comercialmente se le conoce como alambrón, y en el mercado internacional como “wire rod” o “steel wire rod”.

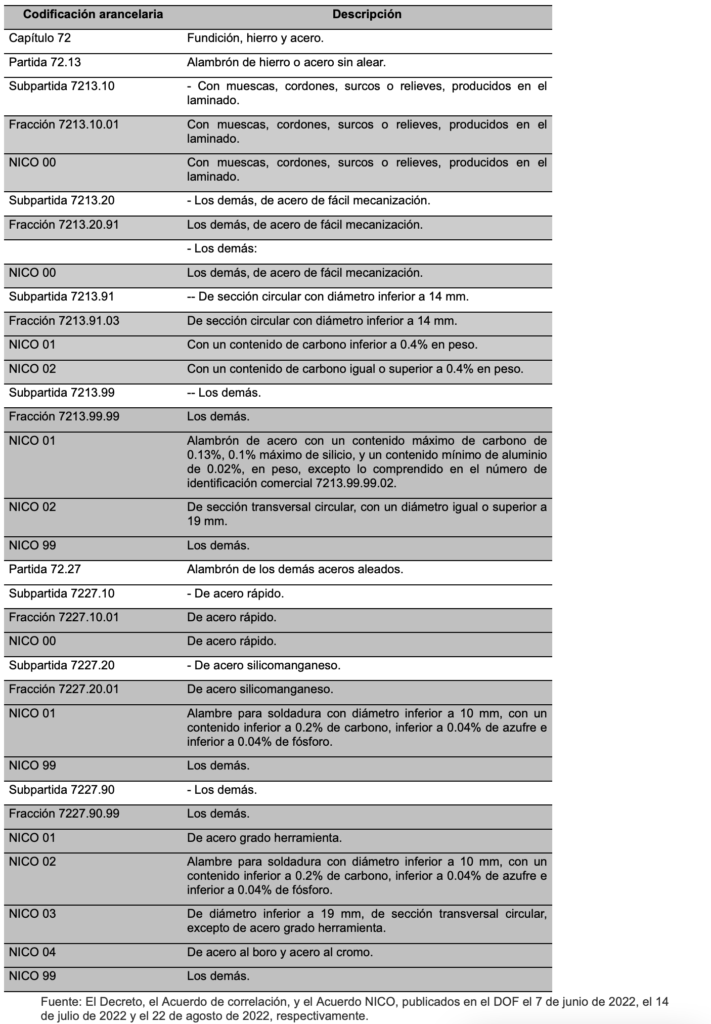

2. Tratamiento arancelario

6. Durante el periodo de vigencia de la cuota compensatoria, el producto objeto de examen se clasificaba en las fracciones arancelarias 7213.10.01, 7213.20.01, 7213.91.01, 7213.91.02, 7213.99.01, 7213.99.99, 7227.10.01, 7227.20.01, 7227.90.01 y 7227.90.99 de la TIGIE, sin embargo, de conformidad con el “Decreto por el que se expide la Ley de los Impuestos Generales de Importación y de Exportación, y se reforman y adicionan diversas disposiciones de la Ley Aduanera”, publicado en el DOF el 1 de julio de 2020, se suprimieron las fracciones arancelarias 7213.91.01, 7213.91.02, 7213.99.01 y 7227.90.01, a partir del 28 dediciembre de 2020.

7. El 18 de noviembre de 2020 se publicó en el DOF el “Acuerdo por el que se dan a conocer las tablas de correlación entre las fracciones arancelarias de la TIGIE 2012 y 2020”, donde se indica que las fracciones arancelarias 7213.91.01 y 7213.91.02, vigentes hasta el 27 de diciembre de 2020, corresponden a la fracción arancelaria 7213.91.03; la fracción arancelaria 7213.99.01 corresponde a la fracción arancelaria 7213.99.99, y la fracción arancelaria 7227.90.01 corresponde a la fracción arancelaria 7227.90.99, vigentes a partir del 28 de diciembre de 2020.

8. El 7 de junio de 2022 se publicó en el DOF el “Decreto por el que se expide la Ley de los Impuestos Generales de Importación y de Exportación” (LIGIE) (el “Decreto”), en el que se suprime la fracción arancelaria 7213.20.01 y se crea la fracción arancelaria 7213.20.91, vigente a partir del 12 de diciembre de 2022, conforme a la “Cuarta Resolución de Modificaciones a las Reglas Generales de Comercio Exterior para 2022” (la “Cuarta Resolución”), publicada en el DOF el 5 de diciembre de 2022.

9. El 14 de julio de 2022 se publicó en el DOF el “Acuerdo por el que se dan a conocer las tablas de correlación entre las fracciones arancelarias de la Tarifa de la Ley de los Impuestos Generales de Importación y de Exportación (TIGIE) 2020-2022” (el “Acuerdo de correlación”), en el que se indica que la fracción arancelaria 7213.20.01, vigente hasta el 11 de diciembre de 2022, corresponde a la fracción arancelaria 7213.20.91, vigente a partir del 12 de diciembre de 2022, conforme a la Cuarta Resolución.

10. El 22 de agosto de 2022 se publicó en el DOF el “Acuerdo por el que se dan a conocer los Números de Identificación Comercial (NICO) y sus tablas de correlación” (el “Acuerdo NICO”), en el que se dan a conocer los siguientes NICO: 00 para las fracciones arancelarias 7213.10.01 y 7213.20.91 de la TIGIE; 01 y 02 para la fracción arancelaria 7213.91.03 de la TIGIE; 01, 02 y 99 para la fracción arancelaria 7213.99.99 de la TIGIE; 00 para la fracción arancelaria 7227.10.01 de la TIGIE; 01 y 99 para la fracción arancelaria 7227.20.01 de la TIGIE; y 01, 02, 03, 04 y 99 para la fracción arancelaria 7227.90.99 de la TIGIE, así como el NICO 00 para las fracciones arancelarias 9802.00.01, 9802.00.07, 9802.00.13, 9802.00.19, y 9802.00.23 de la TIGIE, vigentes apartir del 12 de diciembre de 2022, conforme a la “Cuarta Resolución de Modificaciones a las Reglas Generales de Comercio Exterior para 2022”, publicada en el DOF el 5 de diciembre de 2022.

11. El 5 de diciembre de 2022 se publicó en el DOF la “Cuarta Resolución de Modificaciones a las Reglas Generales de Comercio Exterior para 2022”, en la que se indica que los sistemas utilizados en las operaciones de comercio exterior se encuentran listos para operar, por lo que, conforme al Transitorio Primero de la LIGIE, publicada en el DOF el 7 de junio de 2022, la misma se encuentra vigente, a partir del 12 de diciembre de 2022.

12. De acuerdo con lo anterior, el producto objeto de examen ingresa al mercado nacional a través de las fracciones arancelarias 7213.10.01, 7213.20.91, 7213.91.03, 7213.99.99, 7227.10.01, 7227.20.01 y 7227.90.99 de la TIGIE, cuya descripción es la siguiente:

13. El producto objeto de examen también ingresa al amparo de la Regla Octava, a través del capítulo 98 (Operaciones Especiales), fundamentalmente, a través de las fracciones arancelarias 9802.00.01 (Industria Eléctrica); 9802.00.07 (Industria de Bienes de Capital); 9802.00.13 (Industria Siderúrgica); 9802.00.19 (Industria Automotriz y de Autopartes), y 9802.00.23 (Industria Siderúrgica) de la TIGIE.

14. La unidad de medida para las operaciones comerciales es la tonelada; conforme a la TIGIE, es el kilogramo.

15. De acuerdo con el Decreto, publicado en el DOF el 7 de junio de 2022, así como con el Decreto por el que se modifica la Tarifa de la Ley de los Impuestos Generales de Importación y de Exportación, el Decreto para el apoyo de la competitividad de la industria automotriz terminal y el impulso al desarrollo del mercado interno de automóviles, el Decreto para el Fomento de la Industria Manufacturera, Maquiladora y de Servicios de Exportación, el Decreto por el que se establece el impuesto general de importación para la región fronteriza y la franja fronteriza norte, el Decreto de la zona libre de Chetumal, el Decreto por el que se establecen diversos Programas de Promoción Sectorial, el Decreto por el que se regula la importación definitiva de vehículos usados y los diversos por los que se establecen aranceles-cupo, publicado en el mencionado órgano de difusión oficial el 18 de noviembre de 2022, las importaciones que ingresan a través de las fracciones arancelarias 7213.10.01, 7213.20.91, 7213.91.03, 7213.99.99, 7227.10.01, 7227.20.01 y 7227.90.99 de la TIGIE, a partir del 12 de diciembre de 2022 cuentan con un arancel aplicable del 15%, el cual será del 10% a partir del 1 de junio de 2023, de 5% a partir del 22 de septiembre de 2023 y exento apartir del 1 de octubre de 2024. Asimismo, conforme al “Acuerdo que modifica al diverso mediante el cual se prohíbe la exportación o la importación de diversas mercancías a los países, entidades y personas que se indican”, publicado en el DOF el 21 de septiembre de 2017, a partir del 22 de septiembre de 2017 se restringió la importación y la exportación de las mercancías clasificadas en el capítulo 72 de la TIGIE, que tengan como salida y destino la República Popular Democrática de Corea.

16. El 9 de mayo de 2022 se publicó en el DOF el “Acuerdo por el que la Secretaría de Economía emite Reglas y criterios de carácter general en materia de comercio exterior”, y el 25 de noviembre de 2022 se publicó en el DOF el “Acuerdo por el que se modifica al diverso por el que la Secretaría de Economía emite reglas y criterios de carácter general en materia de comercio exterior”, y se sujetan a la presentación de un aviso automático ante la Secretaría las mercancías comprendidas en las fracciones arancelarias 7213.10.01, 7213.20.91, 7213.91.03, 7213.99.99, 7227.10.01, 7227.20.01 y 7227.90.99 de la TIGIE, para efectos demonitoreo estadístico comercial cuando se destinen al régimen aduanero de importación definitiva.

3. Características

17. El alambrón se fabrica con acero al carbono y acero aleado, de sección circular u ovalada. De acuerdo con las normas ASTM A510 y ASTM A752M de la Sociedad Americana para Pruebas y Materiales (“ASTM”, por las siglas en inglés de American Society for Testing Materials), la composición química del acero al carbono es principalmente mineral de hierro, carbono y otros elementos, como manganeso, silicio, azufre y fósforo; en el caso de los aceros aleados, estos incluyen, además, aluminio, cobre, cromo, molibdeno, níquel, plomo, tungsteno y vanadio. De acuerdo con lo señalado en el punto 10 de la Resolución Final, empresas productoras de alambrón de acero de China fabrican el alambrón de acero en diámetros desde 5.5 hasta 14 milímetros, sin embargo, también se realizan importaciones de alambrón de acero originarias de China con un diámetro de hasta 18 milímetros.

4. Proceso productivo

18. Los principales insumos para fabricar alambrón de acero son chatarra, mineral de hierro, carbón, aleaciones metálicas, energía eléctrica y gas natural. El proceso de producción del alambrón es prácticamente el mismo en el mercado internacional, incluido China, pues la única diferencia es la forma de obtener el acero: fundamentalmente mediante Alto Horno (“BF”, por las siglas en inglés de Blast Furnace) o por Horno Eléctrico de Arco (“EAF”, por las siglas en inglés de Electric Arc Furnace), y de menor manera en Hornos de Hogar Abierto.

19. El proceso de producción de alambrón de acero en China se efectúa mediante las etapas de extracción y obtención de materias primas principales, como mineral de hierro, chatarra y carbono, producción del acero líquido en hornos BF y/o EAF, metalurgia secundaria, colada continua y laminación para obtener el alambrón de acero.

5. Normas

20. El alambrón de acero se produce principalmente conforme a las especificaciones de las normas de la ASTM, fundamentalmente, bajo especificaciones de las normas ASTM A510 y ASTM A752M.

21. De acuerdo con lo señalado en el punto 12 de la Resolución Final, diversas empresas productoras de alambrón de acero de China, lo fabrican principalmente bajo especificaciones de las normas ASTM A510, ASTM A615 y de la Sociedad de Ingenieros Automotrices (“SAE”, por las siglas en inglés de Society of Automotive Engineers), con diversos grados de acero, por ejemplo, 1006, 1008, 1010, 1012, 1015 y 1018, y otras empresas emplean las Normas Industriales de Japón (“JIS”, por las siglas en inglés de Japan Industrial Standards), por ejemplo, la JIS G3505.

6. Usos y funciones

22. El alambrón de acero se utiliza principalmente como insumo para la fabricación de alambre y productos derivados de este (mediante proceso de trefilado), tales como: mallas, castillos prefabricados, cables, resortes, clavos, tornillos, así como para sujetadores, entre otros. También se utiliza en el sector de la construcción, primordialmente como refuerzo para amarres, rejillas y ornamentos.

F. Convocatoria y notificaciones

23. Mediante la publicación de la Resolución de Inicio, la Secretaría convocó a los productores nacionales, importadores, exportadores y a cualquier persona que considerara tener interés jurídico en el resultado de este examen, para que comparecieran a presentar los argumentos y las pruebas que estimaran pertinentes.

24. La Secretaría notificó el inicio del presente procedimiento a las partes de que tuvo conocimiento y al gobierno de China.

G. Partes interesadas comparecientes

25. Las partes interesadas acreditadas que comparecieron en tiempo y forma al presente procedimiento, son las siguientes:

1. Productoras nacionales

Aceros DM, S.A. de C.V.

Grupo Simec, S.A.B. de C.V.

Bosque de Cipreses Sur No. 51

Col. Bosque de las Lomas

C.P. 11700, Ciudad de México

Arcelormittal México, S.A. de C.V.

Guillermo González Camarena No. 1200, piso 4

Col. Santa Fe

C.P. 01210, Ciudad de México

Deacero, S.A.P.I. de C.V.

Hegel No. 111, piso 2

Col. Polanco V sección

C.P. 11560, Ciudad de México

TA 2000, S.A. de C.V.

Carretera Federal México-Veracruz Km. 321 S/N, interior 2

Col. Escamela

C.P. 94450, Ixtaczoquitlán, Veracruz de Ignacio de la Llave

Ternium México, S.A. de C.V.

Av. Múnich No. 101

Col. Cuauhtémoc

C.P. 66450, San Nicolás de los Garza, Nuevo León

2. Importadores

Truper, S.A. de C.V.

Lago Alberto No. 442, Torre A, piso 9

Col. Anáhuac I Sección

C.P. 11320, Ciudad de México

H. Primer periodo de ofrecimiento de pruebas

26. A solicitud de Aceros DM, S.A. de C.V. (“Aceros DM”), en su calidad de productora nacional de alambrón de acero, junto con Grupo Simec, S.A.B. de C.V., en su calidad de controladora del grupo al que pertenece Aceros DM, Arcelormittal, Deacero, S.A.P.I. de C.V. (“Deacero”), TA 2000, S.A. de C.V. (“TA 2000”) y Ternium, la Secretaría les otorgó una prórroga de quince días hábiles para presentar su respuesta al formulario oficial, así como los argumentos y pruebas correspondientes al primer periodo de ofrecimiento de pruebas.

27. El 30 de agosto y 22 de septiembre de 2021 la importadora Truper, S.A. de C.V. (“Truper”), y las productoras nacionales Aceros DM y Grupo Simec, Arcelormittal, Deacero, y Ternium (en conjunto las “Productoras Nacionales”), respectivamente, presentaron su respuesta al formulario oficial, así como los argumentos y pruebas que a su derecho convinieron, los cuales constan en el expediente administrativo de referencia, mismos que fueron considerados para la emisión de la presente Resolución.

28. TA 2000 solicitó una prórroga para presentar su respuesta al formulario oficial, así como los argumentos y pruebas correspondientes al primer periodo de ofrecimiento de pruebas, como se señaló en el punto anterior, sin embargo, no lo presentó.

I. Réplicas

29. El 10 de septiembre y 19 de octubre de 2021 Ternium, Deacero, Aceros DM y Grupo Simec, respectivamente, presentaron sus réplicas y contra argumentaciones a la información presentada por su contraparte en el presente procedimiento, las cuales constan en el expediente administrativo del caso, mismas que fueron consideradas para la emisión de la presente Resolución.

J. Requerimientos de información

1. Prórrogas

30. A solicitud de Aceros DM y Grupo Simec, Arcelormittal, Deacero y Ternium, la Secretaría les otorgó una prórroga de diez días hábiles para presentar sus respuestas a los requerimientos de información formulados el 11 de noviembre de 2021; los plazos vencieron el 26 de noviembre de 2021, sin prórroga, y el 10 de diciembre de 2021, con la referida prórroga.

31. A solicitud de Arcelormittal, Deacero y Ternium, la Secretaría les otorgó una prórroga de diez días hábiles para presentar sus respuestas a los requerimientos de información formulados el 25 de febrero de 2022; el plazo venció el 28 de marzo de 2022.

2. Partes

a. Productoras nacionales

i Aceros DM y Grupo Simec

32. El 11 de noviembre de 2021 la Secretaría requirió a Aceros DM y Grupo Simec para que, entre otras cosas, corrigieran diversos aspectos de forma, así como para que atendieran lo siguiente:

a. presentaran la base de datos completa de exportaciones de China al mundo del producto objeto de examen correspondiente al periodo de examen;

b. respecto del estudio de mercado de Brasil utilizado para acreditar los precios en el mercado interno del país sustituto presentado, proporcionaran lo siguiente:

i. el soporte documental que acreditara la restricción a la exportación a los Estados Unidos vigente centrada en el alambrón y su relación con el producto objeto de examen;

ii. la conciliación entre las cifras proporcionadas para la producción total de productos largos brasileños y productos largos en general;

iii. los datos estimados para los costos de producción y gastos, su relación con el producto objeto de examen y su vigencia dentro del periodo de examen;

iv. la información de las importaciones conforme a los periodos julio de 2016-junio de 2017; julio de

2017-junio de 2018; julio de 2018-junio de 2019; julio de 2019-junio de 2020, y julio de 2020-junio de 2021, y

v. la base de datos de importaciones, así como la metodología empleada para calcular las importaciones del producto objeto de examen durante el periodo de vigencia de la cuota compensatoria.

c. en relación con sus indicadores económicos y financieros:

i. explicaran para qué utilizan el autoconsumo que reportan;

ii. complementaran su información con cifras desagregadas correspondientes al empleo y salarios que utilizan en la producción para venta y para autoconsumo;

iii. proporcionaran la metodología empleada para determinar cada uno de los indicadores durante el periodo proyectado;

iv. presentaran la información de ventas de alambrón de acero a sus clientes para el periodo analizado;

v. proporcionaran sus estados financieros auditados, balance general, estado de resultados, estado de cambios en el capital contable, estado de flujo de efectivo y las respectivas notas correspondientes a los años 2016, 2017 y 2018, así como que explicaran y, de ser el caso, corrigieran el mecanismo de afectación en sus indicadores financieros;

vi. proporcionaran una proyección del estado de costos, ventas y utilidades de la mercancía similar a la que es objeto de examen destinada al mercado interno para el periodo julio de 2022-junio de 2023, en un escenario de eliminación de la cuota compensatoria y su metodología, y

vii. presentaran el estado de costos, ventas y utilidades de la mercancía similar a la que es objeto de examen tanto destinada al mercado interno como de la destinada exclusivamente al autoconsumo, en un escenario de eliminación de la cuota compensatoria y su metodología.

d. en relación con las proyecciones de sus indicadores:

i. explicaran diversas inconsistencias y proporcionaran el soporte documental del Índice Nacional de Precios al Productor de minerales y hierro utilizado, y

ii. proporcionaran información sobre la industria china fabricante de alambrón de acero.

33. El 10 de diciembre de 2021 Aceros DM y Grupo Simec presentaron su respuesta al requerimiento de información señalado en el punto anterior.

ii Arcelormittal

34. El 4 de octubre de 2021 la Secretaría requirió a Arcelormittal diversos aspectos de forma. Asimismo, el 11 de noviembre de 2021 le requirió lo siguiente:

a. respecto al estudio de mercado de Brasil utilizado para acreditar los precios en el mercado interno del país sustituto presentado, proporcionara lo siguiente:

i. el soporte documental que acreditara la restricción a la exportación a los Estados Unidos vigente centrada en el alambrón y su relación con el producto objeto de examen;

ii. la conciliación entre las cifras proporcionadas para la producción total de productos largos brasileños y productos largos en general, y

iii. los datos estimados para los costos de producción y gastos, su relación con el producto objeto de examen y su vigencia dentro del periodo de examen.

b. respecto de las importaciones:

i. indicara por qué su listado de importaciones no contenía estadísticas de algunas fracciones arancelarias que fueron señaladas como fracciones a través de las cuales ingresa el producto objeto de examen, y corrigiera diversas inconsistencias respecto de la metodología de depuración del listado de importaciones proporcionado;

ii. atendiera diversas cuestiones en cuanto a los precios de exportación del alambrón de acero de China y su afirmación relativa a que, durante el periodo analizado, se observó la presencia sistemática de márgenes de subvaloración respecto del precio nacional;

iii. explicara por qué realizó importaciones de alambrón e indicara el país de origen de las mismas;

iv. presentara la metodología utilizada en la determinación de la afectación a los rubros correspondientes a materia prima, mano de obra, gastos indirectos de fabricación, entre otros, señalada en la proyección del estado de costos ventas y utilidades presentado para el periodo julio de 2021-junio de 2022;

v. proporcionara una proyección del estado de costos, ventas y utilidades de la mercancía similar a la que es objeto de examen destinada al mercado interno para el periodo julio de 2022-junio de 2023, en un escenario de eliminación de la cuota compensatoria;

vi. presentara un estado de costos, ventas y utilidades de la mercancía similar a la que es objeto de examen destinada exclusivamente al autoconsumo, así como sus proyecciones para los periodos julio de 2021-junio de 2022 y julio de 2022-junio de 2023 en un escenario de eliminación de cuota compensatoria;

vii. explicara la metodología que utilizó para estimar el valor y volumen de las importaciones totales y de otros orígenes para el periodo proyectado julio de 2021-junio de 2022;

viii. precisara cuál sería el margen de subvaloración de las importaciones del producto objeto de examen en relación con el precio nacional del alambrón en el periodo proyectado julio de 2021-junio de 2022;

ix. indicara por qué consideró razonable estimar el Consumo Nacional Aparente (CNA) conforme al comportamiento de la economía mexicana y proporcionara una estimación alternativa;

x. complementara la información de sus proyecciones con un periodo proyectado adicional, y

xi. explicara la metodología empleada para estimar la producción, la capacidad instalada, el consumo y los inventarios de alambrón de la industria china, así como para que indicara la fecha o periodo a que corresponde la información presentada sobre los principales países productores y consumidores de alambrón.

35. El 10 de diciembre de 2021 Arcelormittal presentó su respuesta al requerimiento de información señalado en el punto anterior.

36. El 25 de febrero de 2022 la Secretaría requirió a Arcelormittal para que, entre otros aspectos, explicara para qué utiliza el alambrón que reporta como autoconsumo y complementara la información con cifras desagregadas correspondientes al empleo y salarios que utiliza en la producción destinada a ventas, así como los que utiliza en la producción que destina al autoconsumo tanto para el periodo analizado como para los periodos proyectados; explicara diversas inconsistencias en lo reportado en su estado de costos, ventas y utilidades de la mercancía destinada al autoconsumo presentado en su respuesta al requerimiento señalada en el punto anterior de la presente Resolución; presentara las proyecciones de dicho estado de costos, ventas y utilidades para los periodos julio de 2021-junio de 2022 y julio de 2022-junio de 2023 en un escenario de eliminación de la cuota compensatoria, con su metodología; proporcionara una estimación alternativa del valor y volumen potencial de las importaciones objeto de examen; indicara cuál sería el margen de subvaloración para el periodo proyectado julio de 2022-junio de 2023, y proporcionara los precios de importación de alambrón de China y de venta al mercado interno que sustentaran el margen de subvaloración calculado para el periodo julio de 2022-junio de 2023. Presentó su respuesta el 25 de marzo de 2022.

iii Deacero

37. El 11 de noviembre de 2021 la Secretaría requirió a Deacero para que corrigiera diversos aspectos de forma, así como para que atendiera lo siguiente:

a. corrigiera diversas inconsistencias respecto de los cálculos para realizar el ajuste por concepto de flete interno;

b. en cuanto al análisis de China como economía de no mercado que presentó:

i. proporcionara elementos probatorios que permitieran observar que el comportamiento de los salarios, precios, costos y abastecimiento de insumos, incluidas las materias primas, tecnología, producción, ventas e inversión, y decisiones del sector o industria que contiene el alambrón de acero objeto de examen, se ven influenciadas por el gobierno chino, y explicara cómo se puede inferir que las distorsiones se transfieren a la industria del alambrón de acero y se encontraban vigentes en el periodo de examen;

ii. explicara de qué forma los criterios macroeconómicos afectan la estructura de costos y precios

de los factores de la producción en la fabricación del producto objeto de examen;

iii. explicara las distorsiones en cada etapa de la cadena de valor al producto objeto de examen hasta llegar al precio final, y

iv. presentara un análisis que permitiera observar cómo la existencia de subsidios distorsiona el precio de venta del producto objeto de examen y que genera que no esté dado en condiciones de mercado.

c. respecto del estudio de mercado de Brasil utilizado para acreditar los precios en el mercado interno del país sustituto presentado:

i. proporcionara el soporte documental que acreditara la restricción a la exportación a los Estados Unidos vigente centrada en el alambrón y su relación con el producto objeto de examen;

ii. presentara la conciliación entre las cifras proporcionadas para la producción total de productos largos brasileños y productos largos en general;

iii. exhibiera los datos estimados para los costos de producción y gastos, su relación con el producto objeto de examen y su vigencia dentro del periodo de examen;

iv. presentara la estimación de la participación de mercado de producción de alambrón de acero aleado en Brasil;

v. acreditara que los precios reportados en la cotización de la empresa Aço Verde Do Brasil (AVB) correspondían a alambrón de acero al carbón;

vi. acreditara que los precios en el mercado interno de Brasil, obtenidos por el consultor brasileño, correspondían al producto similar considerado en el cálculo del precio de exportación;

vii. acreditara que las referencias de precios de alambrón que sirvieron para el cálculo del valor normal contemplan los impuestos Programa de Integración Social (PIS) y Contribución de Financiamiento de la Seguridad Social (COFINS);

viii. acreditara el término de venta de las cotizaciones proporcionadas en el estudio de mercado;

ix. aclarara y corrigiera diversos aspectos en relación con sus indicadores económicos y financieros;

x. explicara por qué no incluyó las importaciones de alambrón que realizó de orígenes distintos a China;

xi. precisara si se hubiera registrado subvaloración con el precio de exportaciones de China considerado como referencia del precio que podrían haber alcanzado las importaciones de China durante el periodo de examen;

xii. presentara un estado de costos, ventas y utilidades de la mercancía similar a la que es objeto de examen exclusivo para las ventas al mercado interno y otro exclusivo para autoconsumo, y

xiii. explicara la metodología utilizada para proyectar cada uno de los indicadores y aclarara diversos aspectos sobre el cálculo de estos.

d. en relación con los indicadores del mercado chino:

i. corrigiera diversos aspectos, y presentara una estimación o fuente de información alternativa para la capacidad instalada de China, y

ii. corrigiera diversos aspectos relativos a las cifras de producción y consumo mundial de alambrón obtenidas de la consultora CRU International Limited (CRU) presentadas.

e. aclarara y corrigiera diversos aspectos relativos a sus indicadores económicos y financieros, así como de su análisis sobre las importaciones de alambrón de acero.

38. El 10 de diciembre de 2021 Deacero presentó su respuesta al requerimiento de información señalado en el punto anterior.

39. El 25 de febrero de 2022 la Secretaría requirió a Deacero para que, entre otros aspectos, aclarara por qué en su cálculo del precio de exportación, presentado en su respuesta al requerimiento de información referida en el punto anterior, incluyó las exportaciones de China a México, si en su respuesta al formulario oficial manifestó que durante el periodo de examen las exportaciones realizadas de China a México no corresponden al producto objeto de examen; acreditara el término de venta de las cotizaciones de precios de alambrón de acero al carbón y alambrón de acero aleado de la empresa ArcelorMittal Aços Longos; justificara la razón de utilizar el promedio de los fletes de las empresas ArcelorMittal Aços Longos y Companhia Siderúrgica Nacional (CNS) para calcular el ajuste por concepto de flete de la empresa AVB; en relación con las cotizaciones de las empresas AVB y CNS, proporcionara los ajustes para llevar los precios de nivel Costo Seguro y Flete (“CIF”, por las siglas en inglés de Cost, Insurance and Freight) a nivel ex fábrica; explicara el motivo por el cual en su escrito de argumentos y pruebas complementarios presentó actualizaciones de diversos anexos y señalara en qué consistieron dichas actualizaciones; en relación con sus indicadores económicos y financieros, aclarara y corrigiera diversos aspectos, y presentara la proyección del estado de costos, ventas y utilidades de la mercancía similar a la que es objeto de examen que destinaría al mercado interno y al autoconsumo; atendiera y aclarara diversas cuestiones sobre las proyecciones presentadas, así como para que corrigiera diversos aspectos relativos a los indicadores del mercado chino. Presentó su respuesta el 28 de marzo de 2022.

iv Ternium

40. El 11 de noviembre de 2021, la Secretaría requirió a Ternium para que, corrigiera diversos aspectos de forma, así como para que atendiera lo siguiente:

a. calculara un precio de exportación para el alambrón de acero al carbón y otro para el alambrón de acero aleado;

b. acreditara su manifestación, relativa a no calcular un precio de exportación bajo el argumento de que el volumen exportado es poco significativo, y corrigiera diversos aspectos relativos a los ajustes al precio de exportación;

c. en relación con el estudio de China como economía de no mercado que presentó:

i. identificara cuáles de las empresas que señaló como productoras de alambrón pertenecen al gobierno o cuentan con una injerencia significativa del Estado;

ii. acreditara si dichas empresas recibieron subsidios por parte del gobierno chino y, de ser el caso, explicara cómo estos distorsionan la estructura de costos y precios del producto objeto de examen fabricado por las empresas de mérito, y

iii. proporcionara elementos probatorios que permitieran observar que el comportamiento de los salarios, precios, costos y abastecimiento de insumos, incluidas las materias primas, tecnología, producción, ventas e inversión y decisiones del sector o industria que contiene el alambrón de acero objeto de examen se ven influenciadas por el gobierno chino, y explicara cómo se puede inferir que las distorsiones se transfieren a la industria del alambrón de acero y se encontraban vigentes en el periodo de examen.

d. en relación con la información sobre el país sustituto que presentó:

i. proporcionara información que demostrara que la moneda de Brasil es convertible de manera generalizada en los mercados internacionales de divisas, y

ii. presentara las bases de datos originales que obtuvo de Plantfacts, a fin de acreditar la información presentada sobre la capacidad productiva de Brasil y de China.

e. en relación con los precios en el mercado interno del país sustituto y sus ajustes, acreditara lo siguiente:

i. que los precios internos en Brasil obtenidos del Steel Business Briefing corresponden al producto similar considerado en el cálculo del precio de exportación;

ii. que los precios reportados se encuentran a nivel ex fábrica, y

iii. que las referencias de precios corresponden al consumo interno de Brasil; que son representativos de dicho país, y constituyen una base razonable para el cálculo del valor normal.

f. respecto de la información sobre las importaciones que presentó, explicara lo siguiente:

i. la metodología utilizada para depurar e identificar el producto objeto de examen que ingresó al amparo de la Regla Octava, y

ii. por qué consideró razonable incluir en su análisis las operaciones que tienen como país de

origen México y por qué consideró la clave de pedimento A4 como “estadístico”.

g. en relación con sus indicadores económicos y financieros:

i. aclarara cuál es la fuente de información sobre el volumen de producción reportado;

ii. proporcionara la información completa sobre la cotización que utilizó para realizar el ajuste por concepto de flete marítimo, y

iii. explicara el mecanismo de afectación en sus indicadores financieros.

h. en relación con las proyecciones del comportamiento de los precios tanto de las importaciones del producto objeto de examen como de venta al mercado interno:

i. justificara por qué consideró como referencia del comportamiento que tendrían los precios tanto del alambrón nacional como el de las importaciones, los precios del billet en las regiones de Asia y la Comunidad de Estados Independientes (CIS, por las siglas en inglés de Commonwealth of Independent States);

ii. justificara por qué para proyectar el precio de las importaciones objeto de examen, tomó como referencia el comportamiento de las importaciones de alambrón de China en el periodo julio de 2012-junio de 2016;

iii. explicara por qué utilizó la misma metodología para determinar el precio nacional y el de las importaciones examinadas en el primer periodo proyectado;

iv. señalara por qué consideró razonable que el precio nacional siguiera el comportamiento del precio del billet en las regiones CIS y Asia y no en América del Norte, explicara la metodología utilizada en su estimación de precios, e indicara si el precio proyectado de las importaciones de alambrón de China consideraba, además del flete, los incrementables, tales como: arancel, derecho de trámite aduanero y gastos de agente aduanal;

v. proporcionara la metodología utilizada para calcular el consumo mundial de alambrón presentado, e

vi. indicara por qué no consideró en su análisis el consumo aparente de la publicación del CRU que presentó, y explicara por qué, para el caso de México, consideró información de la Cámara Nacional de la Industria del Hierro y del Acero (CANACERO) para variables como importaciones y exportaciones, y aclarara diversos aspectos relativos a los indicadores del mercado chino.

41. El 10 de diciembre de 2021 Ternium presentó su respuesta al requerimiento de información señalado en el punto anterior.

42. El 1 de febrero de 2022 la Secretaría requirió a Ternium para que, entre otros aspectos, proporcionara referencias de precios para cada uno de los tipos de alambrón de acero (al carbón y aleado) del producto idéntico o similar al exportado a México, así como el término de venta en el cual se encuentran y, de ser el caso, proporcionara los ajustes para llevarlas a nivel ex fábrica, así como para que presentara la comparación entre el precio de exportación y el valor normal. Presentó su respuesta el 14 de febrero de 2022.

43. El 25 de febrero de 2022 la Secretaría requirió a Ternium para que, entre otros aspectos, proporcionara el ajuste por diferencias físicas de acuerdo al costo entre el alambrón de acero al carbón y el de acero aleado; acreditara que las referencias de precios obtenidas del Steel Business Briefing se encuentran libres de los impuestos: Impuesto sobre Productos Industrializados (IPI), PIS, COFINS, y del Impuesto sobre Circulación de Mercaderías y Servicios de Transporte (ICMS); calculara el margen de subvaloración considerando los precios de exportación de China ajustados con los indicadores del mercado chino, aclarara la metodología utilizada para estimar las importaciones totales, y si estimó la capacidad instalada de los precios proyectados (julio de 2021-junio de 2022 y julio de 2022-junio de 2023) con base en el volumen de capacidad instalada de los periodos previos. Presentó su respuesta el 24 de marzo de 2022.

b. Importadora

i Truper

44. El 1 de septiembre y el 7 de octubre de 2021 la Secretaría requirió a Truper para que corriera traslado a sus contrapartes de su respuesta al formulario oficial, así como de cada uno de los documentos y medios de prueba que adjuntó a la misma. Presentó su respuesta el 6 de septiembre y el 7 de octubre de 2021, respectivamente.

45. El 11 de noviembre de 2021 la Secretaría requirió a Truper para que, entre otros aspectos, explicara por qué consideraba que la cuota compensatoria daría lugar a problemas de abasto del mercado. Presentó su respuesta el 26 de noviembre de 2021.

3. No partes

46. El 12 de noviembre de 2021 la Secretaría requirió a un agente aduanal para que presentara diversos pedimentos de importación, así como su documentación anexa. Presentó su respuesta el 23 de noviembre de 2021.

47. El 12 de noviembre de 2021 la Secretaría requirió a la CANACERO para que presentara la base de datos con la cual realizó la identificación del producto objeto de examen; proporcionara la explicación que acreditara la existencia de precios atípicamente altos en las operaciones de importación relacionadas al producto objeto de examen; utilizara una metodología adicional para la identificación del producto importado; proporcionara la metodología utilizada para depurar e identificar el producto objeto de examen que ingresó al amparo de la Regla Octava; explicara por qué consideró importaciones de productos con características distintas al producto objeto de examen, y proporcionara el soporte documental que acreditara el giro de lasempresas que excluyó para determinar el volumen de importaciones objeto de examen, y la descripción de las características del alambrón especializado que utiliza la industria automotriz. Presentó su respuesta el 29 de noviembre de 2021, y un alcance a la misma el 10 de diciembre de 2021.

48. El 12 de noviembre de 2021 la Secretaría requirió a la empresa Grupo Acerero, S.A. de C.V. (“Grupo Acerero”) para que proporcionara sus indicadores de producción y ventas para los periodos julio de 2016-junio de 2017, julio de 2017-junio de 2018, julio de 2018-junio de 2019, julio de 2019-junio de 2020, y julio de 2020-junio de 2021. Presentó su respuesta el 3 de diciembre de 2021.

49. El 28 de febrero de 2022 la Secretaría requirió a la CANACERO para que, con base en su conocimiento técnico, explicara la diferencia entre el alambre y el alambrón de acero. Presentó su respuesta el 14 de marzo de 2022.

50. El 28 de febrero de 2022 la Secretaría requirió a la empresa Sanhua México Industry, S. de R.L. de C.V., para que describiera las principales características, así como usos y funciones del producto originario de China que importó a través de diversas fracciones arancelarias; explicara, con base en su conocimiento técnico, la diferencia entre el alambre y el alambrón de acero y proporcionara los pedimentos electrónicos de sus operaciones de importación y la documentación anexa. El plazo venció el 14 de marzo de 2022.

K. Otras comparecencias

51. El 21 de septiembre de 2021 la CANACERO presentó una carta del 20 de septiembre de 2021, en la que informó que, de acuerdo a sus registros de producción existentes, Arcelormittal, Deacero, Grupo Acerero, Grupo Simec, TA 2000 y Ternium son productoras nacionales de alambrón de acero; proporcionó la ubicación geográfica de las mismas, así como la producción y el porcentaje de participación en la producción por empresa.

52. El 23 de septiembre de 2021 la CANACERO presentó una carta de la misma fecha, en la que señaló que, a solicitud de Deacero, remitía la información de la estadística de importación del Servicio de Administración Tributaria (SAT), así como la metodología de depuración para acreditar e identificar las operaciones de importación del producto objeto de examen.

L. Segundo periodo de ofrecimiento de pruebas

53. El 10 de diciembre de 2021 la Secretaría notificó a Aceros DM y Grupo Simec, Arcelormittal, Deacero, TA 2000, Ternium, así como a la importadora Truper, la apertura del segundo periodo de ofrecimiento de pruebas, con el objeto de que presentaran los argumentos y pruebas complementarios que estimaran pertinentes.

54. A solicitud de Aceros DM y Grupo Simec, Arcelormittal, Deacero y Ternium, la Secretaría les otorgó una prórroga de cinco días hábiles para que presentaran argumentos y pruebas complementarios.

55. El 2 y 10 de febrero de 2022 Aceros DM y Grupo Simec, Arcelormittal, Deacero y Ternium presentaron argumentos y pruebas complementarios, los cuales constan en el expediente administrativo del caso, mismos que fueron considerados para la emisión de la presente Resolución.

M. Hechos esenciales

56. El 6 de mayo de 2022 la Secretaría notificó a Aceros DM y Grupo Simec, Arcelormittal, Deacero, TA 2000, Ternium, así como a la importadora Truper, los hechos esenciales de este procedimiento, los cuales sirvieron de base para emitir la presente Resolución, de conformidad con los artículos 6.9 y 11.4 del Acuerdo relativo a la Aplicación del Artículo VI del Acuerdo General sobre Aranceles Aduaneros y Comercio de 1994 (el “Acuerdo Antidumping”). El 18 y 20 de mayo de 2022, Arcelormittal, Deacero y Ternium presentaron argumentos sobre los hechos esenciales, los cuales se consideraron para emitir la presente Resolución.

N. Audiencia pública

57. El 13 de mayo de 2021 se celebró la audiencia pública de este procedimiento, con la participación de Aceros DM y Grupo Simec, Arcelormittal, Deacero, Ternium y la importadora Truper, quienes tuvieron la oportunidad de exponer sus argumentos, según consta en el acta que se levantó con tal motivo, la cual constituye un documento público de eficacia probatoria plena, de conformidad con el artículo 46 fracción I de la Ley Federal de Procedimiento Contencioso Administrativo (LFPCA).

O. Alegatos

58. El 20 de mayo de 2022 Aceros DM y Grupo Simec, Arcelormittal, Deacero, Ternium y la importadora Truper presentaron sus alegatos, los cuales se consideraron para emitir la presente Resolución.

P. Opinión de la Comisión de Comercio Exterior

59. Con fundamento en los artículos 89 F fracción III de la LCE y 19 fracción XI del Reglamento Interior de la Secretaría de Economía (RISE), se sometió el proyecto de la presente Resolución a la opinión de la Comisión de Comercio Exterior, que lo consideró en su sesión del 7 de noviembre de 2022. El proyecto fue opinado favorablemente por mayoría.

CONSIDERANDOS

A. Competencia

60. La Secretaría es competente para emitir la presente Resolución, conforme a los artículos 16 y 34 fracciones V y XXXIII de la Ley Orgánica de la Administración Pública Federal; 1, 2, apartado A, fracción II numeral 7, y 19 fracciones I y IV del RISE; 11.1, 11.3, 11.4, 12.2 y 12.3 del Acuerdo Antidumping, y 5 fracción VII, 67, 70 fracción II y 89 F de la LCE.

B. Legislación aplicable

61. Para efectos de este procedimiento son aplicables el Acuerdo Antidumping, la LCE, el Reglamento de la Ley de Comercio Exterior (RLCE), el Código Fiscal de la Federación, la LFPCA, aplicada supletoriamente, de conformidad con el artículo Segundo Transitorio del Decreto por el que se expide la LFPCA, así como el Código Federal de Procedimientos Civiles, estos tres últimos de aplicación supletoria.

C. Protección de la información confidencial

62. La Secretaría no puede revelar públicamente la información confidencial que las partes interesadas le presenten, ni la información confidencial de que ella misma se allegue, de conformidad con los artículos 6.5 del Acuerdo Antidumping, 80 de la LCE y 152 y 158 del RLCE.

D. Derecho de defensa y debido proceso

63. Las partes interesadas tuvieron amplia oportunidad para presentar toda clase de argumentos, excepciones y defensas, así como las pruebas para sustentarlos, de conformidad con el Acuerdo Antidumping, la LCE y el RLCE. La Secretaría los valoró con sujeción a las formalidades esenciales del procedimiento administrativo.

E. Respuesta a ciertos argumentos de las partes

1. Clasificación de cierta información

64. Aceros DM y Grupo Simec señalaron que la prueba presentada por Truper para acreditar su dicho, relativo a la falta de abasto de alambrón de acero, fue presentada únicamente con el carácter de confidencial, lo que las dejó en estado de indefensión y vulneró lo previsto en los artículos 80 de la LCE y 148 y 149 de su Reglamento. En virtud de lo anterior, solicitaron que, al no haber demostrado un desabasto en el mercado de alambrón, el argumento de Truper fuera desechado.

65. Por su parte, Ternium señaló que Truper se limitó a suministrar información incompleta e inconsistente, además de haberla clasificado indebidamente como confidencial, dejándola en estado de indefensión, al no poder conocer el tipo de elementos que aportó en el expediente administrativo, por lo que no es técnicamente factible hacer valer una debida defensa, situación que evidencia su falta de disposición cooperativa, al no contestar a cabalidad el formulario oficial y los requerimientos formulados por la Secretaría, empeñarse en clasificar incorrectamente su información, y no proporcionar los resúmenes públicos detallados, lo cual, aunado a la falta de pruebas que motiven sus afirmaciones, conlleva a tipificarlas como meros alegatos.

66. Al respecto, es de destacar que la Secretaría, a lo largo del presente procedimiento, verificó la información que presentaron las partes interesadas comparecientes, y en el caso que fue procedente, se les requirió reclasificar diversa información que no tenía el carácter de confidencial, en términos de lo establecido en los artículos 6.5 del Acuerdo Antidumping y 148, 149, 150, 152, 153 y 158 del RLCE, así como, de ser el caso, justificar la clasificación de la información confidencial, y presentar los resúmenes públicos correspondientes, en términos de la normatividad aplicable, tal y como se señala en los puntos 32 al 45 de la presente Resolución, correspondientes a los requerimientos de información que les fueron formulados a las partes interesadas; por lo tanto, y contrario a los señalado por Aceros DM y Grupo Simec y Ternium, en ningún momento quedaron en estado de indefensión, toda vez que las Productoras Nacionales contaron de manera oportuna con la información suficiente para formular su defensa y presentar las réplicas que a su derecho convinieran, derecho que ejercieron Aceros DM y Grupo Simec, Deacero y Ternium, tal y como se señala en el punto 29 de la presente Resolución, es decir, la información que se encuentra en el expediente administrativo cumple con las reglas de confidencialidad.

2. No comparecencia de productoras extranjeras y exportadoras

67. Aceros DM y Grupo Simec señalaron que ningún productor exportador chino de alambrón de acero compareció para desvirtuar la información y pruebas presentadas por la industria nacional fabricante de alambrón de acero, aun cuando fueron debidamente notificados a través de la Embajada de China. Por lo tanto, al no manifestar interés en cuanto a la eliminación de la cuota compensatoria, en términos de la Teoría General del Proceso, los exportadores se allanan a las pretensiones y consienten la propuesta de la industria nacional.

68. Deacero manifestó que en el procedimiento solo compareció la empresa importadora Truper, sin que haya aportado algún elemento relevante para contrarrestar la información, pruebas y argumentos presentados por las Productoras Nacionales, y al existir ausencia de los demás importadores y productores exportadores de China, estos renunciaron a su derecho de defensa, no cooperaron en el procedimiento, y obstaculizaron la indagatoria, por lo que es procedente que se declare la confesión ficta. Añadió que, no obstante, en los hechos esenciales, la Secretaría se limitó a mencionar la ausencia de las contrapartes, pero no se refirió a las consecuencias jurídicas de su no comparecencia, lo cual debe tener como consecuencia que la autoridad debe resolver con base en la información disponible.

69. Agregó que la Secretaría no puede revertir la carga de la prueba que corresponde a los importadores y exportadores del producto objeto de examen y al gobierno de China, so pena de incurrir en una inequidad procesal en la distribución de las cargas probatorias. Destacó que proceder de forma diferente implicaría que la autoridad premiara y supliera la ausencia de los importadores, productores y exportadores de alambrón de acero de China, quienes tienen la carga de aportar las pruebas directas de sus operaciones de producción y de exportación del producto objeto de examen.

70. Al respecto, la Secretaría considera que los argumentos expuestos por Aceros DM, Grupo Simec y Deacero con respecto a la no comparecencia de exportadores en el presente procedimiento son improcedentes por lo siguiente:

a. la Secretaría enfatiza que las figuras jurídicas de allanamiento y de la confesión ficta no son aplicables en los procedimientos de investigación en materia de prácticas desleales de comercio internacional. Lo anterior, toda vez que el marco normativo específico aplicable a dichos procedimientos de investigación contempla, de forma adecuada y suficiente, la figura que debe utilizarse ante la falta de información, que se considera óptima para tal efecto, causada por la ausencia de alguna de las partes interesadas, que es la utilización de la mejor información disponible (también referida como “los hechos de que se tenga conocimiento”). Por tanto, ante la ausencia de contrapartes, no opera la aplicación del allanamiento ni de la confesión ficta, sino la utilización de la mejor información disponible;

b. en este sentido, la utilización de la mejor información disponible implica una valoración previa para determinar cuál es la mejor información y proceder a utilizarla, lo cual es totalmente contrario a lo que sucede con la aplicación del allanamiento o de una confesión ficta. En efecto, el allanamiento supone la declaración expresa de voluntad del demandado de no formular oposición y de conformarse con la pretensión planteada por el demandante, y la confesión ficta supone que, de forma directa, debe considerarse que el confeso ha admitido lo que sus contrapartes alegan y, por ello, los argumentos y pruebas de sus contrapartes constituyen hechos probados para efectos de la determinación;

c. asimismo, es importante mencionar que, como se ha reconocido en diversos precedentes ante la Organización Mundial del Comercio (OMC), la premisa principal de la que parte la vigencia de un derecho antidumping es que su expiración surge tras cinco años de su aplicación, y solo como excepción, esa vigencia se prorroga si en el contexto de un examen de vigencia se satisfacen los extremos mencionados en la propia normatividad. Es decir, existe una presunción de expiración del derecho antidumping que debe refutarse, evidentemente, con sustento y cumpliendo con un estándar, lo cual puede hacerse a través de la utilización de la mejor información disponible, pero no a través de la aplicación, aun por analogía, del allanamiento o de la confesión ficta, ya que estas implicarían que si una parte no comparece, se le tendría por allanada o por confesa respecto de la información y pruebas presentadas por sus contrapartes, independientemente de su nivel de pertinencia, por tanto, el estándar que se debe satisfacer se volvería irrelevante; en consecuencia, el allanamiento y la confesión ficta son figuras jurídicas contrarias a la naturaleza del examen de vigencia, ello, en virtud de que el objeto del procedimiento de examen implica un análisis prospectivo por parte de la Secretaría, por lo que una confesión únicamente implicaría aceptar un acto ya realizado, y no así un acto que se realizará a futuro y que aún se encontraría supeditado al análisis pertinente que realice esta Secretaría sobre las consecuencias futuras;

d. por otra parte, la Secretaría considera que la ausencia de comparecencia de productores y exportadores chinos no implica allanarse a las pretensiones de las productoras nacionales. En este sentido, para que se actualice el allanamiento debe existir una declaración o manifestación al sometimiento o aceptación a los hechos que se hacen valer, sin embargo, al no haber comparecido productoras exportadoras chinas, en el expediente administrativo del caso no existe ninguna manifestación de voluntad de allanarse a las manifestaciones hechas por las productoras nacionales que conlleve la aceptación de las pretensiones formuladas;

e. si bien los productores, exportadores e importadores de alambrón de acero de China y el gobierno de ese país tienen, por razones naturales, la carga de aportar las pruebas directas de los hechos que se analizan sobre la práctica de dumping, en virtud de que disponen de información y pruebas de fuentes primarias, también lo es que, al no haber comparecido al procedimiento, existe una dificultad material para acceder a los medios idóneos de prueba, por lo que, de acuerdo con los principios de disponibilidad de la prueba y solidaridad procesal (observando el carácter lógico y ontológico de la dinámica de la carga de la prueba), en este caso, corresponderá a las Productoras Nacionalescomparecientes, en la medida de sus posibilidades, aportar los elementos probatorios de los hechos que pretendan demostrar y que permitan a la Secretaría recurrir a la mejor información disponible para determinar de manera fundada y motivada si de eliminarse la cuota compensatoria se repetiría o continuaría la práctica desleal, sin que ello implique un desequilibrio e inequidad procesal en la distribución de las cargas probatorias ni que se premie o supla la ausencia de contrapartes de las productoras nacionales, y

f. la falta de cooperación de alguna de las partes en los procedimientos en materia de prácticas desleales de comercio exterior no justifica la inferencia de conclusiones desfavorables para ellas. La utilización de los hechos de que se tenga conocimiento prevista en el artículo 6.8 y el párrafo 7 del Anexo II del Acuerdo Antidumping no tiene por objeto castigar a las partes que no proporcionan información, o bien, premiar a quienes sí la hayan proporcionado, ni conlleva la facultad de la autoridad para formular inferencias de conclusiones desfavorables o menos favorables, ni que sus determinaciones carezcan de fundamento de iure y de facto para aplicar una sanción por el hecho de no comparecer al procedimiento y dejar de proporcionar información pertinente, sino que su objetivo es poder continuar con el procedimiento a fin de realizar la determinación correspondiente, es decir, la falta de cooperación de una parte podría derivar en un resultado menos favorable que si esta hubiera cooperado, pero no implica una facultad de sanción ni un resultado predeterminado en tal sentido.

3. Aspectos generales del procedimiento

71. Arcelormittal, Deacero y Ternium señalaron que Truper incumplió con lo establecido en los artículos 56 de la LCE y 140 del RLCE, al omitir el envío del traslado de cada uno de sus informes, documentos y medios de prueba exhibidos a las partes interesadas el mismo día de su presentación. Al respecto, Ternium señaló que lo procedente sería que la Secretaría hiciera efectivo el apercibimiento y resolviera con base en los hechos de que se tenga conocimiento; por su parte, Deacero argumentó que la omisión de traslado el mismo día que Truper presentó su información a la Secretaría, obstaculizaba y reducía el tiempo para dar respuesta a los argumentos presentados por Truper; finalmente, Arcelormittal argumentó que, en consecuencia, laautoridad debería desestimar los argumentos, información y pruebas presentados por Truper.

72. Al respecto, la Secretaría señala que, de conformidad con los artículos 56 de la LCE y 140 del RLCE, el 6 de septiembre y el 7 de octubre de 2021, Truper corrió traslado a sus contrapartes de la información que presentó, tal y como se advierte en el punto 44 de la presente Resolución, es decir, Truper sí cumplió con su obligación de correr traslado a sus contrapartes, por lo que no son procedentes las manifestaciones hechas por Arcelormittal, Deacero y Ternium. Aunado a lo anterior, es de destacar que sí contaron, de manera oportuna, con la información para formular su defensa, tal como se señala en el punto 29 de la presenteResolución.

73. Por su parte, en sus comentarios a los hechos esenciales, Deacero señaló que la autoridad tomó como un hecho esencial que la Secretaría se allegó de las estadísticas de importación del Sistema de Información Comercial de México (SIC-M), sin embargo, no se le dio vista sobre los resultados de esta información ni de la respuesta al requerimiento dirigido al agente aduanal, lo que podría afectar su derecho de defensa.

74. Agregó que la autoridad no hizo pronunciamiento alguno sobre su cálculo del margen de dumping propuesto, ni sobre la información, pruebas y argumentos relativos a la probabilidad fundada de que, al suprimirse la cuota compensatoria vigente, la práctica de discriminación se repetiría o continuaría.

75. Al respecto, es de precisar que, contrario a lo que pretende hacer valer Deacero, el momento en el que la Secretaría da a conocer los resultados sobre el análisis tanto de la información presentada por las partes comparecientes como de la que ella misma se allegue, es al emitir una resolución final. En este sentido, la presente Resolución contiene, entre otros, los resultados referidos por Deacero.

76. Asimismo, se destaca que Deacero pierde de vista que la naturaleza de los hechos esenciales es únicamente hacer del conocimiento de las partes interesadas los hechos que fueron considerados y que servirán como base para las determinaciones de las autoridades investigadoras en los procedimientos en materia de prácticas desleales de comercio internacional, de conformidad con los artículos 6.9 y 11.4 del Acuerdo Antidumping, por lo que la Secretaría considera que su manifestación respecto a que en los hechos esenciales debería existir una determinación, positiva o negativa, respecto a su propuesta para el cálculo del margen de dumping, así como sobre la información, pruebas y argumentos que presentó relativos a la probabilidad de que, al suprimirse la cuota compensatoria vigente, la práctica de discriminación se repetiría o continuaría, es incorrecta; ello, toda vez que los hechos esenciales contienen los argumentos y pruebas con los que cuenta la autoridad investigadora para emitir una resolución final, más no una determinación o una valoración de los mismos, ya que dicho ejercicio es propio de las resoluciones finales, y no de los hechos esenciales.

F. Análisis sobre la continuación o repetición del dumping

77. En el presente procedimiento no comparecieron empresas productoras-exportadoras del producto objeto de examen ni el gobierno de China. En consecuencia, la Secretaría realizó el examen sobre la repetición o continuación de la práctica de dumping a partir de la información y pruebas proporcionadas por las Productoras Nacionales, por la importadora Truper, y la información de la que se allegó la Secretaría, en términos de lo dispuesto por los artículos 6.8 y Anexo II del Acuerdo Antidumping, y 54 segundo párrafo y 64 último párrafo de la LCE.

1. Precio de exportación

78. A solicitud de Deacero, la CANACERO presentó una base de datos con las importaciones que ingresaron a través de las fracciones arancelarias 7213.10.01, 7213.20.01, 7213.91.01, 7213.91.02, 7213.99.01, 7213.99.99, 7227.10.01, 7227.20.01, 7227.90.01 y 7227.90.99 de la TIGIE, que obtuvo del SAT, así como la metodología para identificar las importaciones correspondientes al producto objeto de examen, durante el periodo de examen.

79. Para identificar las operaciones de importación utilizó la siguiente metodología: i) seleccionó aquellas operaciones cuyo origen fuera China; ii) identificó las operaciones cuya clave de pedimento implicara un ingreso de mercancía en un régimen definitivo o temporal, siendo estas, las operaciones con claves A1, AF, C1, F5, G1, G9 e IN; iii) seleccionó las operaciones cuya descripción de producto coincidiera con las del producto objeto de examen, tales como “alambrón”, “alambrón de acero”, y “Wire Rod”; iv) indicó que, al existir precios atípicamente altos, procedió a depurar la base de datos con base en el giro de las empresasimportadoras, y excluyó las importaciones de China de un alambrón especializado, realizadas por un importador cuyo giro es el automotriz, y no corresponde a los usos del producto objeto de examen, y v) dividió las operaciones identificadas en dos tipos de alambrón, al carbono y aleado.

80. Al respecto, la Secretaría le requirió para que presentara una metodología adicional de depuración, con el fin de tener certeza en la identificación del producto objeto de examen. Como respuesta, la CANACERO indicó que realizó una glosa de los pedimentos de importación correspondientes a las operaciones de importación que ingresaron a México a través de las fracciones arancelarias 7213.10.01, 7213.20.01, 7213.91.01, 7213.91.02, 7213.99.01, 7213.99.99, 7227.10.01, 7227.20.01, 7227.90.01 y7227.90.99 de la TIGIE durante el periodo de examen, cuya descripción de la mercancía corresponde a “alambrón de acero en caliente” originario de China. De dicha revisión, identificó lo siguiente:

a. de acuerdo con los documentos anexos a cada pedimento de importación, identificó que el producto importado para todas las operaciones corresponde a alambre de acero con un diámetro de 1.2 milímetros;

b. la descripción del aviso automático ampara únicamente al alambrón rolado en caliente, sin embargo, se especifica en el mismo documento que la presentación consiste en “alambre en rollo”, y

c. la totalidad de los pedimentos revisados cuentan con las mismas características del producto importado, es decir, alambre en rollo.

81. Asimismo, la CANACERO precisó que el alambre de acero no corresponde al producto objeto de examen, y que de los documentos glosados se desprende que es alambre en rollo con un diámetro de 1.2 milímetros, lo cual no corresponde a alambrón de acero al carbono y acero aleado, que es el producto objeto de examen. Al respecto, proporcionó los catálogos de dos de los principales productores de alambrón en México, de los cuales se desprende que el alambrón que producen va desde los 5.5 hasta los 26 milímetros, lo cual permite confirmar la clasificación de alambre de 1.2 milímetros como producto que no es objeto de examen.

82. Por su parte, Aceros DM y Grupo Simec señalaron que, durante 2019, 2020 y 2021 no se realizaron importaciones del producto objeto de examen. Por lo anterior, propusieron calcular un precio de exportación con base en la información de exportaciones a terceros mercados obtenida de Trade Map, utilizando únicamente las fracciones arancelarias 7213.91.00 y 7227.90.00. Al respecto, la Secretaría les requirió para que presentaran la información de exportaciones de China al mundo de todas las fracciones arancelarias a través de las cuales se comercializó el producto objeto de examen, y que correspondiera al periodo de examen. Como respuesta, presentaron la información requerida por la Secretaría, de manera trimestral, queobtuvieron de Trade Map, las cuales, indicaron, son netas de descuentos, bonificaciones y reembolsos. La Secretaría revisó la información, e hizo la comparación con las estadísticas de Trade Map que descargó, sin encontrar diferencias.

83. Respecto de la información sobre precio de exportación y continuación o repetición del dumping, Arcelormittal solicitó que todo lo presentado por Deacero y Ternium fuera valorado de manera conjunta, y señaló que se adhería y hacía suyos los argumentos, análisis legales y económicos, así como los medios de prueba aportados por Deacero y Ternium, y todo lo que esté en el expediente, en tanto le beneficie.

84. Por otro lado, Deacero manifestó que, con base en la información presentada por la CANACERO, las importaciones realizadas a través de las fracciones arancelarias 7213.10.01, 7213.20.01, 7213.91.01, 7213.91.02, 7213.99.01, 7213.99.99, 7227.10.01, 7227.20.01, 7227.90.01 y 7227.90.99 de la TIGIE durante el periodo de examen, corresponden a un tipo de alambrón especializado, llevadas a cabo por un importador cuyo giro es el automotriz, por lo que se encuentran fuera de la cobertura del producto objeto de examen. Para demostrar lo anterior, presentó información general de dicho importador, obtenida de su página de Internet, en la que se observó que es uno de los principales proveedores de los mayores fabricantes de los sectores automotriz, de electrodomésticos y de calefacción, ventilación y aire acondicionado (“HVAC&R”, por las siglas en inglés de Heating, Ventilation and Air Conditioning). En virtud de lo anterior, Deacero consideró que no hubo importaciones de alambrón de acero al carbono y aleado originarias de China durante el periodo de examen.

85. Por lo anterior, para el cálculo del precio de exportación, propuso utilizar las exportaciones de China a terceros países, con base en la información que obtuvo de Trade Map para las subpartidas correspondientes a alambrón al carbono (7213.10, 7213.20, 7213.91 y 7213.99) y alambrón aleado (7227.10, 7227.20 y 7227.90) para el periodo de examen. Señaló que dichas referencias de precios se encuentran a nivel Libre a Bordo (“FOB”, por las siglas en inglés de Free On Board), puesto en puerto chino, de acuerdo con la fuente referida. La Secretaría revisó la información, e hizo la comparación con las estadísticas de Trade Map, sinencontrar diferencias.

86. Destacó que esta constituye la mejor información razonablemente disponible, y una referencia válida de precios de exportación para propósitos del presente procedimiento, toda vez que fue la mejor información que tuvo a su alcance.

87. Finalmente, Ternium indicó que los volúmenes de importación de alambrón chino reportados para el periodo de examen no pueden considerase significativos o representativos, toda vez que representan menos del 0.1% del total importado en el mercado mexicano de dicho producto, el cual corresponde a 125 toneladas. Agregó que, aunque el Acuerdo Antidumping no prevea un porcentaje representativo para el análisis del eventual dumping si se elimina la cuota, los umbrales que prevé dicho ordenamiento para investigaciones ordinarias sí ejemplifican y ofrecen una orientación de lo que puede, o no, calificar como estadísticamenterepresentativo de algo que se analiza prospectivamente, como es la naturaleza del procedimiento de examen.

88. Al respecto, la Secretaría le requirió para que sustentara su argumento relativo a que los volúmenes de importación de alambrón chino reportados para el periodo de examen no pueden considerarse significativos. En respuesta, indicó que, en procedimientos anteriores, la Secretaría ya ha calificado como insignificantes volúmenes incluso mayores; a manera de ejemplo destacó que en la Resolución Final del examen de vigencia de las cuotas compensatorias impuestas a las importaciones de placa de acero en rollo originarias de Rusia, publicada en el DOF el 22 de noviembre de 2012, la Secretaría señaló que las importaciones totales originarias de Rusia fueron insignificantes a lo largo del periodo analizado, ya que solo se realizaron en 2009 en un monto que significó una participación del 2% en las totales, así como que en la Resolución Final del examen de vigencia de las cuotas compensatorias impuestas a las importaciones de cable coaxial del tipo RG originarias de China, publicada en el DOF el 4 de octubre de 2018, la Secretaría señaló que, en cuanto a aquellas operaciones que presentaron volúmenes menores y valores extremadamente altos que no señalaron el contenido de accesorios, consideró que no corresponden a operaciones normales de comercialización.

89. Añadió que al requerirse en el procedimiento de examen de vigencia un análisis probabilístico riguroso, los volúmenes importados de producto objeto de examen durante el periodo de examen, al ser claramente marginales, es irrazonable concluir que, de eliminarse la cuota compensatoria, las importaciones tendrían estos precios atípicos o marginales. Asimismo, señaló que no es factible constatar que el producto importado sea realmente representativo del total del alambrón exportado y la amplia gama de usuarios o consumidores del mismo, y que el artículo 11.3 del Acuerdo Antidumping requiere un análisis prospectivo, basado en una comparación equitativa entre el precio de exportación y el valor normal, como se desprende del artículo 2.4 del referido Acuerdo Antidumping. Por consiguiente, de compararse los volúmenes insignificantes a precios atípicos con las referencias de valor normal, conllevaría un sesgo que distorsionaría las consideraciones sobre la probable repetición de dumping, contraviniendo lo dispuesto en los artículos 11.3 y 2.4 del Acuerdo Antidumping.

90. Por lo anterior, propuso calcular el precio de exportación con información que obtuvo de la publicación del Iron Steel Statistics Bureau (“ISSB”) para las subpartidas 721310, 721320, 721391, 721399, 722710, 722720, y 722790, y proporcionó las impresiones de pantalla de la página de Internet https://steelstats.issb.co.uk, con una explicación de la metodología utilizada para obtener los datos. Indicó que, de acuerdo con dicha información, los precios de exportación se encuentran a nivel FOB, y presentó los precios para el alambrón al carbón, destacando que esta información es representativa, toda vez que se trata delprecio promedio ponderado del total de exportaciones de China a terceros mercados del producto objeto de examen.

91. La Secretaría ingresó a la página de Internet referida en el punto anterior, y se percató de que es una empresa que ofrece publicaciones e informes sobre el acero y sus materias primas, de todo el mundo, y que dentro de sus clientes se encuentran empresas de la industria, proveedores y sectores consumidores, consultorías, negocios financieros y de inversión, compañías de envío, la Comisión Europea, así como el Gobierno del Reino Unido; asimismo, advirtió que la información de los datos comerciales fue proporcionada a nivel código arancelario HS de 6 dígitos, con lo cual, se tuvo certeza sobre la similitud en la estructura de las fracciones arancelarias analizadas.

92. Añadió que la información disponible no especifica si los precios son netos de descuentos, bonificaciones o reembolsos, pero que, en cualquier circunstancia, ello implicaría una reducción del precio de exportación del alambrón de acero chino, y un aumento del margen de dumping respectivo.

93. Al respecto, la Secretaría le requirió para que calculara un precio de exportación para el alambrón de acero al carbón y uno para el alambrón de acero aleado. Como respuesta, presentó nuevamente la información para el cálculo del precio de exportación que obtuvo del ISSB, y estimó un precio de exportación para cada tipo de alambrón en dólares por tonelada.

94. Por su parte, la Secretaría se allegó de las estadísticas de importación que reporta el SIC-M que ingresaron a través de las fracciones arancelarias 7213.10.01, 7213.20.01, 7213.91.03, 7213.99.99, 7227.10.01, 7227.20.01 y 7227.90.99 de la TIGIE originarias de China durante el periodo de examen, y requirió a un agente aduanal y a una importadora, tal como se señala en los puntos 46 y 50 de la presente Resolución, para poder identificar si los productos importados corresponden al producto objeto de examen. Únicamente se obtuvo respuesta del agente aduanal.

a. Determinación

95. Del análisis de la información proporcionada por el agente aduanal, referida en el punto anterior de la presente Resolución, la Secretaría corroboró que durante el periodo de examen no se registraron importaciones de alambrón de acero originarias de China, ya que las importaciones realizadas cumplen con las características señaladas por la CANACERO y Deacero referidas en los puntos 80 y 84 de la presente Resolución. Al respecto, la Secretaría también cotejó la información de la que se allegó, referente a la que reporta el SIC-M, con los resultados obtenidos por la CANACERO, en lo que respecta a la descripción delproducto, volumen, valor en aduana en dólares y número de operaciones, sin encontrar diferencias.

96. La Secretaría calculó un precio de exportación por tipo de producto, con fundamento en los artículos 39 y 40 del RLCE, a partir de la información del ISSB, toda vez que proviene de una empresa que ofrece publicaciones e informes de todo el mundo sobre el acero y sus materias primas; corresponde a información del periodo de examen completo, y permite identificar las operaciones correspondientes al producto objeto de examen, aunado a que, al compararla con la información presentada por Aceros DM y Grupo Simec, así como por Deacero, proveniente de una fuente diferente, la Secretaría no encontró diferencias significativas ni en el valor ni en el volumen.

i Ajustes al precio de exportación

97. Arcelormittal solicitó que toda la información sobre ajustes al precio de exportación y continuación o repetición del dumping presentada por Deacero y Ternium fuera valorada de manera conjunta, y señaló que se adhería y hacía suyos los argumentos, análisis legales y económicos, así como los medios de prueba aportados por Deacero y Ternium, y todo lo que esté en el expediente, en tanto le beneficie.

98. Por su parte, Aceros DM y Grupo Simec no proporcionaron información para realizar ajustes al precio de exportación.

1) Flete interno

99. Ternium señaló que para estimar el costo del flete interno, utilizó la información del costo logístico por transporte del sector acerero en China, obtenido de la publicación de Yunlian Think Tank, y señaló que es una organización de servicios reconocida en la industria de logística nacional de China, establecida en 2012. Al respecto, la Secretaría corroboró en la página de Internet de la empresa, lo señalado por Ternium.

100. Añadió que la publicación contiene el costo logístico promedio en yuanes que pagan las empresas siderúrgicas en China por cada tonelada de acero, del cual, aproximadamente el 58% corresponde al costo de transporte. Para calcular el monto correspondiente al ajuste por flete interno, Ternium aplicó el porcentaje señalado al costo logístico reportado en dicha publicación.

101. Debido a que el monto del flete corresponde a un solo mes del periodo de examen, Ternium lo ajustó por inflación, para lo cual utilizó la variación mensual del Índice de Precios al Productor (IPP). Al respecto, la Secretaría le requirió para que presentara el monto del ajuste utilizando dentro de su metodología el Índice de Precios al Consumidor (IPC), toda vez que este muestra la variación de los precios que se encuentran los consumidores al adquirir algún bien o servicio. En respuesta, presentó dicho índice, el cual obtuvo de la Oficina Nacional de Estadísticas de China (NBS, por las siglas en inglés de National Bureau of Statistics of China) en la página de Internet data.stats.gov.cn. Presentó el monto correspondiente a cada mes del periodo de examen, y de acuerdo a este, ajustó las operaciones de exportación en dólares por tonelada.

102. Para realizar la conversión de yuanes a dólares, utilizó el promedio del tipo de cambio correspondiente a cada mes del periodo de examen, publicado en la página de Internet https://finance.yahoo.com. La Secretaría corroboró el tipo de cambio utilizado.

103. Por su parte, Deacero indicó que el precio de exportación que estimó corresponde a exportaciones que se encuentran a nivel FOB, por lo que propuso ajustar el precio de exportación por concepto de flete terrestre, para lo cual utilizó una cotización del 17 de agosto de 2021, de la empresa transportista Senator International, la cual considera un monto a transportar correspondiente a 20 toneladas de alambrón, de la planta de Baosteel Group (Baosteel), en Hubei, al puerto de Shanghái, en contendores de 20 y 40 pies. Al respecto, la Secretaría ingresó a la página de Internet de la empresa transportista, y observó que se especializa principalmente en carga, embarques y logística internacional.

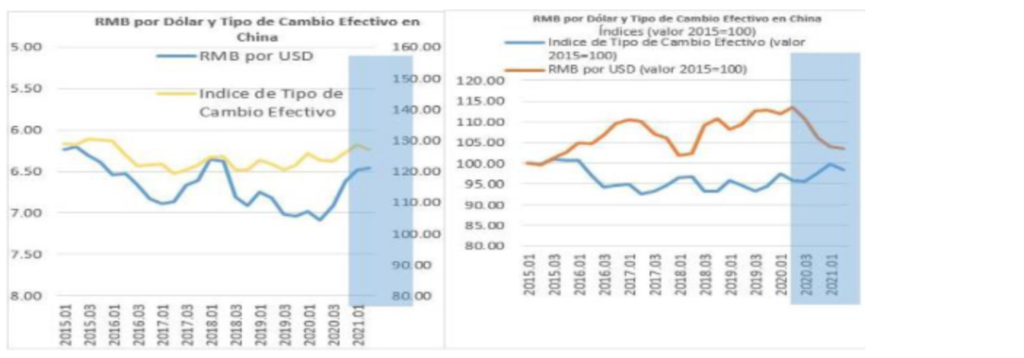

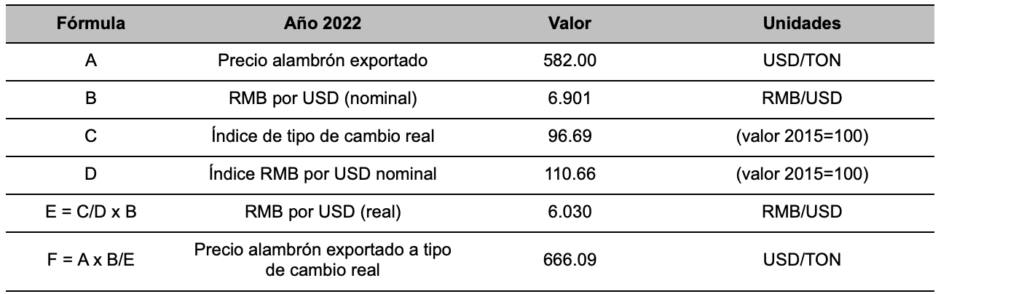

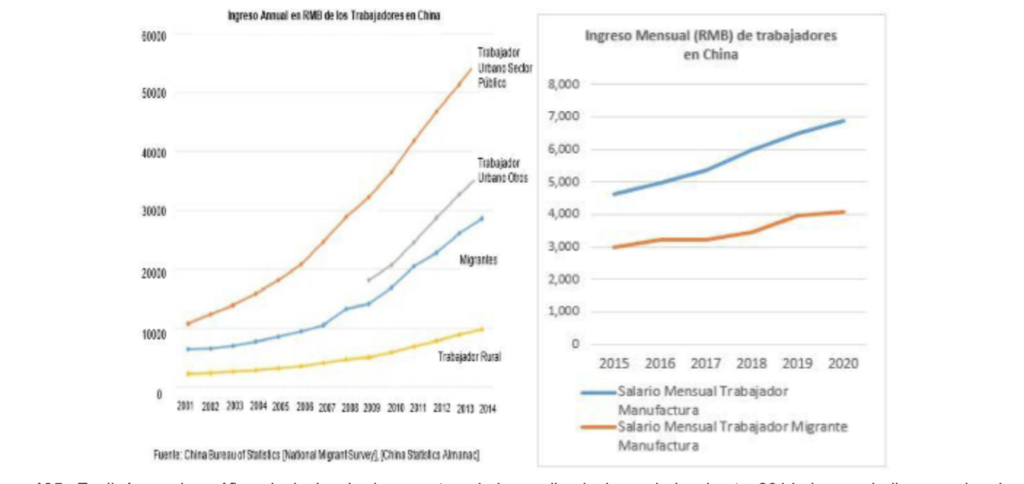

104. Al existir dos tipos de contenedores para el transporte de la mercancía, Deacero calculó un promedio simple de ambos tipos de contenedor, y dividió el resultado entre 20 toneladas. Dado que la información para el cálculo del flete se encontraba fuera del periodo de examen, realizó un ajuste por concepto de inflación, a fin de llevarlo a dicho periodo, con información del índice de inflación de China, que obtuvo del Banco Central de China.