DOF: 31/03/2023

RESOLUCIÓN Final del procedimiento administrativo de examen de vigencia de la cuota compensatoria impuesta a las importaciones de artículos para cocinar de aluminio originarias de la República Popular China, independientemente del país de procedencia.

Al margen un sello con el Escudo Nacional, que dice: Estados Unidos Mexicanos.- Secretaría de Economía.

RESOLUCIÓN FINAL DEL PROCEDIMIENTO ADMINISTRATIVO DE EXAMEN DE VIGENCIA DE LA CUOTA COMPENSATORIAIMPUESTA A LAS IMPORTACIONES DE ARTÍCULOS PARA COCINAR DE ALUMINIO ORIGINARIAS DE LA REPÚBLICA POPULARCHINA, INDEPENDIENTEMENTE DEL PAÍS DE PROCEDENCIA

Visto para resolver en la etapa final el expediente administrativo E.C. 12/21 radicado en la Unidad de Prácticas ComercialesInternacionales de la Secretaría de Economía (la “Secretaría”), se emite la presente Resolución de conformidad con los siguientes

RESULTANDOS

A. Resolución final de la investigación antidumping

1. El 13 de octubre de 2016 se publicó en el Diario Oficial de la Federación (DOF) la Resolución final de la investigaciónantidumping sobre las importaciones de artículos para cocinar de aluminio originarias de la República Popular China (“China”),independientemente del país de procedencia (la “Resolución Final”). Mediante dicha Resolución, la Secretaría determinó imponeruna cuota compensatoria definitiva a las importaciones de artículos para cocinar de aluminio en los siguientes términos:

a. para las importaciones cuyo precio de importación (correspondiente al valor en aduana de la mercancía en términosunitarios) sea inferior al precio de referencia de $10.6 dólares de los Estados Unidos de América (“dólares”) porkilogramo, se les aplicará una cuota compensatoria equivalente a la diferencia entre el precio de importación y elprecio de referencia, multiplicada por el número de kilogramos que se pretendan importar;

b. el monto de la cuota compensatoria determinado conforme al inciso anterior no debe rebasar de $5.65 dólares porkilogramo para las importaciones provenientes de la exportadora Zhejiang Sanhe Kitchenware Co., Ltd. y de $7.73dólares por kilogramo para las importaciones provenientes de las demás empresas exportadoras, y

c. las importaciones cuyo precio de importación, correspondiente al valor en aduana de la mercancía en términosunitarios, sea igual o superior al precio de referencia de $10.6 dólares por kilogramo, no estarán sujetas al pago decuota compensatoria.

B. Aviso sobre la vigencia de cuotas compensatorias

2. El 13 de octubre de 2020 se publicó en el DOF el Aviso sobre la vigencia de cuotas compensatorias. Por este medio secomunicó a los productores nacionales y a cualquier persona que tuviera interés jurídico, que las cuotas compensatoriasdefinitivas impuestas a los productos listados en dicho Aviso se eliminarían a partir de la fecha de vencimiento que se señaló en elmismo para cada uno, salvo que un productor nacional manifestara por escrito su interés en que se iniciara un procedimiento deexamen. El listado incluyó los artículos para cocinar de aluminio originarios de China, objeto de este examen.

C. Manifestación de interés

3. El 6 de septiembre de 2021 Vasconia Brands, S.A. de C.V. (“Vasconia”), manifestó su interés en que la Secretaría iniciara elexamen de vigencia de la cuota compensatoria definitiva impuesta a las importaciones de artículos para cocinar de aluminiooriginarias de China. Vasconia propuso como periodo de examen el comprendido del 1 de julio de 2020 al 30 de junio de 2021.

D. Resolución de inicio del examen de vigencia de la cuota compensatoria

4. El 5 de octubre de 2021 la Secretaría publicó en el DOF la Resolución por la que se declaró el inicio del procedimientoadministrativo de examen de vigencia de la cuota compensatoria impuesta a las importaciones de artículos para cocinar dealuminio originarias de China (la “Resolución de Inicio”). Se fijó como periodo de examen el comprendido del 1 de julio de 2020 al30 de junio de 2021 y como periodo de análisis el comprendido del 1 de julio de 2016 al 30 de junio de 2021.

E. Producto objeto de examen

1. Descripción del producto

5. El producto objeto de examen son los artículos para cocinar de aluminio, cuyos nombres comerciales son sartenes, ollas ybaterías de cocina (formadas por sartenes y ollas), con cualquier tipo de revestimiento y pulido. Las características esenciales delproducto objeto de examen son el material y el tipo genérico de los artículos.

6. Los artículos para cocinar de aluminio normalmente constan de dos o tres partes con diferentes composiciones y formas: elrecipiente, la tapa y el asa o agarradera. El recipiente es de aluminio y está hecho para contener los alimentos y colocarse sobreuna superficie caliente para que se cocinen, dicho recipiente puede tener algún tipo de revestimiento o un terminado pulido. Latapa puede estar o no presente y ser de aluminio o de vidrio con su respectiva agarradera. Finalmente, el mango o las asas,permiten tomar el recipiente y evitar quemaduras.

2. Tratamiento arancelario

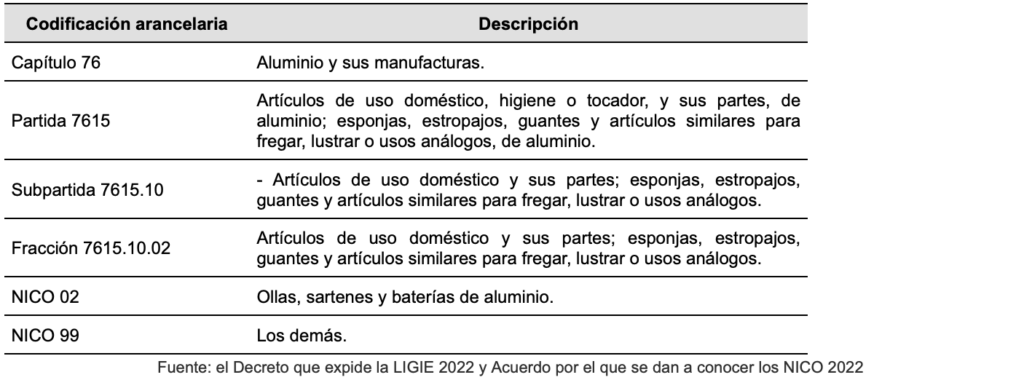

7. Durante el periodo de vigencia de la cuota compensatoria, el producto objeto de examen se clasificó en la fracciónarancelaria 7615.10.99 de la Tarifa de la Ley de los Impuestos Generales de Importación y de Exportación (TIGIE). Sin embargode acuerdo con el “Decreto por el que se expide la Ley de los Impuestos Generales de Importación y de Exportación, y sereforman y adicionan diversas disposiciones de la Ley Aduanera” (“LIGIE 2020”) y el “Acuerdo por el que se dan a conocer lastablas de correlación entre las fracciones arancelarias de la Tarifa de la Ley de los Impuestos Generales de Importación y deExportación (TIGIE) 2012 y 2020” publicados en el DOF el 1 de julio y 18 de noviembre de 2020, respectivamente, a partir del 28de diciembre de 2020 se suprimió la fracción arancelaria 7615.10.99, y los productos que se clasificaban en la misma pasaron aclasificarse en la fracción arancelaria 7615.10.02 de la TIGIE.

8. Salvo alguna otra precisión, al señalarse “TIGIE” se entenderá como el instrumento vigente en el periodo analizado o, en sucaso, sus correspondientes modificaciones, conforme a la evolución que se describe en la presente Resolución.

9. El 17 de noviembre de 2020, se publicó en el DOF el “Acuerdo por el que se dan a conocer los Números de IdentificaciónComercial (NICO) y sus tablas de correlación”, en virtud del cual se crearon los NICO 01, 02 y 99 para la fracción arancelaria7615.10.02 de la TIGIE. Sin embargo, para efectos del producto objeto de examen solo son aplicables los NICO 02 y 99.

10. El 7 de junio y el 22 de agosto de 2022, se publicó en el DOF el “Decreto por el que se expide la Ley de los ImpuestosGenerales de Importación y de Exportación” y el “Acuerdo por el que se dan a conocer los Números de Identificación Comercial(NICO) y sus tablas de correlación” (el “Decreto que expide la LIGIE 2022 y el “Acuerdo por el que se dan a conocer los NICO2022”), respectivamente, los cuales mantienen la fracción arancelaria y los NICO señalados en el punto anterior.

11. El 5 de diciembre de 2022 se publicó en el DOF la “Cuarta Resolución de Modificaciones a las Reglas Generales deComercio Exterior para 2022”, en la que se indica que los sistemas utilizados en las operaciones de comercio exterior seencuentran listos para operar, por lo que, conforme a los Transitorios Primero del Decreto que expide la LIGIE 2022 y del Acuerdopor el que se dan a conocer los NICO 2022, los mismos se encuentran vigentes a partir del 12 de diciembre de 2022, asimismoconforme al Transitorio Segundo del Decreto que expide la LIGIE 2022 quedó abrogada la LIGIE 2020.

12. De acuerdo con lo anterior, el producto objeto de examen ingresa al mercado nacional a través de la fracción arancelaria7615.10.02 de la TIGIE, cuya descripción es la siguiente:

13. La unidad de medida para las operaciones comerciales es la pieza, conforme a la TIGIE es el

kilogramo.

14. Las importaciones que ingresan a través de la fracción arancelaria 7615.10.02 están sujetas a un arancel del 15% a partirdel 12 de diciembre de 2022, conforme al Decreto que expide la LIGIE 2022.

3. Proceso productivo

15. Los insumos para fabricar artículos para cocinar de aluminio consisten principalmente en: aluminio, baquelita, tapas devidrio, antiadherente, pintura y mano de obra.

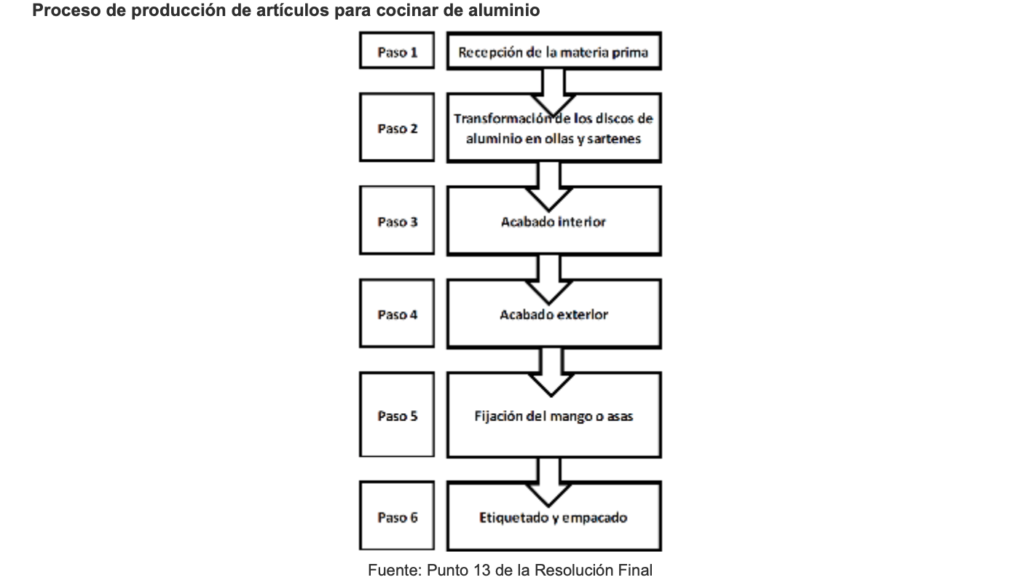

16. De acuerdo con el punto 12 de la Resolución Final y 13 de la Resolución de Inicio, en China los artículos para cocinar dealuminio se fabrican principalmente a través del repulsado o moldeo en frío del aluminio. El proceso comienza con la recepción dela materia prima en forma de discos de aluminio, enseguida el disco es transformado en un recipiente con la forma del productofinal mediante una prensa, o bien, mediante repulsado (proceso giratorio en el que se presiona el disco contra un molde paratomar su forma).

17. Posteriormente, se da el acabado interno y externo, dependiendo de las características del producto terminado. En eseproceso se aplican pinturas antiadherentes y de colores (recubrimientos que se administran mediante aplicadores de pintura enspray o roller), o se pule el aluminio en caso de que el producto final lleve un terminado de aluminio pulido. A continuación, se lefija el mango o las asas en el costado, ya sea remachados o con guarda-flama. Finalmente se etiqueta y empaca (ver el siguientediagrama).

4. Normas

18. Las normas que aplican al producto objeto de examen son la NOM-050-SCFI-2004 “Información comercial-etiquetadogeneral de productos” y la NMX-W-152-SCFI-2005 “Aluminio y sus aleaciones-utensilios de cocina recubiertos con antiadherente-especificaciones y métodos de prueba”. Esta última norma establece las especificaciones y los métodos de prueba que debencumplir los utensilios de cocina con recubrimiento interior antiadherente, tanto nacionales como importados, destinados a lapreparación de alimentos.

5. Usos y funciones

19. Los artículos para cocinar de aluminio tienen como principales usos y funciones la cocción y preparación de alimentos.

F. Convocatoria y notificaciones

20. Mediante la publicación de la Resolución de Inicio, la Secretaría convocó a los productores nacionales, importadores,exportadores y a cualquier persona que considerara tener interés jurídico en el resultado de este examen, para quecomparecieran a presentar los argumentos y las pruebas que estimaran pertinentes.

21. La Secretaría notificó el inicio del presente procedimiento a las partes de que tuvo conocimiento y al gobierno de China.

G. Partes interesadas comparecientes

22. Las partes interesadas acreditadas, que comparecieron en tiempo y forma al presente procedimiento, son las siguientes:

1. Productoras nacionales

Cinsa, S.A. de C.V.

Vasconia Brands, S.A. de C.V.

Av. Revolución No. 1267, piso 19, oficina A

Col. Alpes

C.P. 01010, Ciudad de México

2. Importadora

Comercializadora México Americana, S. de R.L. de C.V.

Paseo de los Tamarindos No. 400-B, piso 8

Col. Bosques de las Lomas

C.P. 05120, Ciudad de México

H. Primer periodo de ofrecimiento de pruebas

23. El 16 de noviembre de 2021, Cinsa, S.A. de C.V. (“Cinsa”) presentó sus indicadores de producción, importaciones,exportaciones y ventas al mercado interno, de igual forma señaló su interés de participar en el examen de vigencia.

24. A solicitud de Vasconia y Comercializadora México Americana, S. de R.L. de C.V. (CMA), la Secretaría les otorgó unaprórroga de quince días hábiles para presentar su respuesta al formulario oficial, así como los argumentos y pruebascorrespondientes al primer periodo de ofrecimiento de pruebas. El 7 de diciembre de 2021, Vasconia y CMA presentaron surespuesta al formulario oficial, así como los argumentos y pruebas correspondientes al primer periodo de ofrecimiento de pruebas,los cuales constan en el expediente administrativo de referencia, mismos que fueron considerados para la emisión de la presenteResolución.

I. Réplicas

25. El 17 de diciembre de 2021, Cinsa manifestó que se adhería a las contra argumentaciones y réplicas que presentaraVasconia.

26. El 7 de enero de 2022, Vasconia y CMA presentaron réplicas y contra argumentaciones a la información presentada porlas mismas en el presente procedimiento, las cuales constan en el expediente administrativo del caso, mismas que fueronconsideradas para la emisión de la presente Resolución.

J. Requerimientos de información

1. Prórrogas

27. A solicitud de Vasconia y CMA, la Secretaría les otorgó una prórroga de cinco días hábiles para presentar sus respuestasa los requerimientos de información formulados el 2 de febrero de 2022. Asimismo, la Secretaría le otorgó a Vasconia unaprórroga de 10 días hábiles para presentar su respuesta al requerimiento de información formulado el 13 de mayo de 2022.

2. Productora nacional

28. El 2 de febrero de 2022, la Secretaría requirió a Vasconia para que, entre otras cosas, justificara la clasificación delproducto examinado; explicara el precio de exportación y calculara considerando todas las importaciones de China; presentara elflete marítimo; proporcionara un cálculo del flete interno en China durante el periodo examinado; demostrara y sustentara que lasreferencias de precios de artículos para cocinar de aluminio de las tiendas Suning, JD, RT-Mart e IKEA, correspondían a ventasen el mercado interno de China, que fueran comparables al precio de exportación, que fueran fabricadas por empresasproductoras chinas y las ajustara por inflación; proporcionara el cálculo del valor normal; sustentara y corroborara el ajuste pormargen de comercialización utilizando los estados financieros de las tiendas de Suning, JD y RT-Mart y lo ajustara al periodo deexamen; utilizara el tipo de cambio de yuanes a dólares de una fuente oficial; aportara la base de importaciones original de laotrora Administración General de Aduanas (AGA); sustentara porque incluyó en el análisis de las importaciones las operacionesque tienen como país de origen a México; ajustara el precio internado de importación con el arancel correspondiente y los gastosde agente aduanal y aportara la corrección en el cálculo del margen de subvaloración; explicara por qué realizó importaciones deartículos durante el periodo analizado; explicara por qué el volumen de ventas a principales clientes que reporta no coincide con elvolumen de ventas al mercado interno que reporta; explicara el método modelo para obtener el impacto sobre el resto de lasvariables económicas y financieras de la rama de producción nacional; explicara por qué no estimó un volumen de importacionesen el periodo proyectado; proporcionara los indicadores económicos de producción, consumo y capacidad instalada de Chinapara fabricar artículos para cocinar de aluminio durante el periodo de análisis; aportara elementos para sustentar que el mercadomexicano sería un destino real para las importaciones chinas. Presentó su respuesta el 3 de marzo de 2022.

29. El 13 de mayo de 2022, la Secretaría requirió a Vasconia para que, entre otras cuestiones, ajustara el costo del fleteinterno al periodo examinado; presentara el cálculo del valor normal sin considerar las referencias de precios de Taiwán queobtuvo de la tienda de autoservicio RT-Mart; proporcionara el cálculo del ajuste por margen de comercialización sin considerar lainformación de la tienda de autoservicio RT-Mart; presentara la comparación entre el precio de exportación y el valor normal, ymodificara su estimación sobre el CNA. Presentó su respuesta el 10 de junio de 2022.

3. Importadora

30. El 2 de febrero de 2022, la Secretaría requirió a CMA para que proporcionara diversos pedimentos de importación con sudocumentación de internación. Presentó su respuesta el 3 de marzo de 2022.

31. El 13 de mayo de 2022, la Secretaría requirió a CMA para que presentara un anexo respecto a la información sobrerecubrimientos de cerámica que mencionó en su escrito de argumentos y pruebas complementarias. Presentó su respuesta el 18de mayo de 2022.

4. No partes

32. El 2 de febrero de 2022, la Secretaría requirió al Instituto Mexicano del Aluminio, A.C. (IMEDAL) para que proporcionara elvolumen de producción de artículos para cocinar de aluminio del total de empresas productoras de las que tuviera conocimiento ylas bases de datos de importaciones y exportaciones correspondientes a la fracción arancelaria 7615.10.02 (antes 7615.10.99) dela TIGIE. Presentó su repuesta el 24 de marzo de 2022.

33. El 2 de febrero de 2022, la Secretaría requirió a diversas productoras nacionales de artículos para cocinar de aluminio paraque presentaran sus indicadores de producción y ventas. El plazo venció el 17 de febrero de 2022.

34. El 2 de febrero de 2022, la Secretaría requirió a diversos importadores y agentes aduanales para que presentaranpedimentos de importación, así como documentación anexa a los mismos. El plazo venció el 17 de febrero de 2022.

K. Segundo periodo de ofrecimiento de pruebas

35. El 4 de marzo de 2022, la Secretaría notificó a Cinsa, Vasconia y CMA la apertura del segundo periodo de ofrecimiento depruebas, con el objeto de que presentaran los argumentos y las pruebas complementarias que estimaran pertinentes.

36. El 18 de abril de 2022, compareció Cinsa para manifestar que se adhería a los argumentos y pruebas que presentaraVasconia.

37. El 25 de abril de 2022, Vasconia y CMA presentaron argumentos y pruebas complementarias, los cuales constan en elexpediente administrativo del caso, mismos que fueron considerados para la emisión de la presente Resolución.

L. Hechos esenciales

38. El 5 de julio de 2022, la Secretaría notificó a Cinsa, Vasconia y CMA los hechos esenciales de este procedimiento, loscuales sirvieron de base para emitir la presente Resolución, de conformidad con los artículos 6.9 y 11.4 del Acuerdo relativo a laAplicación del Artículo VI del Acuerdo General sobre Aranceles Aduaneros y Comercio de 1994 (el “Acuerdo Antidumping”). El 19de julio de 2022, Cinsa manifestó que se adhiere a los comentarios relativos a los hechos esenciales que presentara Vasconia.Por su parte, Vasconia y CMA presentaron manifestaciones a los hechos esenciales, las cuales constan en el expedienteadministrativo del caso, mismas que fueron consideradas para la emisión de la presente Resolución.

M. Audiencia pública

39. El 12 de julio de 2022, se celebró la audiencia pública de este procedimiento, con la participación de Cinsa, Vasconia yCMA, quienes tuvieron la oportunidad de exponer sus argumentos, según consta en el acta que se levantó con tal motivo, la cualconstituye un documento público de eficacia probatoria plena, de conformidad con el artículo 46 fracción I de la Ley Federal deProcedimiento Contencioso Administrativo (LFPCA).

N. Alegatos

40. El 19 de julio de 2022, Cinsa manifestó que se adhería a los alegatos que presentara Vasconia. Por su parte, Vasconia yCMA presentaron sus alegatos, los cuales se consideraron para emitir la presente Resolución.

O. Opinión de la Comisión de Comercio Exterior

41. Con fundamento en los artículos 89 F fracción III de la Ley de Comercio Exterior (LCE) y 19 fracción XI del ReglamentoInterior de la Secretaría de Economía (RISE), se sometió el proyecto de la presente Resolución a la opinión de la Comisión deComercio Exterior, que lo consideró en su Tercera Sesión Ordinaria del 3 de marzo de 2023. El proyecto fue opinadofavorablemente por mayoría.

CONSIDERANDOS

A. Competencia

42. La Secretaría es competente para emitir la presente Resolución, conforme a los artículos 16 y 34 fracciones V y XXXIII dela Ley Orgánica de la Administración Pública Federal; 1, 2, apartado A, fracción II, numeral 7 y 19, fracciones I y IV del RISE; 11.1,11.3, 11.4, 12.2 y 12.3 del Acuerdo Antidumping, y 5, fracción VII, 67, 70 fracción II y 89 F de la LCE.

B. Legislación aplicable

43. Para efectos de este procedimiento son aplicables el Acuerdo Antidumping, la LCE, el Reglamento de la Ley de ComercioExterior (RLCE), el Código Fiscal de la Federación, la LFPCA y el Código Federal de Procedimientos Civiles, estos tres últimos deaplicación supletoria.

C. Protección de la información confidencial

44. La Secretaría no puede revelar públicamente la información confidencial que las partes interesadas presentaron, ni lainformación confidencial que ella misma se allegó, de conformidad con lo dispuesto por los artículos 6.5 del Acuerdo Antidumping,80 de la LCE, y 152 y 158 del RLCE.

D. Derecho de defensa y debido proceso

45. Las partes interesadas tuvieron amplia oportunidad para presentar toda clase de argumentos, excepciones y defensas, asícomo las pruebas para sustentarlos, de conformidad con el Acuerdo Antidumping, la LCE y el RLCE. La Secretaría los valoró consujeción a las formalidades esenciales del procedimiento administrativo.

E. Respuestas a ciertos argumentos de las partes

1. Ilegalidad del examen de vigencia

46. CMA señaló que el presente procedimiento de examen de vigencia es ilegal, debido a que hay diversas sentenciasemitidas por el Tribunal Federal de Justicia Administrativa (TFJA) que declararon la nulidad de la Resolución Final, por lo que lacuota compensatoria no puede ser legalmente aplicada a CMA.

47. Por su parte, Vasconia señaló que el argumento de CMA no es materia de la litis del presente procedimiento de examende vigencia. Aunado a que CMA tergiversa el contenido y alcance de las sentencias, en razón de que el TFJA no resolvió lanulidad “lisa y llana” de la cuota compensatoria definitiva impuesta en la Resolución Final, sino la nulidad “para efectos” de ladeterminación de Brasil como país sustituto.

48. Al respecto la Secretaría considera inoperante lo manifestado por CMA, pues si bien hay diversas sentencias quedeclararon la nulidad de la Resolución Final, como lo mencionó Vasconia, dicha nulidad fue para el efecto de determinar si Brasilcumple con los requisitos señalados por el artículo 48 del Reglamento de la Ley de Comercio Exterior (RLCE) para serconsiderado como país sustituto para calcular el valor normal, por lo que de ninguna manera se invalidó la Resolución Final y, porlo tanto, la cuota compensatoria se encuentra vigente y de conformidad con el punto 27 de la Resolución de Inicio se mantendrávigente durante la tramitación del presente examen de vigencia, conforme a lo dispuesto en el artículo 89 F, último párrafo, de laLCE y 11.3 del Acuerdo Antidumping.

2. Metodología para el cálculo del valor normal

49. Respecto a la metodología para el cálculo del valor normal, CMA señaló lo siguiente:

a. Vasconia no fundó ni motivó el cambio metodológico que realizó en el presente procedimiento de examen devigencia respecto de la investigación ordinaria, al dejar de utilizar información de un país sustituto (Brasil) para elcálculo del valor normal y considerar los precios internos de China. Agregó que esto es ilegal, ya que Vasconia nopuede cambiar las bases de la investigación ordinaria, toda vez que en esa investigación argumentó y demostróque los precios de China no calificaban como “de mercado” y la ley no permite cambiar, en el examen de vigencia,las bases con las que se calculó el margen de dumping;

b. agregó que, el cambio de metodología significa que en la industria de artículos para cocinar de aluminio en China nohabría distorsiones en precios y costos. Sin embargo, el principal insumo presenta distorsiones, tal como se indicaen la Resolución final de la investigación antidumping de discos de aluminio, originarios de China, publicada en elDOF el 6 de noviembre de 2020, y

c. con la Resolución de inicio de la investigación antidumping sobre las importaciones de artículos para cocinar dealuminio, originarias de China, independientemente del país de procedencia, que se emite en cumplimiento a lassentencias del 10 de julio de 2018, 16 de julio de 2020 y 7 de enero de 2021, que emitió la Segunda Sección de laSala Superior del TFJA en los juicios contenciosos administrativos 531/17-EC1-01-4/4097/17-S2-07-01, 1809/17-EC1-01-4/2030/18-S2-06-01 y 780/17-EC1-01-2/223/19-S2-07-01, respectivamente, publicada en el DOF el 25 defebrero de 2022, la Secretaría ha decidido continuar analizando y considerando a China como economíacentralmente planificada y pretende considerar a Brasil como país sustituto, dicha Resolución confirma que elpresente examen de vigencia se inició de forma ilegal, por el hecho de que no puede ignorarse el resultado en lainvestigación ordinaria sobre el cálculo del valor normal, considerando a China como economía centralmenteplanificada y utilizando un país sustituto.

50. Al respecto, Vasconia señaló lo siguiente:

a. la Secretaría ha confirmado en exámenes recientes que la legislación antidumping no establece una metodologíaespecífica de análisis porque cada caso puede requerir una metodología distinta, y que a lo que sí está obligada laautoridad es a basar su determinación en pruebas objetivas y pertinentes, y

b. respecto al argumento de que la estructura de costos de las productoras nacionales registró distorsionesimportantes, el mismo resulta improcedente pues se trata de meras conjeturas y suposiciones sin pruebas, pues CMA no presenta ningún análisis sobre el supuesto impacto de los costos de discos de aluminio en el productoobjeto de examen.

51. La Secretaría considera improcedente lo argumentado por CMA, en razón de lo siguiente:

a. en relación con el inciso a del punto 49 de la presente Resolución, la Secretaría señala:

i. en principio, resulta improcedente el argumento de que es ilegal el cambio de metodología de la investigaciónordinaria al examen de vigencia pues el artículo 11.3 del Acuerdo Antidumping no señala específicamente unametodología que deba utilizarse para determinar si la supresión de una cuota compensatoria daría lugar a lacontinuación o repetición del dumping y del daño, es decir, no hay fundamento jurídico que impida que seutilicen metodologías diferentes para calcular el valor normal en una investigación ordinaria respecto a suposterior examen de vigencia;

ii. en ese sentido, se reitera que en la legislación de la materia no existe disposición alguna que indique o señaleque en un examen de vigencia se debe utilizar la misma metodología para calcular el valor normal que en lainvestigación ordinaria y con la cual se haya impuesto una cuota compensatoria. Lo anterior, en razón de quecada determinación de la Secretaría se realiza de forma particular atendiendo a los argumentos y pruebaspresentados en cada procedimiento, por ello, en el presente procedimiento, y considerando que CMA nopresentó prueba alguna a efecto de demostrar que en China hay distorsiones en la industria de artículos paracocinar de aluminio, a pesar de haber tenido amplia oportunidad para ello, la Secretaría realizó sudeterminación con base en la mejor información disponible, que fue la presentada por Vasconia, misma queobra en el expediente administrativo, y

iii. finalmente, es preciso mencionar que cada procedimiento es independiente. En cada uno de ellos se analizanlos argumentos y pruebas que las partes aportan y a partir de eso se realiza una determinación. Es decir, elque Vasconia haya señalado que en China persisten condiciones económicas generales y específicas en elsector de artículos para cocinar de aluminio que dieron lugar al dumping en la investigación ordinaria, en lacual el periodo investigado fue de julio de 2013 a junio de 2014, puede ser un antecedente, más no es unaregla, tampoco es una prueba positiva o un argumento suficiente para efectos del presente procedimiento deexamen de vigencia;

b. respecto al argumento de que hay una distorsión en el insumo principal de la industria nacional de artículos paracocinar, de acuerdo con lo señalado en la Resolución final de la investigación antidumping de discos de aluminiooriginarios de China publicada en el DOF el 6 de noviembre de 2020, dicho argumento resulta inoperante enatención a que CMA no presentó ningún análisis de la estructura de costos de la mercancía similar a la del objetode examen que sustente su argumento, ni el impacto que tendría en el desempeño de los indicadores económicosy financieros de la rama de producción nacional. Aunado a lo anterior, se debe tener en cuenta que cadaprocedimiento es independiente, es decir, se da en circunstancias distintas que ocasionan consecuenciasdiferentes, por lo que no se puede generalizar y utilizar determinaciones de un procedimiento distinto;

c. en relación con el inciso c del punto 49 de la presente Resolución, la Secretaría señala:

i. en cuanto a la Resolución de inicio del cumplimiento, es preciso mencionar que CMA hace una incorrectavaloración y argumentación debido a que pretende que se consideren las mismas circunstancias de unprocedimiento ordinario que aconteció en 2013-2014, con el presente examen de vigencia donde se analiza elperiodo investigado 2020-2021, es decir, las circunstancias han cambiado y no resulta adecuado considerarlos mismos elementos;

ii. asimismo, se debe contemplar la legislación aplicable, en este sentido, a partir del 11 de diciembre de 2016,de conformidad con lo establecido en el inciso d) del párrafo 15 del Protocolo de Adhesión de China a laOrganización Mundial del Comercio (OMC), únicamente el inciso a) romanita ii, expiró en diciembre de 2016,por lo que, para efectos de este procedimiento, y, como texto vigente, permanecen el inciso a) y la romanita i)del citado párrafo 15 del Protocolo de Adhesión de China a la OMC. En el citado inciso a) se prevé laposibilidad de aplicar una metodología basada en los precios o costos en China de los productores chinos. Enese sentido, la Secretaría considera que con la expiración de la vigencia del inciso a), romanita ii) del párrafo15 del Protocolo de Adhesión de China a la OMC, resulta aplicable la romanita i), es decir, es válido utilizar losprecios o costos internos en China, y

iii. las bases metodológicas para determinar la comparabilidad de los precios en los procedimientos de prácticasdesleales en los que se investigan productos de origen chino, están expresamente contenidas en el inciso a)del párrafo 15 del Protocolo de Adhesión de China a la OMC, mismo que, al igual que la romanita i), no haexpirado. En este sentido, de conformidad con el inciso a), existe la posibilidad legal de utilizar los precios ocostos de los productores en China, o bien, emplear una metodología que no se base en una comparaciónestricta con los precios o costos en dicho país. El hecho de que Vasconia haya decidido optar por calcular elvalor normal con los precios al que la mercancía idéntica o similar a la exportada se vende para el consumoen el mercado interno de China no viola ninguna disposición legal.

F. Análisis sobre la continuación o repetición del dumping

52. En el presente procedimiento no comparecieron empresas productoras-exportadoras del producto objeto de examen,tampoco el gobierno de China, por lo que la Secretaría realizó el examen sobre la continuación o repetición del dumping con baseen la información y pruebas presentadas por Vasconia y CMA, así como con la información de la que se allegó la Secretaría, entérminos de lo dispuesto por los artículos 6.8 y Anexo II del Acuerdo Antidumping, 54 segundo párrafo y 64 último párrafo de laLCE.

1. Consideraciones metodológicas

a. Ajustes en el cálculo del precio de exportación

53. CMA mencionó que para ajustar el precio de exportación y llevarlo a nivel ex-fábrica, Vasconia proporcionó informaciónpara los ajustes de flete marítimo y flete interno en China, sin embargo, a pesar de señalar que el precio base (valor de aduana)está a nivel coste, seguro y flete (CIF, por sus siglas en inglés de Cost, Insurance and Freight), el cual incluye gastos de embalaje,transporte, seguros y gastos conexos en que se incurre con motivo del transporte de las mercancías, Vasconia no presentóinformación al respecto y solo se limitó a señalar que los importadores y exportadores debían aportar su propia información deflete o cualquier otro ajuste.

54. Al respecto, la Secretaría considera que el argumento de la importadora no es procedente, debido a que Vasconiapresentó información sobre los ajustes por concepto de flete marítimo y flete interno en China, conforme a los hechos que tuvoconocimiento de conformidad con el artículo 64 de la LCE. Cabe señalar que, si Vasconia no propuso más ajustes al precio deexportación, esta decisión obra en su contra, ya que repercute en un margen de dumping menor.

b. Selección de productos para el cálculo del valor normal

55. CMA señaló que las cotizaciones que proporcionó Vasconia para calcular el valor normal no reflejan la gama de productosque se comercializan en México. En los casos de las ollas y sartenes se refieren en su mayoría a artículos de cocina conantiadherente “saludable” (libre de tóxicos) e incluso hay ollas con antiadherente del tipo llamado de piedra, que es el más caro enel mercado. Las tapas son de vidrio, cuentan con un diseño que sirve para “colar”, el cual lleva un aro de metal grueso alrededorde la tapa, por lo que se requiere de mayor material. En el caso de las asas, estas son del tipo antiderrapante y cuentan condiseños especiales. En su mayoría pueden ser utilizados en estufas de inducción o inducción/gas, lo que implica una adición detecnología y materiales para este fin.

56. La Secretaría considera que el argumento de CMA no es procedente, pues conforme al punto 5 de la Resolución de Inicio,se señala que el producto objeto de examen son los artículos para cocinar de aluminio, cuyos nombres comerciales son sartenes,ollas y baterías de cocina (formadas por sartenes y ollas), con cualquier tipo de revestimiento y pulido.

57. De igual manera, en el punto 6 de la Resolución de Inicio, se explica que los artículos para cocinar de aluminionormalmente constan de dos o tres partes con diferentes composiciones y formas: el recipiente, la tapa y el asa o agarradera. Enese mismo punto, también se señala que el recipiente es de aluminio y puede tener algún tipo de revestimiento o un terminadopulido. La tapa puede estar o no presente y ser de aluminio o de vidrio con su respectiva agarradera.

58. Por lo señalado, la Secretaría considera que los artículos para cocinar de aluminio utilizados por Vasconia para calcular elvalor normal cumplen con la descripción del producto objeto de examen, ya que estos pueden tener cualquier tipo derevestimiento y pueden incluir o no tapas, las cuales pueden ser de vidrio.

59. De igual manera, se aclara que conforme al análisis efectuado por la Secretaría y descrito en el punto 108 de la presenteResolución, resulta improcedente el argumento de la importadora CMA en el sentido de que en la mayoría de los casos, elproducto objeto de examen puede ser utilizado en estufas de inducción o inducción/gas, en razón de que, de acuerdo con lasespecificaciones del producto, es en la mayoría de los productos de las marcas Kavalkad, Hemlaged, Steka, Tolerante, Besinning,Silverlax y Fruktkaka, vendidas en la tienda de autoservicio IKEA China, donde se señala que pueden ser usados en placa deinducción, siendo que las referencias de precios de las ollas y sartenes de dichas marcas no son consideradas en el cálculo delvalor normal, debido a que la Secretaría no tuvo certeza de que corresponden a productos de origen chino.

c. Diferencia en los volúmenes de valor normal y precio de exportación

60. CMA señaló que el volumen que se utiliza para el cálculo del valor normal es muy pequeño en relación con el volumenutilizado en el cálculo del precio de exportación, por lo que es muy difícil que el volumen de las cotizaciones refleje elcomportamiento de la mercancía similar a la examinada en el mercado interno de China.

61. La Secretaría considera que es erróneo el argumento de CMA, ya que el volumen al que hace referencia para el cálculodel valor normal corresponde al peso unitario de la mercancía, por lo que no hay lógica en comparar el peso unitario de losproductos considerados en el valor normal con el volumen exportado a México.

d. Páginas de Internet de las tiendas de autoservicio

62. CMA manifestó que en los sitios web de las tiendas de autoservicio hay notas que indican que no se garantiza lainformación en relación con especificaciones del producto, tales como el origen de la mercancía, en virtud de que el fabricantepuede cambiar el embalaje, el lugar de origen o algunos accesorios.

63. La Secretaría observa que, conforme al análisis descrito en el punto 108 de la presente Resolución, las referencias deprecios del producto objeto de examen presentadas por Vasconia y consideradas para calcular el valor normal corresponden asartenes, ollas y baterías de cocina fabricados por empresas productoras chinas, o bien por empresas extranjeras que cuentancon bases de fabricación de artículos para cocinar en ese país, además, en las especificaciones del producto se señala que ellugar de origen del mismo es China. Aunado a ello, las tiendas de autoservicio de donde se obtuvieron las referencias de precioscorresponden a empresas chinas, siendo que la entrega del producto es en ciudades de ese país.

64. Por lo anterior, la Secretaría considera que la información utilizada para el cálculo del valor normal corresponde a lamejor información disponible a partir de los hechos de que tuvo conocimiento y que obra en el expediente administrativo, por loque determinó que es una base razonable para calcular el valor normal.

e. Precios similares en el mercado interno y de exportación de China

65. CMA señaló que, si se revisa la información de un producto en otra tienda en línea o en la misma, podrá observarse que elprecio de la mercancía entregada en China o en México (incluso en otro país) es el mismo o similar, por lo que, esos precios nopueden incluirse en el cálculo del valor normal.

66. La Secretaría considera que el hecho de que el precio de un producto sea similar tanto en el mercado interno de Chinacomo en su mercado de exportación no es motivo para la exclusión de dichos precios del cálculo de valor normal, ya que, paradeterminar la posible existencia de discriminación de precios, lo que se busca es precisamente comparar los precios a los que seintroduce la mercancía a México con los precios a los que se vende dicho producto en el mercado interno de China.

f. Ubicación de las tiendas de autoservicio

67. CMA argumentó que algunas descripciones y/o folletos en los sitios de Internet de las referencias de precios se observaque el rubro de “origen de la mercancía” refiere una región o ciudad en China, sin embargo, esa información en realidad se refiereal lugar en el que se ubica la tienda que enviará la mercancía hacia una dirección específica dentro de China, por ejemplo, en elcaso de los artículos WMF la tienda se ubica en Jiangsu, Suzhou, por lo que el lugar de origen aparece como China continental.

68. La Secretaría considera que el argumento de CMA no es procedente. En las páginas de Internet de las tiendas deautoservicio se indica que el envío de la mercancía es en algún distrito o provincia de China, si bien, para algunos casos se indicaque el origen de la mercancía es China continental, para la mayoría de los casos se especifica que el lugar de origen de lamercancía es una ciudad o provincia distinta a la de envío de la misma, por lo que la Secretaría considera que no hay elementosque puedan suponer que la ciudad de origen de la mercancía corresponda al lugar donde se ubica la tienda de autoservicio.Aunado a ello, CMA no proporcionó pruebas que sustenten que la ciudad de origen de la mercancía corresponda a la ubicaciónde la tienda de autoservicio.

2. Precio de exportación

69. Para calcular el precio de exportación Vasconia presentó el listado de las importaciones originarias de China queingresaron a través de las fracciones arancelarias 7615.10.99 (vigente hasta el 27 de diciembre de 2020) y 7615.10.02 (vigente apartir del 28 de diciembre de 2020) de la TIGIE, durante el periodo de examen, que obtuvo de la AGA del Servicio deAdministración Tributaria (SAT).

70. Señaló que, por las fracciones arancelarias mencionadas, también ingresa mercancía distinta a la examinada, por lo que,para identificar el producto objeto de examen, siguió los siguientes criterios:

a. excluyó aquellas operaciones que por su descripción son productos distintos al examinado como: artículos demateriales distintos al aluminio; artículos para repostería; aparatos para cocinar; artículos de mesa, servicio yutensilios; artículos para limpieza; ollas distintas a las examinadas como ollas exprés o de presión y, productoexaminado mezclado con producto no examinado;

b. incluyó las operaciones cuya descripción corresponden a sartenes, ollas, baterías de cocina y producto examinadomezclado. Para ello, consideró las siguientes categorías:

i. sartenes. Las operaciones que por su descripción corresponden a: juegos de sartenes, woks, paelleras,comales, creperas, sartenes de aluminio con y sin recubrimientos de teflón, antiadherentes, marmolados, decerámica, anodizados y esmaltados;

ii. ollas. Las operaciones que por su descripción son: juegos de ollas, cazuelas, cacerolas, cazos, budineras,arroceras, ollas con y sin recubrimientos de teflón, antiadherentes, marmoladas, de cerámica, anodizados yesmaltadas;

iii. baterías de cocina. Las operaciones con descripciones de baterías de aluminio con y sin recubrimientos deteflón, antiadherentes, marmoladas, de cerámica, anodizados y esmaltadas, y

iv. producto examinado mezclado. Las operaciones que por su descripción corresponden a sartenes, ollas ybaterías de cocina mezclados entre sí y con espátulas y utensilios.

c. consideró las operaciones en las que el material del artículo no se indica explícitamente “aluminio”, ya que se tratade mercancía que ingresa por una fracción arancelaria incluida en el capítulo 76 de la TIGIE, correspondiente aaluminio y sus manufacturas, y

d. excluyó las importaciones cuya clave de documento corresponde a operaciones virtuales o depósito fiscal, por loque consideró las operaciones con régimen de importación definitiva y temporal.

71. Para sustentar la metodología anterior, presentó listados de descripciones de producto donde se identifica para cadaoperación si corresponde o no al producto objeto de examen, así como su clasificación de acuerdo a la categoría correspondiente.

72. Vasconia comentó que el 5.7% de las operaciones originarias de China registradas en el periodo de examen,corresponden al producto objeto de examen mezclado de los tres tipos de productos, por lo que no las incluyó en el cálculo delprecio de exportación para no sesgar resultados.

73. La Secretaría observó que Vasconia clasificó como producto objeto de examen las tapas, agarraderas, mangos ymanerales, siendo que estos productos por sí solos no son parte del producto objeto de examen, por lo que se le requirió excluirdichas operaciones de su clasificación. En respuesta, Vasconia reclasificó estas operaciones de importación como producto noexaminado.

74. La Secretaría también requirió a Vasconia explicar por qué clasificó como producto objeto de examen las operaciones queincluyen producto examinado con espátulas y utensilios. Al respecto, Vasconia explicó que normalmente estos accesorios seregalan en la venta de los artículos de cocina, además de que no le es posible separarlos. Sin embargo, indicó que el precio delos accesorios es insignificante o tienen precio cero, prácticamente no tienen un impacto en los precios estimados del productoobjeto de examen.

75. Por su parte, CMA manifestó que, en respuesta a un requerimiento de información formulado por la Secretaría, Vasconiaexcluyó del producto objeto de examen a los sartenes de cerámica por ser de un material distinto al aluminio. Al respecto, laimportadora explicó que comúnmente la denominación sartén de cerámica se refiere a un sartén con recubrimiento de cerámica,además, dado que los sartenes y ollas ingresan por una fracción referente a artículos de aluminio y que por lo general estos serecubren para mejorar su uso, no hay elementos para excluirlos. Para sustentar lo anterior proporcionó diversas páginas deInternet donde se observa que hay sartenes de aluminio con recubrimiento cerámico. De igual forma, CMA manifestó que lasoperaciones con descripción “tapa cazón cónico aluminio” no corresponden al producto objeto de examen, por corresponder atapas.

76. Vasconia señaló que para el cálculo del precio de exportación consideró únicamente las importaciones originarias deChina que pagaron la cuota compensatoria durante el periodo de examen, pues las importaciones que no pagaron la cuotacompensatoria, es decir, que se realizaron por arriba del precio de referencia son por definición, importaciones a precios nodumping.

77. La Secretaría requirió a Vasconia proporcionar el cálculo del precio de exportación considerando tanto las importacionesoriginarias de China que pagaron la cuota compensatoria como aquellas operaciones que no la pagaron, durante el periodo deexamen. En respuesta, Vasconia presentó el cálculo del precio de exportación considerando todas las importaciones originariasde China, así como un cálculo del precio de exportación considerando únicamente las operaciones cuyo precio de importaciónestá por debajo del precio de referencia. Al respecto, manifestó lo siguiente:

a. insiste en la pertinencia y razonabilidad de que se considere como precio de exportación el calculado con lastransacciones que ingresaron por debajo del precio de referencia establecido en la Resolución Final. Considera quede ninguna manera se aparta de los criterios emitidos por la OMC en materia de los procedimientos de examen devigencia de cuota compensatoria, ni de la práctica administrativa de la Secretaría en dicha materia;

b. el cálculo del margen de dumping en los procedimientos de examen debe realizarse conforme al artículo 2 delAcuerdo Antidumping. Vasconia presentó el cálculo del margen de dumping conforme a dicho artículo;

c. en una investigación ordinaria resulta razonable calcular un margen de dumping sin discriminar operaciones por suprecio, ya que se trata de una variable determinante para efectos de decretar la existencia de una práctica desleal.En el caso de un examen, el objeto es determinar las consecuencias de la supresión de la cuota compensatoria,por lo que se deben considerar las condiciones especiales originadas por la misma imposición de la cuotacompensatoria que, en este caso, se trató de un precio de referencia no lesivo cuyo objetivo es “restablecer lascondiciones leales de competencia y eliminar el daño a la rama de producción nacional”;

d. en este caso en particular, no es razonable tomar en cuenta las importaciones que ingresaron por arriba del preciode referencia como una prueba razonable para determinar si frente a una posible eliminación de la cuota serepetiría el dumping, pues es claro que si existieron importaciones que ingresaron por debajo del precio dereferencias, estas continuaron realizándose en condiciones desleales;

e. el artículo 2 del Acuerdo Antidumping no prevé esas circunstancias especiales, pues estas surgen en virtud de quedurante el periodo objeto de examen existe una cuota compensatoria vigente, lo cual, de ninguna manera escomparable con el análisis que se hace en una investigación ordinaria. Por dicha razón, en el caso de losexámenes, no se podría aplicar la misma regla sin considerar en el análisis las circunstancias causadas en elmercado por el mecanismo de aplicación de dicha cuota compensatoria, ya que, de no hacerlo, sería un análisissesgado, poco objetivo e infructuoso;

f. considerar solo los precios de las importaciones que ingresaron por debajo del precio de referencia para calcular unmargen de dumping que se podría registrar en el mercado mexicano al eliminar las cuotas compensatorias, espertinente, congruente y legal, ya que la propia Secretaría estableció un precio de referencia que era por definiciónno lesivo, es decir, que no causa daño a la rama de producción nacional, y los artículos 3.2, 3.4 y 3.5 del AcuerdoAntidumping obligan a la autoridad a no establecer márgenes de dumping a las importaciones que no causan dañoa la rama de la producción nacional, y

g. en este sentido, de forma equivalente, no procede estimar probables márgenes de dumping a las importaciones queingresaron por arriba del precio de referencia (es decir, no lesivas), y sí a aquéllas que ingresaron por debajo delprecio de referencia para determinar si la eliminación de la cuota compensatoria daría lugar a la continuación deldumping, ya que las que están por arriba del precio de referencia, no fueron ni son objeto de cuotascompensatorias. Por tanto, considerar todas las importaciones es análogo a determinarle un margen de dumping alas importaciones que no causan daño. Si por definición no causan daño, esas importaciones deben de quedarexcluidas del cálculo del margen de dumping.

78. En ese sentido, Vasconia calculó, para el periodo de examen, un precio de exportación en dólares por kilogramo para cadauno de los tres tipos de artículos para cocinar de aluminio, es decir, sartenes, ollas y baterías de cocina, considerando todas lasimportaciones originarias de China, así como un precio de exportación considerando únicamente las operaciones cuyo precio deimportación está por debajo del precio de referencia.

79. Por su parte, CMA señaló que la selección de operaciones que realiza Vasconia para el cálculo del precio de exportaciónsin considerar aquellas que están por arriba del precio de referencia carece de fundamento jurídico y constituye una prácticaanáloga al zeroing, la cual ha sido declarada como violatoria el artículo 2.4.2 del Acuerdo Antidumping en múltiples resolucionesdel Órgano de Apelación de la OMC. Al respecto, agregó que:

a. conforme al artículo 2.4.2 del Acuerdo Antidumping no está permitido a las autoridades investigadoras ni a laspartes de la investigación realizar cálculos de margen de dumping sin considerar los precios de todas lastransacciones de exportación comparables;

b. aunque Vasconia afirma que se apegó a la metodología del artículo 2 del Acuerdo Antidumping, esto no es así,puesto que no hay fundamento que dé lugar a seleccionar operaciones bajo el criterio de aplicación de una cuotacompensatoria. Segmentar la información de importaciones para tomar solo aquéllas cuyo precio se ubica pordebajo del precio de referencia deriva en un análisis parcial que no refleja el comportamiento de la mercancíaobjeto de examen;

c. Vasconia no proporcionó argumentos económicos ni razonamientos que expliquen cómo un esquema de precios dereferencia constituye una circunstancia especial con respecto a otras formas de aplicación de una cuotacompensatoria, de modo tal que los precios deban analizarse de modo distinto;

d. las afirmaciones de Vasconia son erróneas pues suponen que separar las importaciones es una regla que puedeaplicar para considerar aquellas con precio por debajo del de referencia. La regla general debe ser el análisisconjunto de la mercancía examinada. Incluso, la partición que hace Vasconia tiene una lectura distinta a la querealiza, pues revela la eliminación de la distorsión de precios e implica un cambio en las circunstancias decompetencia del mercado, y

e. resulta improcedente el procedimiento realizado por Vasconia al tomar las operaciones por debajo del precio dereferencia, toda vez que estas participan con un volumen de alrededor de 16% en el total de las importacionesexaminadas, es decir, se dejaría fuera el 84% de las transacciones que por representatividad estadística reflejan elcomportamiento de las importaciones originarias de China.

80. Por su parte, la Secretaría se allegó del listado de las importaciones que reporta el Sistema de Información ComercialMexicano (SIC-M) que ingresaron a través de las fracciones arancelarias 7615.10.99 (vigente hasta el 27 de diciembre de 2020) y7615.10.02 (vigente a partir del 28 de diciembre de 2020) de la TIGIE, originarias de China, durante el periodo de examen. Cotejódicha información con la que aportó Vasconia, encontrando diferencias en cuanto al número de operaciones, volumen y valor de lamercancía, por lo que determinó emplear la base de operaciones del SIC-M, en virtud de que la información contenida en dichabase de datos se obtiene previa validación de los pedimentos aduaneros que se da en un marco de intercambio de informaciónentre agentes y apoderados aduanales, por una parte, y la autoridad aduanera por la otra, misma que es revisada por el Banco deMéxico y, por tanto, se considera como la mejor información disponible.

81. Adicionalmente, la Secretaría requirió a CMA, importadores y agentes aduanales para que presentaran los pedimentos deimportación con su documentación anexa de diversas operaciones de importación originarias de China, efectuadas durante elperiodo de examen, principalmente, de aquellas operaciones con más de un producto objeto de examen, por ejemplo: batería decocina, sartenes y cacerola; de operaciones con producto examinado y producto no examinado, por ejemplo: sartén de aluminio ycharolas de aluminio, y de operaciones con descripciones generales, por ejemplo: artículos para uso doméstico de aluminio.

82. A partir del listado de las importaciones del SIC-M, para las operaciones en las que se identifica el producto objeto deexamen conforme a la descripción de cada una de las importaciones, la Secretaría las clasificó dentro de las categorías delproducto examinado, es decir, sartenes, ollas y baterías de cocina, de acuerdo con la clasificación presentada por Vasconia. Cabeaclarar que en la base de datos se reporta el volumen en kilogramos para cada operación.

83. Respecto aquellas operaciones en las cuales se incluían más de un producto objeto de examen, producto examinado conproducto no examinado y con descripciones generales, la Secretaría consideró principalmente la información de pedimentos deimportación, facturas y las listas de empaque para reclasificar el producto conforme a los tres tipos de producto. En los casos enque no fue posible separar y clasificar cada una de las operaciones, la Secretaría no las consideró en el cálculo de precio deexportación, ya que resultaron en un volumen de exportación poco significativo, lo cual no altera el cálculo del margen dediscriminación de precios promedio ponderado.

84. Para las operaciones que incluyen producto objeto de examen con accesorios, por ejemplo, espátulas o utensilios, laSecretaría considera que los accesorios no modifican las características esenciales y funcionalidad del producto objeto deexamen, por lo que las consideró en el cálculo del precio de exportación.

85. Respecto a las operaciones con descripción de sartenes de cerámica, la Secretaría considera que se refieren a sartenescon recubrimiento de cerámica, por lo que determinó considerar dichas importaciones como producto objeto de examen, ya quede acuerdo con las características del producto objeto de examen, este puede tener cualquier tipo de revestimiento.

86. Asimismo, la Secretaría determinó no considerar como producto objeto de examen las operaciones con descripción “tapacazón cónico aluminio”, ya que dichos productos importados por sí solos no corresponden al producto examinado.

87. Con fundamento en los artículos 2.4.2 y 9.2 del Acuerdo Antidumping, la Secretaría coincide con la importadora CMArespecto a que en el análisis del precio de exportación se deben considerar los precios de todas las operaciones de importación aMéxico, ya que al considerar únicamente aquellas operaciones que están por debajo del precio de referencia se estaríandiscriminando las importaciones y por lo tanto se estaría sesgando el análisis sobre la continuación o repetición del dumping.

a. Determinación

88. Con fundamento en los artículos 54, segundo párrafo y 64, último párrafo de la LCE, 39 y 40 del RLCE, la Secretaríacalculó el precio de exportación promedio ponderado en dólares por kilogramo para cada uno de los tres tipos de artículos paracocinar de aluminio, es decir: sartenes, ollas y baterías de cocina, considerando todas las importaciones originarias de China, esdecir, tanto las importaciones que pagaron la cuota compensatoria como aquellas operaciones que no la pagaron, efectuadasdurante el periodo de examen.

b. Ajustes al precio de exportación

89. Vasconia propuso ajustar el precio de exportación por términos y condiciones de venta, en particular por concepto de fletemarítimo y flete interno en China, ya que consideró el valor en aduana de las importaciones. Manifestó que fue la información quetuvo razonablemente a su alcance de conformidad con el artículo 5.2 del Acuerdo Antidumping.

i. Flete marítimo

90. Para estimar el costo por flete marítimo, Vasconia consultó la página de Internet www.icontainers.com, la cual arroja elcosto en dólares de cuatro cotizaciones de flete marítimo, considerando el trayecto del puerto de Shanghái, China al puerto deLázaro Cárdenas, México. Con base en dicha información, estimó el costo en dólares por kilogramo del flete marítimo a partir delpromedio de las cuatro cotizaciones y de la capacidad en kilogramos de un contenedor de 40 pies, considerando el pesopromedio de los tres tipos de producto objeto de examen que Vasconia produce y comercializa. Proporcionó la impresión depantalla de las cotizaciones de flete marítimo, la metodología y una hoja de trabajo con la estimación del peso por contenedorelaborado por el área comercial de Vasconia, en el que incluyó datos sobre los productos considerados, como el peso y cubicajepor caja y la capacidad volumétrica del contenedor, así como la página de Internet de www.dsv.com, donde se indica la capacidadmáxima de un contenedor de 40 pies en metros cúbicos.

91. El costo por flete marítimo se encuentra fuera del periodo de examen, por lo que para llevarlo al periodo examinado loajustó conforme al índice de precios al consumidor de los Estados Unidos de América (los “Estados Unidos”), dado que losprecios están en dólares. El índice de precios al consumidor lo obtuvo de la página de Internet de inflation.eu cuya fuente deinformación es el Bureau of Labor Statistics de los Estados Unidos. También proporcionó el índice de precios al consumidor delBureau of Labor Statistics. La Secretaría ingresó a las páginas de Internet y corroboró que el índice de precios al consumidorcoincide en ambas fuentes de información.

92. Vasconia manifestó que el sitio de Internet de icontainers.com es un recurso en línea gratuito que proporciona precios demercado de fletes a nivel global. Agregó que dicha página de Internet arroja diversas cotizaciones de empresas logísticas queoperan en el momento, por lo que los costos obtenidos son precios reales y no estimaciones. La Secretaría corroboró en la páginade Internet que es una plataforma en línea que permite la obtención de tarifas de flete marítimo internacional de las principalesnavieras.

93. Vasconia también consideró como punto de salida el puerto de Shanghai, ya que se identifica como el puerto más cercanoa diversos productores de artículos para cocina de aluminio en China. De igual manera, consideró el puerto de Lázaro Cárdenas,pues fue la aduana por la que ingresó más del 40% del volumen de las importaciones de artículos para cocinar originarias deChina durante el periodo de examen. Para sustentar lo anterior, proporcionó información de la aplicación Google maps y uncuadro de elaboración propia con información de la AGA, donde se indica el volumen y porcentaje de mercancía que ingresó aMéxico por aduana, durante el periodo de examen.

ii. Flete interno en China

94. Para estimar el costo del flete interno en China, Vasconia presentó el artículo “Coste del transporte interior en China”,publicado en julio de 2017 por la consultora internacional Sedeen China. También proporcionó la página de Internet donde seobtiene el artículo, información que fue corroborada por la Secretaría.

95. En el artículo se presenta una tabla donde se divide el país en seis sectores, teniendo como base Shanghái. Paradeterminar el costo del flete se considera la distancia a donde se envía el producto, el costo por el primer kilogramo del producto,más un costo por los kilogramos subsecuentes.

96. Con base en lo anterior, Vasconia consideró la zona de Shanghái, correspondiente al sector 1, dado que los productoresde artículos para cocinar de aluminio se encuentran en dicha zona, así como el costo de envío de 51 a 100 kg, siendo que elcosto del primer kilogramo es de 5 renminbi (RMB) y el costo de los kilogramos subsecuentes es de 1 RMB por kilogramo.

97. Para llevar el costo del flete interno al periodo de examen lo ajustó conforme al índice de precios al consumidor de China,que obtuvo de la página de Internet de inflation.eu.

98. Al respecto, la Secretaría observó que, de acuerdo con la metodología para determinar el costo del flete interno, seconsidera un RMB adicional al costo del primer kilogramo, aplicable hasta 100 kilogramos, lo que no permite tener certeza de quedicha metodología pueda ser válida para transportar el volumen correspondiente a un contenedor de 40 pies. Además, en elartículo de la consultora Sedeen China, se indica que, en la mayoría de las situaciones, la empresa utiliza el flete interno paraenviar pequeños paquetes de muestras o pequeñas cantidades de unidades.

99. Por lo anterior, la Secretaría requirió a Vasconia proporcionar un cálculo del ajuste por flete interno en China para elproducto objeto de examen, durante el periodo examinado. En respuesta, Vasconia presentó el artículo “cargo por flete terrestrede Yiwu a FOB Ningbo”, publicado en agosto de 2015 por yiwu-market-guide. También proporcionó la página de Internet donde seobtiene el artículo, información que fue corroborada por la Secretaría.

100. En el artículo se señala que el costo del transporte interno de un contenedor de 40 pies de la ciudad de Yiwu al puerto deNingbo, China, es de 900 dólares. Con base en dicho costo y la capacidad en kilogramos de un contenedor de 40 pies,considerando el peso promedio de los tres tipos de producto objeto de examen que Vasconia produce y comercializa, estimó elcosto en dólares por kilogramo por flete interno.

101. El costo por flete interno se encuentra fuera del periodo de examen, por lo que para llevarlo al periodo examinado loajustó conforme al índice de precios al consumidor de China, que obtuvo de la página de Internet de inflation.eu. La Secretaríaingresó a la página de Internet y corroboró el índice de precios al consumidor.

c. Determinación

102. De conformidad con los artículos 2.4 del Acuerdo Antidumping, 36 de la LCE y 53, 54 y 58 del RLCE, la Secretaría aceptóajustar el precio de exportación por concepto de flete marítimo, de acuerdo con la información y metodología que Vasconiapresentó. En cuanto al flete interno en China, la Secretaría determinó no utilizar la tarifa de flete terrestre correspondiente a 2015,referida en los puntos 99 y 100 de la presente Resolución, en virtud de que, a pesar de que el costo del flete terrestre fue ajustadoal periodo de examen, se trata de un periodo alejado del periodo de examen por lo que, no se tiene certeza de que el costopropuesto refleje el comportamiento vigente en el periodo examinado en función de las condiciones del mercado.

3. Valor normal

103. Para el cálculo del valor normal, Vasconia presentó referencias de precios de artículos para cocinar de aluminio relativasa los precios de venta al público en tiendas de autoservicio, tanto en centros de venta física como vía on-line, que, a su dicho, sonproductos destinados al consumo en el mercado interno de China. Acotó que tales referencias de precios son válidas porquereflejan el comportamiento del mercado interno en China, además de que corresponden a productos que cumplen con lascaracterísticas del producto examinado y son de origen chino. Las referencias de precios del producto en examen las obtuvo delas páginas de Internet de las tiendas de autoservicio Suning, JD, RT-Mart e IKEA China. Manifestó que la información presentadaes la que tuvo razonablemente a su alcance en términos del artículo 5.2 del Acuerdo Antidumping.

104. Clasificó los artículos para cocinar de aluminio conforme a los tres tipos de producto objeto de examen, es decir,sartenes, ollas y baterías de cocina. Aclaró que para algunas de las referencias de precios no se señala el peso en kilogramos porlo que utilizó referencias de cotizaciones de producto de tamaño similar. En el caso de las baterías de cocina consideró el pesoespecífico de las ollas y el peso específico de los sartenes y de acuerdo al número de ollas y sartenes de cada batería de cocinalo multiplicó por el promedio de cada producto.

105. Las referencias de precios se encuentran fuera del periodo de examen, por lo que para llevarlas al periodo examinado lasajustó conforme al índice de precios al consumidor de China que obtuvo de la página de Internet de inflation.eu. La Secretaríaingresó a la página de Internet y corroboró el índice de precios al consumidor.

106. Con base en lo anterior, Vasconia calculó un precio en dólares por kilogramo para cada uno de los tres tipos de artículospara cocinar de aluminio. Para ello, utilizó el tipo de cambio de yuanes a dólares, para el periodo de examen, que obtuvo de lapágina de Internet del Banco de México, información que fue revisada por la Secretaría.

107. Con la finalidad de demostrar que los artículos para cocinar de aluminio corresponden a fabricantes en China y son parael consumo en el mercado interno de ese país, Vasconia proporcionó diversas páginas de Internet de marcas de producto,fabricantes y de las tiendas de autoservicio.

108. Del análisis efectuado por la Secretaría a la información aportada por Vasconia para sustentar el valor normal, se observólo siguiente:

a. las marcas de los sartenes, ollas y baterías de cocina Cooker King, ASD, Supor, Midea, Maxcook y Synstarcorresponden a productos fabricados por empresas productoras chinas, algunos de ellos son de los principalesproductores de artículos para cocinar en ese país, y en algunos casos, a nivel mundial. También se observó que losfabricantes del producto en examen venden tanto en el mercado interno de China como en el de exportación, ypara algunos casos, su principal mercado es el mercado interno;

b. de acuerdo con las especificaciones del producto señaladas en las referencias de precios, para los productos de lasmarcas Cooker King, ASD, Supor, Midea, Maxcook y Synstar se indica que el lugar de origen es China. Sinembargo, para algunos productos de las marcas Cooker King y Supor, no se especifica el lugar de origen, por loque la Secretaría no tiene certeza de que, aun correspondiendo a marcas de productoras chinas, sean productosfabricados en ese país, por lo que determinó no considerar estas últimas en el cálculo del valor normal;

c. para otros productos de la marca Cooker King, si bien, en las especificaciones del producto se señala que el lugarde origen es China, también se indica que dicho producto es importado, por lo que la Secretaría no tiene certeza deque correspondan a productos de fabricación china, por lo que determinó no considerarlos en el cálculo del valornormal;

d. en lo que respecta a las ollas y sartenes con marcas Kavalkad, Hemlaged, Steka, Tolerante, Besinning, Silverlax yFruktkaka, vendidas en la tienda de autoservicio IKEA China, Vasconia fue omisa en presentar información respectoa si dichas marcas corresponden a productores chinos y si las empresas productoras son representativas en elmercado de ese país. Cabe señalar que, conforme a un requerimiento de información formulado por la Secretaría,se le solicitó aportar la información que corrobore que todas las ollas y sartenes vendidos en la tienda IKEA Chinason de origen chino, ya que no se indica en el soporte documental presentado. En respuesta, Vasconia no aportó lainformación requerida. Cabe mencionar que, en las referencias de precios, para algunos de estos productos, seindica como diseñador IKEA de Suecia. Por lo anterior, la Secretaría no tiene certeza de que las ollas y sartenescon marcas Kavalkad, Hemlaged, Steka, Tolerante, Besinning, Silverlax y Fruktkaka correspondan a productos deorigen chino, por lo que determinó no considerarlas en el cálculo del valor normal;

e. referente a las ollas y sartenes con marcas Fenghou y Nurepa, Vasconia tampoco presentó información respecto asi dichas marcas corresponden a productores chinos y si las empresas productoras son representativas en elmercado de ese país, por lo que la Secretaría determinó no considerarlas en el cálculo del valor normal;

f. respecto a la marca de artículos para cocinar Amercook, se observó que dicha marca nació en Los Ángeles, en losEstados Unidos, y tiene presencia en más de 35 países, incluyendo China. En 2015 la empresa America CookCorp. (“Amercook”), se asoció con la empresa Zhejiang Yinshi Enterprise Management Co., Ldt. (“Yinshi”), dandocomienzo oficialmente a la marca en China. En las especificaciones del producto se ubica el lugar de origen delproducto en China continental. No obstante lo anterior, también se observó que la empresa Yinshi se especializa enla importación y exportación, además de que es la única responsable de la creación de marca, promoción,marketing y otras actividades de Amercook. Por lo anterior, la Secretaría no tiene certeza de que los productos demarca Amercook presentados para el cálculo del valor normal sean productos fabricados en China, por lo quedeterminó no considerarlos en el cálculo del valor normal;

g. referente a las marcas de artículos para cocinar Carote y WMF, se observó que las empresas son fabricantes delproducto en examen, además, si bien, dichas marcas no corresponden a fabricantes chinos, cuentan con presenciaen más de 30 y 120 países, respectivamente, siendo que tienen bases de fabricación en China. Aunado a ello, deacuerdo con las especificaciones del producto, se indica que el lugar de origen es China continental. Por lo anterior,la Secretaría determinó considerarlas en el cálculo del valor normal;

h. en cuanto a las tiendas de autoservicio, se observó que las empresas IKEA China, Suning y JD de donde seobtuvieron las referencias de precios de los productos en examen, corresponden a empresas chinas, además, deque en sus respectivas páginas de Internet se indica que la entrega del producto es en ciudades de dicho país;

i. con relación a la tienda de autoservicio RT-Mart, se observó que el dominio de Internet de la empresa es de Taiwán.Aunado a ello, en la información presentada, en la página de Internet de la tienda de autoservicio, se indica que sussucursales se ubican en Taiwán y en la sección de “entrega web a domicilio” se menciona que la entrega no estádisponible en las zonas periféricas de la isla, lo que demuestra que las referencias de precios corresponden aventas para el consumo interno de Taiwán y no para el mercado interno de China. Razón por la cual, la Secretaríarequirió a Vasconia presentar nuevamente el cálculo del valor normal sin considerar las referencias de precios queobtuvo de la tienda de autoservicio RT-Mart. Además, en su caso, puede tomar en cuenta otra información que sícorresponda al mercado interno de China. En respuesta, Vasconia proporcionó nuevamente el cálculo del valornormal sin considerar las referencias de precios que obtuvo de la tienda de autoservicio RT-Mart, y

j. como respuesta al requerimiento señalado en el punto anterior, Vasconia presentó referencias de precios desartenes, ollas y baterías de cocina de las marcas Amercook, Carote, Fenghou, WMF, Maxcook, Nurepa, Supor ySyntar, vendidas en las tiendas de autoservicio JD y Suning, cuyo análisis se describió en lo incisos anteriores.

109. De igual manera, la Secretaría requirió a Vasconia proporcionar los elementos probatorios que sustenten que las ollas,sartenes y baterías de cocina de aluminio, que aportó para el cálculo del valor normal, corresponden al producto comparable alconsiderado en el cálculo de precio de exportación. Al respecto, Vasconia manifestó que las referencias de precios utilizadas parael cálculo del valor normal corresponden a productos que cumplen con la definición del producto objeto de examen, y tienen lasmismas características esenciales del producto importado en México.

110. Aclaró que en ambos casos se trata de artículos para cocinar de aluminio cuyos nombres comerciales son sartenes, ollasy baterías de cocina (formadas por sartenes y ollas), con cualquier tipo de revestimiento y pulido. Su característica esencial es elmaterial (aluminio), siendo artículos que normalmente constan de dos o tres partes con diferentes composiciones y formas: elrecipiente, la tapa y el asa o agarradera. Así como sus usos y funciones, que son contener los alimentos y colocarse sobre unasuperficie caliente para que se cocinen, cuezan, frían o prepare cualquier tipo de alimento. El recipiente puede tener algún tipo derevestimiento o un terminado pulido. La tapa puede estar o no presente y ser de aluminio o de vidrio con su respectivaagarradera. Finalmente, el mango o las asas, permiten tomar el recipiente y evitar quemaduras.

111. Para sustentar lo anterior, presentó un anexo con información sobre los productos comercializados por diversas empresasque importaron artículos para cocinar de aluminio, en las que se observa que dichos productos tienen las mismas característicasesenciales de los artículos para cocinar de aluminio vendidos en el mercado interno de China, utilizados para el cálculo del valornormal.

a. Determinación

112. La Secretaría considera que las referencias de precios utilizadas para el cálculo del valor normal corresponden alproducto objeto de examen, además de que dicho producto es similar al exportado a México, en el sentido que ambos cuentancon las características que definen al producto objeto de examen.

113. Con base en la información y metodología aportada por Vasconia y con fundamento en los artículos 2.1 del AcuerdoAntidumping, 31 de la LCE, 39 y 58 del RLCE, la Secretaría calculó un precio en dólares por kilogramo para cada uno de los trestipos de artículos para cocinar de aluminio, es decir: sartenes, ollas y baterías de cocina, para el periodo de examen.

b. Ajustes al valor normal

114. Vasconia manifestó que, dado que las referencias de precios utilizadas para el cálculo del valor normal corresponden aprecios de venta al público, propuso ajustar el valor normal por conceptos de impuesto al valor agregado (IVA) y por margen decomercialización.

i. Impuesto al valor agregado

115. Para sustentar el ajuste por el IVA, Vasconia aportó la página de Internet de la Administración Fiscal Estatal de China(www.chinatax.gov.cn/eng/c101270/c101272/c5157954/content.html), donde se indica que en ese país existen 18 tipos deimpuestos subdivididos en tres categorías, siendo que la venta de artículos para cocinar de aluminio está sujeta a la primeracategoría, donde existen cuatro impuestos: i) IVA, aplicable a bienes y servicios; ii) impuesto al consumo, aplicable a consumo decigarros, alcohol, autos y aceite refinado, iii) impuesto sobre la compra de vehículos, aplicable a automóviles y motocicletas, y iv)derechos de aduana, aplicable a productos importados y exportados en China. La Secretaría ingresó a la página de Internet ycorroboró la información.

116. Agregó que, en la página de Internet de la Administración Fiscal Estatal de China, se indica que la tasa de impuestos esdel 6%, 9% y 13% según el bien o servicio del que se trate.

117. De igual manera, proporcionó la publicación “Worldwide tax guide 2020-21”, de junio de 2020, de la empresa consultoraPKF, que ofrece una visión general de los regímenes tributarios y de regulación empresarial de diversos países en términos decomercio. En dicha publicación se señala que el IVA en China correspondiente a la venta de bienes es del 13%.

118. Con base en lo anterior, y considerando que los precios de artículos para cocinar de aluminio contienen el IVA portratarse de ventas bienes al público en tiendas de autoservicio, Vasconia aplicó un ajuste del 13% por concepto de IVA a lasreferencias de precios consideradas para el valor normal.

ii. Margen de comercialización

119. Vasconia manifestó que las referencias de precios empleados para el cálculo de valor normal, al ser precios de venta alpúblico en tiendas de autoservicios, les es aplicable un ajuste por margen de comercialización, en razón de que las referencias deprecios presentadas corresponden a comercios minoristas y de terceros. El precio al público de un autoservicio incluye diversosgastos de la venta que estarían reflejados en el margen de comercialización. El precio ex fábrica sería el costo del producto parael autoservicio y que puede estimarse al conocer el precio al público y el margen de comercialización.

120. Mencionó que, en virtud de que las referencias de precios en China se obtuvieron de las tiendas de autoservicio Suning,JD, RT-Mart e IKEA China, utilizó los estados financieros de estas empresas para ajustar las referencias de precios por margende comercialización. Aclaró que las tiendas de autoservicio Suning, JD y RT-Mart reportan sus estados de resultados de manerapública para el mercado en China, siendo que para el caso de IKEA China, no los consideró ya que los estados financierosdisponibles incluyen las ventas realizadas en otros países. Presentó los estados financieros del 2020 de Suning y JD y losestados financieros al término de marzo de 2021 de RT-Mart, así como la página de Internet donde se pueden consultar losestados financieros, información que fue revisada por la Secretaría.

121. A solicitud de la Secretaría, Vasconia presentó una estimación del ajuste por margen de comercialización para el periodode examen. Para ello, aportó los estados financieros trimestrales de las tiendas de autoservicio Suning y JD. Aclaró que la tiendade autoservicio RT-Mart solo publica estados financieros semestrales por lo que utilizó los estados financieros al término de marzode 2021 que ya había presentado. También presentó la página de Internet donde se pueden consultar los estados financieros,información que fue revisada por la Secretaría.

122. La Secretaría también solicitó a Vasconia proporcionar nuevamente el cálculo del ajuste por margen de comercializaciónsin considerar la información de la tienda de autoservicio RT-Mart, en virtud de que las referencias de precios obtenidas de dichatienda de autoservicio corresponden a ventas para el consumo interno de Taiwán y no para el mercado interno de China,conforme al análisis efectuado por la Secretaría y descrito en el punto 108 de la presente Resolución.